Fórmula de tarifes sense risc | Com es calcula Rf en CAPM?

Què és la fórmula de tarifes sense risc?

Una fórmula de la taxa de retorn sense risc calcula el tipus d’interès que els inversors esperen obtenir d’una inversió que comporta riscos zero, especialment risc de morositat i risc de reinversió, durant un període de temps. Normalment és més proper al tipus base d’un banc central i pot variar per als diferents inversors. És la taxa d’interès que s’ofereix sobre els bons sobirans o del govern o la taxa bancària establerta pel Banc Central del país. Aquests tipus són la funció de molts factors com ara: la fórmula de la taxa d’inflació, la taxa de creixement del PIB, el tipus de canvi, l’economia, etc.

La taxa de rendiment sense risc és un element clau per arribar al cost del capital i, per tant, s’utilitza en el model de fixació de preus dels actius de capital. Aquest model estima la taxa de retorn de la inversió requerida i el risc que suposa la inversió en comparació amb l’actiu total sense risc. S’utilitza en el càlcul del cost del patrimoni net, que influeix en el WACC de l’empresa.

A continuació es mostra la fórmula per obtenir el cost de l’equitat mitjançant la taxa de rendibilitat sense risc mitjançant el model:

Model CAPM

Re = Rf + Beta (Rm-Rf)on,

- Re: Cost del patrimoni net

- Rf: tarifa lliure de riscos

- Rm: prima de risc de mercat

- Rm-Rf: retorn esperat

No obstant això, sol ser la taxa a la qual els bons i valors del govern estan disponibles i ajustats a la inflació. La fórmula següent mostra com arribar a la taxa de rendiment sense risc:

Fórmula de taxa de retorn sense risc = (1+ taxa de bons del govern) / (1 + taxa d’inflació) -1

Aquesta taxa lliure de risc s’hauria d’ajustar a la inflació.

Explicació de la fórmula

Les diverses aplicacions de la taxa sense riscos utilitzen els fluxos d’efectiu en termes reals. Per tant, també s’ha de portar la taxa lliure de risc als mateixos termes reals, que bàsicament s’ajusta a la inflació per a l’economia. Com que la taxa correspon principalment als bons del govern a llarg termini, s’ajusten a la taxa del factor d’inflació i es preveuen per a un ús posterior.

El càlcul depèn del període de temps de l'avaluació.

- Si el període de temps és de fins a 1 any, s’hauria d’utilitzar la seguretat governamental més comparable, que són les Bons del Tresor, o simplement les Bills.

- Si el període de temps és d'entre 1 any i 10 anys, s'ha d'utilitzar Treasure Note.

- Si el període de temps és superior a deu anys, es pot considerar la possibilitat de seleccionar un bono del tresor.

Exemples d’instruments amb tarifes sense risc

Se suposa que el govern de qualsevol país té un risc d'incompliment zero, ja que pot imprimir diners per pagar la seva obligació de deute segons sigui necessari. Per tant, el tipus d’interès dels valors del govern de cupó zero, com ara els bons del tresor, els bitllets i els bitllets, es tracten generalment com a representants de la taxa de rendiment sense risc.

Exemples de fórmula de taxa de retorn sense risc (amb plantilla Excel)

Vegem alguns exemples senzills o avançats per entendre-ho millor.

Podeu descarregar aquesta plantilla Excel de la taxa de rendibilitat sense risc de retorn aquí - Plantilla Excel de la fórmula de taxa de retorn sense risc

Exemple 1

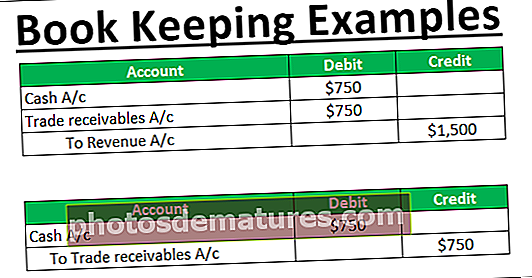

Utilitzeu les dades següents per al càlcul de la taxa de rendiment sense risc.

La taxa de rendiment sense risc es pot calcular utilitzant la fórmula anterior com:

=(1+3.25%)/(1+0.90%)-

La resposta serà -

Taxa de retorn sense risc = 2,33%

El cost del patrimoni net es pot calcular utilitzant la fórmula anterior com:

=2.33%+1.5*(6%-2.33%)

El cost del patrimoni serà:

Cost del patrimoni net = 7.84%

Exemple 2

A continuació es mostra la informació de l’Índia, per a l’any 2018

La taxa de rendiment sense risc es pot calcular utilitzant la fórmula anterior com:

=(1+7.61%)/(1+4.74%)-

La resposta serà -

Taxa de retorn sense risc = 2,74%

Aplicacions

La taxa de rendibilitat dels títols públics a l’Índia és molt superior a la comparada amb les taxes dels Estats Units per al Tresor dels Estats Units. La disponibilitat d’aquests valors també és fàcilment accessible. Es basa en la taxa de creixement de cada economia i l'etapa de desenvolupament en què es troba cada una. Per tant, els inversors estan fent un canvi i es plantegen invertir en títols i bons del govern indis de la seva cartera.

Els models més utilitzats que impliquen la taxa sense risc són:

- Teoria moderna de la cartera: model de fixació de preus d’actius de capital

- Teoria de Black Scholes: s'utilitza per a opcions sobre accions i relació de Sharpe: és un model utilitzat per a la dinàmica del mercat financer que conté instruments d'inversió derivats.

La rellevància de la fórmula de taxa de retorn sense risc

Es pot veure des de les dues perspectives: des del negoci i la perspectiva dels inversors. Des del punt de vista d’un inversor, la taxa de rendibilitat lliure de risc significa un govern estable, una tresoreria segura i, en última instància, la capacitat d’esperar rendiments elevats de la seva inversió. D’altra banda, per a les empreses, un escenari creixent de tipus lliure de risc pot ser preocupant. Les empreses haurien de complir ara les expectatives dels inversors de rendibilitats superiors millorant els preus de les accions. Podria resultar estressant, ja que ara el negoci no només hauria de mostrar bones projeccions, sinó que també hauria de prosperar complint aquestes projeccions de rendibilitat.