Arbitratge convertible | Estratègia | Exemples | Riscos

Definició d’arbitratge convertible

L’arbitratge convertible es refereix a l’estratègia comercial que s’utilitza per capitalitzar les ineficiències de preus presents entre les accions i el convertible, on la persona que utilitza l’estratègia tindrà la posició llarga en el valor convertible i la posició curta en les accions comunes subjacents.

És una estratègia de negociació a curt termini afavorida pels fons de cobertura i els operadors a gran escala. Aquesta estratègia implica adoptar una estratègia llarga en valors convertibles amb una posició curta simultània en les accions comunes subjacents, amb la finalitat de capitalitzar les diferències de preus entre els dos títols. Un valor convertible és aquell que es pot convertir en una altra forma, com ara una acció preferent convertible, que es pot canviar d'una acció preferent convertible a una acció de renda variable / accions comunes.

Per què utilitzar l'Estratègia d'arbitratge convertible?

La raó per adoptar una estratègia d 'arbitratge convertible és que el posició llarg-curt millora la possibilitat de els guanys s’obtenen amb un grau de risc relativament inferior. Si el valor de l'acció disminueix, el comerciant d'arbitratge es beneficiarà de la posició curta en accions, ja que es tracta de recursos propis i fluxos de valor en la direcció del mercat. D'altra banda, el bo convertible o les obligacions tindran riscos limitats, ja que es tracta d'un instrument amb una taxa d'ingressos fixa.

Tanmateix, si l'acció guanya la pèrdua de la posició curta, es limitarà, ja que es compensarà amb els beneficis del valor convertible. Si les accions cotitzen a la par i no augmenten ni baixen, el títol convertible o l’obligació continuaran pagant una taxa de cupó estable que compensarà els costos de conservació de l’acció curta.

Una altra idea darrere d’adoptar un arbitratge convertible és la d’una empresa els bons convertibles tenen un preu ineficient en relació amb les accions de l’empresa. Això pot passar, ja que l'empresa pot atreure els inversors a invertir en les accions de deute de l'empresa i, per tant, oferir taxes lucratives. L’arbitratge intenta treure profit d’aquest error de preus.

Consulteu també Comptabilitat dels bons convertibles

Què és la proporció de cobertura en l’arbitratge convertible?

Un concepte crític per familiaritzar-se amb els arbitratges convertibles és la ràtio de cobertura. Aquesta ràtio compara el valor de la posició mantinguda mitjançant l’ús de la cobertura en comparació amb la pròpia posició.

Per exemple, si es té 10.000 dòlars en renda variable estrangera, això exposa l'inversor al risc FOREX. Si l’inversor decideix cobrir un valor propi de 5.000 dòlars amb una posició monetària, la ràtio de cobertura és de 0,5 (50/100). Això culmina amb el fet que el 50% de la posició de renda variable es evita riscos de tipus de canvi.

Riscos d’arbitratge convertibles

L’arbitratge convertible és més complicat del que sembla. Atès que, en general, cal mantenir els bons convertibles durant un temps determinat abans de convertir-los en accions, és fonamental que l’arbitratge / gestor de fons avaluï el mercat amb deteniment i determini per endavant si les condicions del mercat o qualsevol altre factor macroeconòmic poden tenir un impacte durant el període de temps en què es permet la conversió.

Per exemple, si un fons ha adquirit un instrument convertible d'ABC Co. amb un període de bloqueig d'1 any. Tanmateix, després d'un any, s'anunciarà el pressupost anual dels països pel qual s'espera que imposin un impost del 10% sobre la distribució de dividends als dividends anunciats per la companyia a les accions de capital. Aquesta mesura tindrà un impacte en el mercat i també la qüestió de mantenir un estoc convertible a llarg termini.

Els arbitratges poden ser víctimes d’esdeveniments imprevisibles sense límits als efectes negatius. Un cas és el 2005, quan molts arbitratges van ocupar posicions llargues en bons convertibles de General Motors (GM) i posicions curtes en accions de GM. L'espera era que el valor actual de les accions de GM caigui, però el deute continuarà obtenint ingressos. No obstant això, les agències de qualificació creditícia van començar a disminuir el deute i un inversor multimilionari va intentar fer una compra massiva de les seves accions provocant una estrangulació de les estratègies dels gestors de fons.

L’arbitratge convertible s’enfronta als següents riscos:

- Risc de crèdit: La majoria dels bons convertibles poden estar per sota del grau d’inversió o no tenen una qualificació prometedora de rendiments extraordinaris, de manera que existeix un risc de morositat important.

- Risc de tipus d'interès: Els bons convertibles amb venciment més llarg són sensibles als tipus d’interès i, tot i que les accions amb una posició curta són una estratègia de cobertura definida, les ràtios de cobertura més baixes poden requerir una protecció addicional.

- Risc del gerent: El gestor pot valorar incorrectament una fiança convertible que doni lloc a l'estratègia d'arbitratge que es qüestionarà. Si les valoracions són incorrectes i / o augmenta el risc de crèdit, es podria reduir / eliminar el valor de la conversió de bons. El risc de l'administrador també inclou el risc operacional de l'empresa. La capacitat del gerent per entrar / sortir d’una posició amb un mínim impacte al mercat tindrà un impacte directe sobre la rendibilitat.

- Provisió legal i risc de prospecte: El fulletó proporciona molts graus de riscos potencials derivats d’estratègies com ara trucades anticipades, dividends especials esperats, pagament d’interessos tardans en cas de trucada, etc. Els arbitratges convertibles poden protegir-se millor sent conscients de les possibles trampes i ajustant la cobertura. per ajustar aquests riscos. També cal ser conscient de les implicacions legals i la volatilitat aplicables als mercats borsaris i als bons.

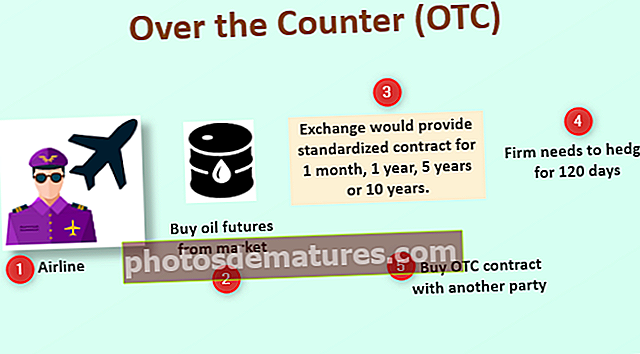

- Riscos monetaris: Les oportunitats d’arbitratge convertibles sovint creuen múltiples fronteres, que també impliquen diverses monedes i exposen diverses posicions als riscos de divises. Els arbitratges hauran, doncs, d’emprar futurs de divises o contractes a termini per cobrir aquests riscos.

Exemple d’arbitratge convertible

Prenguem un exemple pràctic de com funcionarà un arbitratge convertible:

El preu inicial d’un bo convertible és de 108 dòlars. El gestor d’arbitratge decideix fer una inversió inicial en efectiu de 202.500 $ + 877.500 $ de fons prestats = Inversió total de 1.080.000 $. En aquest cas, la ràtio deute / renda variable serà de 4,33: 1 (el deute és 4,33 vegades superior a l’import de la inversió en renda variable).

El preu de les accions és de 26.625 per acció i el gestor compta amb 26.000 accions que costen 692.250 dòlars. A més, s’ha de mantenir una ràtio de cobertura del 75% i, per tant, la ràtio de conversió del bo serà de (26.000 / 0,75) = 34.667 accions.

Suposarem un període de retenció d’un any.

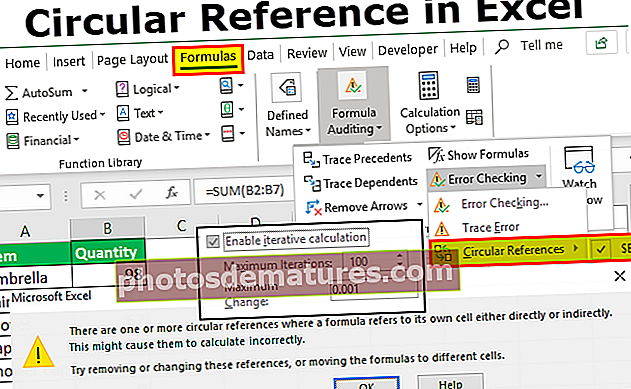

El retorn total es pot mostrar amb l'ajut de la taula següent:

Flux de caixa en arbitratge convertible

| Font de retorn | Torna | Assumpció / Notes |

| Ingressos d'interessos de bons (llargs) | $50,000 | Cupó del 5% per import nominal de 1.000.000 de dòlars |

| Bonificació d'interessos curts (en estoc) | $8,653 | Un 1,25% d’interès sobre el producte de 692.250 dòlars, basat en la ràtio de cobertura inicial del 75% [26.000 accions venudes a 26.625 dòlars = 692.250 dòlars, en relació amb les 34.667 accions de l’equivalència de bons]. |

| Menys: | ||

| Cost del palanquejament | ($17,550) | Interès del 2% sobre fons prestats de 877.500 dòlars |

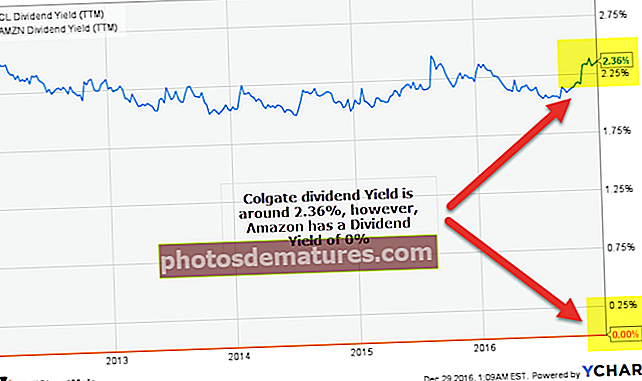

| Pagament de dividends (estoc curt) | ($6,922) | Rendiment del dividend de l'1% per 692.250 dòlars (és a dir, 26.000 accions) |

| Flux de caixa total ……… (1) | $34,481 |

Retorn d’arbitratge

| Font de retorn | Torna | Assumpció / Notes |

| Retorn del bo | $120,000 | Comprat a un preu de 108 i suposant que es ven a un preu de 120 per 1.000 $ |

| Devolució de valors | ($113,750) | Les accions venudes a 26.625 dòlars i les accions van augmentar a 31,00 dòlars [és a dir, Pèrdua de 4.375 dòlars * 26.000 accions] |

| Rendiment total de l'arbitratge ... (2) | $6,250 | |

| Rendiment total (1) + (2) | $40,431 | (El retorn total de 40.431 $ és un ROE del 20% de 202.500 $) |

Les fonts del ROE es poden mostrar amb l'ajut de la taula següent:

| Font de retorn | Contribució | Notes |

| Ingressos per interessos de bons (llargs) | 4.6% | Interès de 50.000 dòlars guanyats / preu del bo de 1.080.000 dòlars * 100 = 4,6% |

| Bonificació d'interessos curts (accions) | 0.8% | Interès de 8.653 dòlars guanyats / preu del bo de 1.080.000 dòlars * 100 = 0,8% |

| Pagament de dividends (accions) | -0.6% | Dividends de 6.922 dòlars pagats / preu del bo de 1.080.000 dòlars * 100 = -0,6% |

| Cost del palanquejament | -1.6% | Interès de 17.550 dòlars pagats / preu del bo de 1.080.000 dòlars * 100 = -1,6% |

| Retorn d’arbitratge | 0.6% | Retorn de 6.250 dòlars guanyats / preu del bo de 1.080.000 dòlars * 100 = 0,6% |

| Retorn sense palanques | 3.8% | Rendiment total de 40.431 dòlars guanyats / preu del bo de 1.080.000 dòlars = 3,8% |

| Contribució de Leverage | 16.2% | La contribució del palanquejament és molt significativa. |

| Rendiment total | 20.0% |

Expectatives del gestor de fons d’arbitratge convertible

En general, els arbitratges convertibles busquen convertibles que presentin les característiques següents:

- Alta volatilitat - Un estoc subjacent que demostra una volatilitat superior a la mitjana, ja que els proporciona una major probabilitat d'obtenir beneficis més alts i ajustar la ràtio de cobertura.

- Premium de baixa conversió - Una prima de conversió és un import addicional pagat per seguretat convertible sobre el seu valor de conversió mesurat en%. En general, es prefereix un convertible amb una prima de conversió del 25% i inferior al mateix. Una prima de conversió inferior indica un risc de tipus d’interès i una sensibilitat creditícia més baixos, que són molt difícils de cobrir que el risc de renda variable.

- Dividend baix o sense accions de les accions subjacents - Com que la posició de cobertura és curta sobre les accions subjacents, qualsevol dividend sobre l'acció s'ha de pagar al propietari de l'acció llarg, ja que l'anticipació de l'estratègia és la caiguda del preu de les accions. Aquesta instància generarà fluxos de caixa negatius a la cobertura.

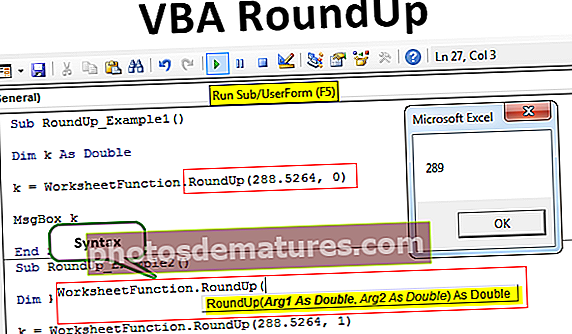

- Gamma alt: Alta gamma significa la rapidesa amb què canvia el delta. Delta és la proporció que compara el canvi en el preu d’un actiu subjacent amb el canvi corresponent en el preu d’un contracte derivat. Un descapotable amb una gamma alta ofereix oportunitats de cobertura dinàmiques amb més freqüència, oferint així la possibilitat de rendibilitats més altes.

- Convertible infravalorat: Atès que la posició convertible coberta és una posició llarga, l’arbitratge buscarà qüestions que estiguin infravalorades o es cotitzin a nivells de volatilitat implícita per sota dels rendiments mitjans del mercat. Si el convertible té el futur de tornar als rendiments normals, aquesta serà una oportunitat adequada per al gerent de cobrar.

- Liquiditat - Les qüestions altament líquides són preferides per l'arbitratge, ja que es pot utilitzar per establir o tancar una posició ràpidament.

Oficis comuns d’arbitratge convertible

Hi ha molts oficis d’arbitratge convertibles, però alguns dels més habituals són:

- Punts sintètics: Es tracta d'operacions altament sensibles a la renda variable que són "in-the-money", convertint conversions de primes inferiors al 10%. Són descapotables amb un delta elevat, una qualitat creditícia raonable i un sòl sòlid de bons. El sòl de les obligacions és la taxa que ofereixen els bons i és una taxa de rendibilitat fixa (un component de la garantia convertible basat en la seva qualitat creditícia, expressat en%).

- Ofertes gamma: Aquestes operacions sorgeixen establint una posició esbiaixada neutral delta o possible que impliqui seguretat convertible amb una qualitat creditícia raonable i la venda curta simultània de les accions. Atès que aquestes accions són volàtils per la seva naturalesa, aquesta estratègia requereix un seguiment acurat mitjançant la cobertura dinàmica de la posició, és a dir, accions de compra / venda contínues de les accions comunes subjacents.

- Oficis Vega: També conegut com a "operacions de volatilitat" consisteix a establir una posició llarga als convertibles i vendre opcions de compra adequadament coincidents de la negociació de valors subjacent a nivells elevats de volatilitat. Això també requereix un seguiment acurat de les posicions que impliquen opcions de trucada enumerades, ja que el preu de venciment de l'opció de trucada i les caducitats han de coincidir el màxim possible amb els termes del valor convertible.

- Operacions de fluxos d'efectiu: L'objectiu d'aquestes operacions és obtenir els màxims fluxos d'efectiu de les oportunitats d'arbitratge. Aquesta estratègia se centra en els valors convertibles amb un cupó o ingrés de dividend raonable en relació amb el dividend en accions comunes subjacent i la prima de conversió. Ofereix alternatives comercials rendibles on el cupó de la posició llarga o el dividend / descompte rebut de la posició curta compensa la prima pagada durant un període de temps.

Mireu també les estratègies de fons de cobertura superior

Conclusió

L'estratègia d'arbitratge convertible ha produït rendiments atractius en les darreres dues dècades que no estan correlacionats amb el rendiment individual del bo o del mercat de renda variable. El factor decisiu per a l’èxit d’aquesta estratègia és el risc del gestor en lloc del risc direccional o del mercat de bons. A més, un alt apalancament també és un factor de risc potencial, ja que pot reduir els rendiments obtinguts.

El 2005, els reemborsaments d’inversors van tenir un impacte significatiu en els rendiments de l’estratègia, tot i que la màxima retirada continua sent significativament inferior en comparació amb els mercats de renda variable i de bons tradicionals. Això contrasta amb el bon comportament de l'estratègia d'arbitratge convertible durant el període 2000-2002, quan els mercats eren altament volàtils a causa de la crisi del punt com. L'estratègia encara sembla ser una bona cobertura de cartera en situacions de volatilitat.

Se sap que aquestes estratègies són molt beneficioses en condicions de mercat desordenades, ja que cal aprofitar les diferències de preus. És essencial fer un seguiment continu dels mercats i aprofitar les situacions en què el bo / valor està infravalorat. Els rendiments del bo es fixaran, cosa que mantindrà el gestor en una posició relativament més segura, però és necessari predir la volatilitat del mercat per maximitzar els seus rendiments i extreure el màxim benefici de les estratègies de retenció i venda simultànies.