Ràtios de palanquejament (definició, exemples) | Com interpretar?

Quines són les proporcions de palanquejament?

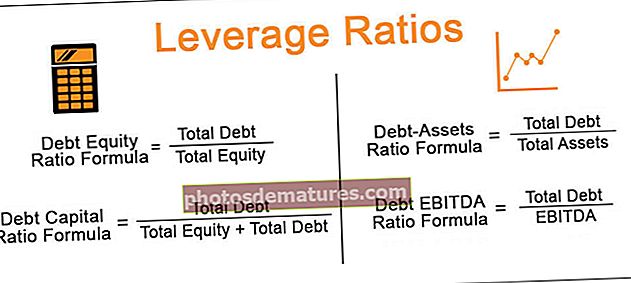

Relacions de palanquejament s’utilitzen per determinar l’import del préstec de deute que el negoci ha assumit els actius o el patrimoni net del negoci, una ràtio elevada indica que l’empresa ha assumit una quantitat important de deute que la seva capacitat i que no podran satisfer les obligacions amb els fluxos de caixa en curs. Inclou anàlisi del deute amb renda variable, amb capital, amb actius i amb EBITDA.

En aquest article, analitzarem les ràtios de palanquejament principals, les seves interpretacions i la forma de calcular-les.

Comencem.

# 1 - Ràtio de renda variable del deute

La ràtio de palanquejament més comuna és la ràtio deute-patrimoni. Mitjançant aquesta proporció, ens fem una idea de l’estructura de capital de l’empresa.

Fórmula de la ràtio de renda variable del deute

La fórmula d'aquesta proporció és la següent:

Fórmula de la ràtio patrimonial del deute = Deute total / Patrimoni netInterpretació de la ràtio de renda variable del deute -

La ràtio de renda variable de deute ens ajuda a veure la proporció de deute i renda variable en l’estructura de capital de l’empresa. Per exemple, si una empresa depèn massa del deute, l’empresa és massa arriscada per invertir-hi. En canvi, si una empresa no pren deutes en absolut, pot perdre l’apalancament.

Ràtio de renda variable del deute Exemple pràctic

L’empresa Zing té un patrimoni total de 300.000 dòlars i un deute total de 60.000 dòlars. Esbrineu la ràtio de palanquejament deute-patrimonial de l’empresa.

Aquest és un exemple senzill.

- Ràtio de renda variable del deute = Deute total / Renda variable total

- O bé, ràtio de renda variable del deute = 60.000 dòlars / 300.000 dòlars = 1/5 = 0,2

Això significa que el deute no és del tot elevat en l’estructura de capital de Company Zing. Això significa que pot tenir una entrada d’efectiu sòlida. Després d’analitzar altres ràtios i els estats financers, un inversor pot invertir en aquesta empresa.

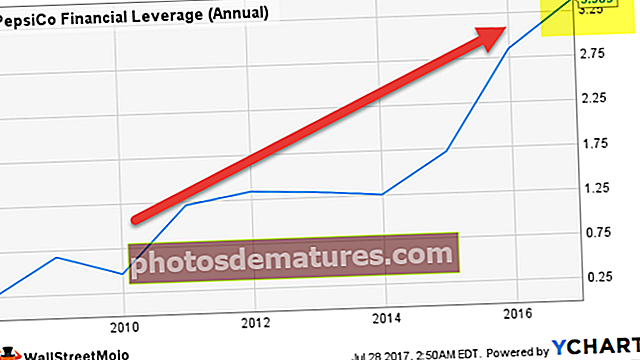

Ràtio patrimonial del deute PepsiCo

A continuació es mostra el gràfic que representa els càlculs de la ràtio de palanquejament de PepsiCo durant els darrers 7-8 anys.

font: ycharts

L’apalancament financer de Pepsi va ser d’uns 0,50x el 2009-2010, però, la ràtio de deute i renda variable de Pepsi ha augmentat al llarg dels anys i actualment és de 3,38x.

A més, podeu fer una ullada a aquest article detallat sobre l’apalancament financer

# 2 - Ràtio de capital del deute

Aquest càlcul de la ràtio d’apalancament és l’extensió de la ràtio anterior. En lloc de fer una comparació entre el deute i el patrimoni net, aquesta ràtio ens ajudaria a veure l’estructura del capital de manera integral.

Fórmula de la ràtio de capital del deute

La fórmula d'aquesta proporció és la següent:

Fórmula de la ràtio de capital del deute = Deute total / (Patrimoni net + Deute total)Interpretació de la ràtio de capital del deute

Aquesta ràtio de palanquejament ens ajudarà a comprendre la proporció exacta del deute en l’estructura de capital. Mitjançant aquesta ràtio, coneixerem si una empresa té més risc d’alimentar el seu capital amb més préstecs o no.

Exemple de ràtio de capital de deute

L’estructura de capital de Company Tree consta tant de capital propi com de deute. El seu patrimoni és de 400.000 dòlars i el deute de 100.000 dòlars. Calculeu la ràtio de palanquejament del capital de deute de l’arbre de la companyia.

Utilitzem la fórmula per esbrinar la proporció.

- Deute total = 100.000 dòlars

- Patrimoni total = 400.000 dòlars

- Capital total = (100.000 $ + 400.000 $) = 500.000 $

Posant els valors a la fórmula, obtenim -

- Proporció del capital del deute = Deute total / (Patrimoni net + Deute total)

- O bé, la ràtio de capital del deute = 100.000 $ / 500.000 $ = 0,2

Això significa que el deute és només el 20% del capital total de Company Tree. A partir de la xifra, obtenim que es tracta d’una empresa de renda variable alta i de deute baix.

Ràtio de capital de deute de les empreses de petroli i gas

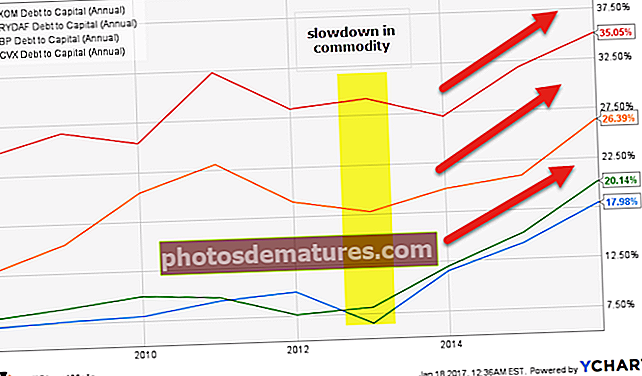

A continuació es mostra el gràfic de la ràtio de capitalització (Ratio de capital del deute) d’Exxon, Royal Dutch, BP i Chevron.

font: ycharts

Observem que aquesta ràtio ha augmentat per a la majoria de les companyies de petroli i gas. Això es deu principalment a una desacceleració dels preus de les primeres matèries primeres (petroli) i, per tant, a la reducció dels fluxos d'efectiu, la tensió del balanç.

A més, per a una millor comprensió, podeu consultar aquest article sobre la relació de capitalització

# 3 - Relació de deute-actiu

La quantitat de deutes que una empresa pren per obtenir els seus actius es coneixeria per la proporció deute-actiu. Aquesta ràtio de palanquejament pot obrir els ulls per a molts inversors.

Fórmula de la ràtio d’actius del deute

La fórmula d'aquesta proporció és la següent:

Fórmula de la relació deute-actiu = Deute total / Actiu totalInterpretació de la ràtio d’actius del deute

Aquesta ràtio de palanquejament parla de la quantitat d’actius que es poden obtenir a través del deute. Dit d’una altra manera, si els actius són més que deutes (en la ràtio), vol dir que s’aprofita correctament. Però si els actius són inferiors al deute, l’empresa ha de mirar la utilització del seu capital.

Exemple de ràtio d’actius del deute

Company High té actius totals de 500.000 dòlars i un deute total de 100.000 dòlars. Esbrineu la relació de palanquejament deute-actiu.

Posem les xifres de la ràtio -

- Ràtio deute-actiu = Deute total / actiu total o, Ràtio deute-actiu = 100.000 dòlars / 500.000 dòlars = 0,2.

Això significa que Company High té més actius que els préstecs, que són un bon senyal.

# 4 - Ràtio EBITDA del deute

Aquesta ràtio de palanquejament és la ràtio final que descobreix l’impacte que té el deute sobre els beneficis d’una empresa. Podeu preguntar-vos per què? Perquè aquí parlem de l’EBITDA, és a dir, guanys abans d’interessos, impostos, depreciació i amortització. I com que una empresa ha de pagar interessos (cost del deute), aquesta ràtio tindrà un impacte enorme en els guanys de l’empresa.

Fórmula EBITDA del deute

La fórmula d'aquesta proporció és la següent:

Fórmula de la ràtio EBITDA del deute = Deute total / EBITDAInterpretació de l'EBITDA del deute

La raó per la qual aquesta ràtio és important és que si sabem el deute que té l’empresa, en comparació amb el que guanya l’empresa abans de pagar els interessos; sabríem com pot afectar el deute els beneficis de l’empresa. Per exemple, si el deute és més gran, els interessos serien més (possiblement, si el cost del deute és més elevat) i, en conseqüència, els impostos serien menors i viceversa.

Exemple d'Ebitda de deutes

La companyia Y té un deute de 300.000 dòlars i, el mateix any, va reportar un EBITDA de 60.000 dòlars. Esbrineu la ràtio de palanquejament de l'EBITDA del deute.

Posem la figura per esbrinar la proporció.

- Ràtio EBITDA del deute = Deute total / EBITDA

- O bé, la ràtio EBITDA del deute = 300.000 dòlars / 60.000 dòlars = 5,0

Si aquesta ràtio és més alta, significa que el deute és superior als guanys i, si aquesta ràtio és inferior, el deute és relativament inferior en comparació amb els guanys (és fantàstic).

A més, mireu aquesta discussió detallada sobre el deute EBTIDA en la relació DSCR

Per què heu de fixar-vos en les ràtios de palanquejament?

Com a inversors, heu de mirar-ho tot. Les ràtios de palanquejament us ajudaran a estructurar el capital d’una empresa.

A moltes empreses no els agrada prendre préstecs de fora. Creuen que haurien de finançar tota la seva expansió o nous projectes mitjançant l’equitat.

Però, per aprofitar l’apalancament, és important estructurar el capital amb una part del deute. Ajuda a reduir el cost del capital (reduint el cost del patrimoni net, és enorme). A més, també ajuda a pagar menys impostos, ja que els impostos es calculen després de pagar els interessos (és a dir, el cost del deute).

Com a inversors, heu de mirar les empreses i calcular les ràtios anteriors. Obtindríeu claredat sobre si l’empresa pot aprofitar o no l’apalancament. Si l’empresa ha pres massa deutes, és massa arriscat invertir-hi. Al mateix temps, si una empresa no té cap deute, pot pagar massa el cost del capital i reduir els seus guanys a la llarga.

Però només les ràtios de palanquejament no ajudaran. Cal tenir en compte tots els estats financers (especialment quatre: estats de fluxos d’efectiu, estats de pèrdues i guanys, balanç i estats de patrimoni net) i totes les altres ràtios per tenir una idea concreta del funcionament d’una empresa. Tot i això, segurament ajuda els inversors a decidir si una empresa aprofita o no l’apalancament.

Lectures suggerides

Guia de les relacions d’apalancament. Aquí analitzem la fórmula per calcular les ràtios de palanquejament, inclosa la ràtio de renda variable del deute, la ràtio de capital del deute, la ràtio d’actius del deute i la ràtio EBITDA del deute. A més, podeu veure les següents lectures suggerides:

- Calculeu la relació de guanys / pèrdues

- Exemple d’arrendament apalancat

- Exemple de ràtio de renda variable

- Palanquejament operatiu vs palanquejament financer <