Finançament a llarg termini (definició) | Top 5 fonts de finançament a llarg termini

Definició de finançament a llarg termini

El finançament a llarg termini significa finançament per préstec o endeutament per un termini superior a un any mitjançant la emissió d’accions de renda variable, mitjançant la forma de finançament de deutes, mitjançant préstecs a llarg termini, arrendaments o bons i es fa normalment per al finançament i ampliació de grans projectes de la companyia i aquest finançament a llarg termini és generalment elevat.

- El principi fonamental de les finances a llarg termini és finançar els projectes estratègics de capital de l’empresa o ampliar les operacions comercials de l’empresa.

- Aquests fons s’utilitzen normalment per invertir en projectes que generaran sinergies per a l’empresa en els propers anys.

- Per exemple: - Una hipoteca a 10 anys o un contracte d’arrendament de 20 anys.

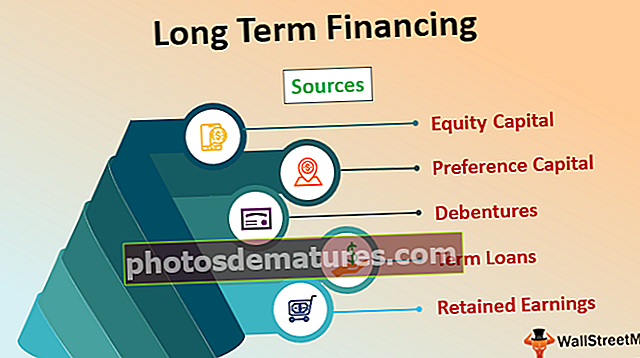

Fonts de finançament a llarg termini

# 1 - Capital propi

Representa el capital perpetu sense interessos de l’empresa recaptat per rutes públiques o privades. La companyia pot recaptar fons del mercat mitjançant la sortida a borsa o pot optar per un inversor privat que prengui una quantitat substancial de participació a la companyia.

- En el finançament de renda variable, hi ha una dilució en la propietat i la participació de control correspon al principal accionista.

- Els accionistes no tenen cap dret preferent sobre el dividend de l’empresa i tenen un risc més elevat en tots els dipòsits.

- La taxa de rendibilitat esperada pels accionistes de renda variable és superior a la dels deutors, a causa del risc excessiu que assumeixen en termes de devolució del capital invertit.

# 2 - Capital de preferència

Els accionistes preferents són aquells que tenen drets preferencials sobre els accionistes de renda variable en termes de rebre dividends a una taxa fixa i recuperar el capital invertit a la companyia en cas de liquidació del mateix.

- Forma part del patrimoni net de la companyia, augmentant així la solvència creditícia i millorant el palanquejament en comparació amb els parells.

# 3 - Obligacions

Es pren un préstec al públic mitjançant l’emissió de certificats d’obligacions sota el segell comú de l’empresa? les obligacions es poden col·locar mitjançant una col·locació pública o privada. Si una empresa vol recaptar diners a través de NCD del públic en general, adopta la ruta de sortida a borsa de deute on tots els públics que hi subscriuen reben certificats assignats i són creditors de l’empresa. Si una empresa vol recaptar diners de manera privada, pot acostar-se als principals inversors en deutes del mercat i demanar-los préstecs a taxes d’interès més altes.

- Tenen dret a un pagament fix d’interessos segons els termes acordats esmentats al full de terminis.

- No tenen drets de vot i estan protegits contra els actius de l’empresa.

- En cas d’impagament en el pagament d’interessos d’obligació, els titulars d’obligacions poden vendre els actius de l’empresa i recuperar les seves quotes.

- Poden ser bescanviables, irrecuperables, convertibles i no convertibles.

# 4 - Préstecs a termini

Generalment els donen bancs o institucions financeres durant més d’un any. Majoritàriament han garantit préstecs concedits per bancs contra garanties fortes proporcionades per l’empresa en forma de terrenys i edificis, maquinària i altres actius fixos.

- Són una font de finançament flexible proporcionada pels bancs per satisfer les necessitats de capital a llarg termini de l'organització.

- Tenen un tipus d’interès fix i ofereixen al prestatari la flexibilitat d’estructurar el calendari de devolució durant la vigència del préstec en funció dels fluxos d’efectiu de l’empresa.

- És més ràpid en comparació amb l’emissió d’accions preferents o de participació de l’empresa, ja que hi ha menys regulacions i menys complexitat.

# 5 - Guanys retinguts

Aquests són els beneficis que l’empresa ha deixat de banda durant un període de temps per satisfer les futures necessitats de capital de l’empresa.

- Es tracta de reserves gratuïtes de l’empresa que tenen un cost nul i estan disponibles de forma gratuïta sense cap càrrega de devolució d’interessos.

- Es pot utilitzar amb seguretat per a l'expansió i el creixement del negoci sense assumir una càrrega addicional del deute i diluir el patrimoni net del negoci a un inversor extern.

- Formen part del patrimoni net i tenen un impacte directe en la valoració de les accions.

Exemples de fonts de finançament a llarg termini

1) Fons recaptats per un NBFC anomenat Neo Growth Credit Private Limited a través de rutes de capital privat de LeapFrog Investments per un import de 300 rupies (~ 43 milions de dòlars)

font: economictimes.com

2) Amazon va recaptar 54 milions de dòlars mitjançant la ruta de sortida a borsa per satisfer les necessitats de finançament a llarg termini de la companyia el 1997.

Font: - inshorts.com

3) Apple acumula 6.500 milions de dòlars en deutes mitjançant bons

Font: - livemint.com

4) Paytm recaptarà fons venent una important participació de control a la companyia a Warren Buffet per entre 10 i 12.000 milions de dòlars.

Font: - livemint.com

Avantatges del finançament a llarg termini

- Alineu-vos específicament als objectius de capital a llarg termini de l’empresa

- gestiona eficaçment la posició de responsabilitat patrimonial de l’organització

- Proporciona suport a llarg termini a l’inversor i a l’empresa per construir sinergies.

- Oportunitat per als inversors de renda variable de prendre el control de la propietat de l’empresa.

- Mecanisme d'amortització flexible

- Diversificació del deute

- Creixement i expansió

Limitacions del finançament a llarg termini

- Normes estrictes establertes pels reguladors per a la devolució dels interessos i de l'import del principal.

- Alta preparació per a l’empresa que pot afectar les valoracions i la recaptació de fons futura.

- Disposicions estrictes segons el Codi IBC per a la no amortització de les obligacions del deute que poden conduir a la fallida.

- El control dels pactes financers del full de terminis és molt difícil.

Punts importants a tenir en compte

- Cal assegurar la direcció de l’empresa sobre la creació d’una barreja a curt i llarg termini de les fonts de finançament de l’organització, ja que és possible que més fons a llarg termini no siguin beneficiosos per a l’empresa, ja que afecten significativament la posició ALM.

- La qualificació creditícia de l’empresa també té un paper important en la recaptació de fons a través de mitjans a llarg o curt termini. per tant, millorar la qualificació creditícia de l’empresa pot ajudar les organitzacions a recaptar fons a llarg termini a un ritme molt més barat.