Ràtio de renda variable (significat, fórmula) | Com es calcula?

Què és el volum de negoci de renda variable?

La rotació de renda variable és la proporció entre les vendes netes d’una empresa i el patrimoni net mitjà que una empresa manté durant un període de temps; això ajuda a decidir si l’empresa està creant prou ingressos per assegurar-se que els accionistes tinguin la participació del patrimoni net de l’empresa.

És la proporció dels ingressos de la companyia amb el patrimoni net del seu accionista. Consulteu el gràfic de facturació de renda variable de Google i Amazon anterior. Observem que, mentre que Amazon opera una facturació de 8,87 vegades, la facturació de Google és de només 0,696. Què significa això per a Amazon i Google? Amazon utilitza el seu patrimoni millor que Google?

Aquesta ràtio és una de les ràtios més importants que utilitza l’organització per esbrinar quants ingressos és capaç de generar el patrimoni net durant un curs a l’any.

La majoria dels inversors calculen aquesta ràtio abans d’invertir a l’empresa perquè, a través d’aquesta ràtio, són capaços d’entendre quant afectarien directament els ingressos de la companyia.

Pot semblar una proporció generalitzada, però és important perquè, mitjançant aquesta proporció, es pot entendre la proporció i si la proporció és negativa o positiva. En la majoria dels casos, quan la ràtio de renda variable és més gran, resulta millor per a l’organització. Tanmateix, abans de calcular la proporció, hem de conèixer la intensitat de capital de la indústria a la qual pertany l’empresa.

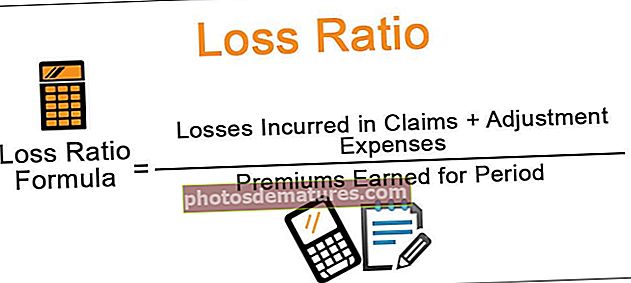

Fórmula del volum de negoci de renda variable

Fórmula del volum de negoci de renda variable Vendes totals / Patrimoni net mitjà

Ara la qüestió és què considerareu vendes.

Quan agafeu vendes, són vendes netes, no vendes brutes. Una venda bruta és una xifra que inclou el descompte de vendes i / o la devolució de vendes. Agafaríem les vendes netes, i això vol dir que hem d’excloure el descompte de vendes i els rendiments de vendes (si n’hi ha) de les vendes brutes per obtenir la xifra correcta.

Per calcular el patrimoni net mitjà, hem de tenir en compte el patrimoni net al començament de l’any i al final de l’any. I llavors trobaríem la mitjana de la suma de l’equitat total (principi + final).

També us pot agradar: Definició de l'anàlisi de la relació Anàlisi completa basada en Excel

Interpretació

No hi pot haver cap interpretació d’aquesta proporció. Però si teniu una perspectiva general, una proporció augmentada proporciona una indicació positiva i una disminució de la proporció indica una connotació negativa.

Tanmateix, hi ha un parell de coses sobre la relació que hem de tenir en compte. Vegem-los:

- La ràtio de rotació de renda variable varia molt, depenent de la intensitat de capital de la indústria. Per exemple, si tenim en compte la ràtio de rotació de la indústria de la refineria de petroli, seria molt inferior a una empresa de serveis; perquè la refineria de petroli necessita una gran inversió de capital per generar vendes. Per tant, la comparació de la ràtio s’ha de fer entre empreses que pertanyen a la mateixa indústria.

- Si alguna empresa vol augmentar la ràtio de rotació de recursos propis per atreure més accionistes, pot distorsionar els recursos propis augmentant el percentatge de deute a l’estructura de capital. Aquest moviment és molt arriscat, ja que, en fer-ho, l'organització assumeix la càrrega de massa deute i, finalment, ha de pagar el deute amb interessos.

Exemple de ràtio de renda variable

| Particularitats | Empresa A (en dòlars EUA) | Empresa B (en dòlars EUA) |

| Vendes Brutes | 10000 | 8000 |

| Descompte de vendes | 500 | 200 |

| Patrimoni net a principis d'any | 3000 | 4000 |

| Patrimoni net al final de l'any | 5000 | 6000 |

Fem el càlcul per esbrinar la ràtio de rotació de renda variable de les dues empreses.

En primer lloc, com que ens han donat vendes brutes, hem de calcular les vendes netes de les dues empreses.

| Empresa A (en dòlars EUA) | Empresa B (en dòlars EUA) | |

| Vendes Brutes | 10000 | 8000 |

| (-) Descompte de vendes | (500) | (200) |

| Les vendes netes | 9500 | 7800 |

I com que tenim el patrimoni net a principis d’any i al final de l’any, hem d’esbrinar el patrimoni net mitjà de les dues empreses.

| Empresa A (en dòlars EUA) | Empresa B (en dòlars EUA) | |

| Patrimoni net a principis d'any (A) | 3000 | 4000 |

| Patrimoni net al final de l'any (B) | 5000 | 6000 |

| Patrimoni net total (A + B) | 8000 | 10000 |

| Patrimoni net mitjà [(A + B) / 2] | 4000 | 5000 |

Ara, calculem la ràtio de rotació de renda variable de les dues empreses.

| Empresa A (en dòlars EUA) | Empresa B (en dòlars EUA) | |

| Vendes netes (X) | 9500 | 7800 |

| Patrimoni net (Y) | 4000 | 5000 |

| Ràtio de renda variable (X / Y) | 2.38 | 1.56 |

Com s’ha esmentat anteriorment, si aquestes empreses provenen d’indústries similars, podem comparar la ràtio de rotació d’ambdues. Per a l’empresa A, la ràtio de rotació de renda variable és superior a l’empresa B. Això no significa que l’empresa A estigui molt millor que l’empresa B. Només vol dir que d’alguna manera, a partir de la ràtio, podem concloure que l’empresa A és generen millors ingressos del seu patrimoni net mitjà que l’empresa B.

Ara pot passar que la companyia A hagi reduït el percentatge de recursos propis a l’estructura de capital augmentant el deute per atreure més accionistes. En aquest cas, l’augment de proporció no indica un resultat positiu.

Exemple de Nestle

Primer fem una ullada al compte de pèrdues i guanys i, a continuació, farem un cop d’ull al seu balanç de l’any 2014 i 2015.

Compte de pèrdues i guanys consolidat de l'exercici finalitzat el 31 de desembre de 2014 i 2015

Un balanç consolidat al 31 de desembre de 2014 i 2015

font: Estats financers 2015 de Nestle

Ara calculem la ràtio de rotació de renda variable de Nestle per a l’any 2014 i 2015.

| En milions de CHF | ||

| 2015 | 2014 | |

| Vendes (M) | 88785 | 91612 |

| Patrimoni net total (N) | 63986 | 71884 |

| Facturació de la renda variable (M / N) | 1.39 | 1.27 |

Com que Nestle pertany a la indústria de la tecnologia FMCG, els ingressos i els recursos propis són quasi iguals. Podem dir que el sector de l’alimentació mèdica gran consum fa molt de capital. Però, què és la indústria de la refineria de petroli? El capital de la indústria és intensiu? Quina seria la ràtio de rotació de renda variable de la indústria de la refineria de petroli? Fem una ullada.

Exemple COI

En aquesta secció, traurem algunes dades de l’informe anual de la Indian Oil Corporation i, a continuació, calcularem la ràtio de rotació de recursos propis dels anys 2015 i 2016.

En primer lloc, vegem els ingressos de Indian Oil Corporation per a l’exercici finalitzat el 31 de març de 2016.

| Rupies en milions | Març de 2016 | Març de 2015 |

| Vendes Brutes | 421737.38 | 486038.69 |

| (-) Descompte de vendes | (65810.76) | (36531.93) |

| Les vendes netes | 355926.62 | 449506.76 |

Fem una ullada al capital social de Indian Oil Corporation per a l’exercici finalitzat el 31 de març de 2016.

| Rupies en milions | Març de 2016 | Març de 2015 |

| Patrimoni net | 2427.95 | 2427.95 |

| Rupies en milions | Març de 2016 | Març de 2015 |

| Vendes netes (I) | 355926.62 | 449506.76 |

| Patrimoni net (J) | 75993.96 | 66404.32 |

| Volum de negoci (I / J) | 4.68 | 6.77 |

font: informes anuals del COI

Com que Indian Oil Corporation és una corporació que requereix molt capital, la facturació se situa al voltant de cinc i més. Però diguem que estem calculant la rotació de renda variable d’una indústria de serveis on la necessitat d’inversió de capital és molt menor; en aquest cas, la facturació seria molt més gran.

Estudi de cas de Home Depot: investigació de l’augment del volum de negoci de renda variable

Home Depot és un proveïdor minorista d’eines de millora de la llar, productes de construcció i serveis. Opera als Estats Units, Canadà i Mèxic.

Quan analitzem la facturació de Home Depot Equity, veiem que fins al 2012 la facturació era relativament estable, al voltant de 3,5 vegades. Tanmateix, des del 2012, el volum de negoci de Home Depot ha començat a pujar fortament i actualment se situa en 11,32x (creixement al voltant del 219%)

Quins són els motius d’aquest augment -

font: ycharts

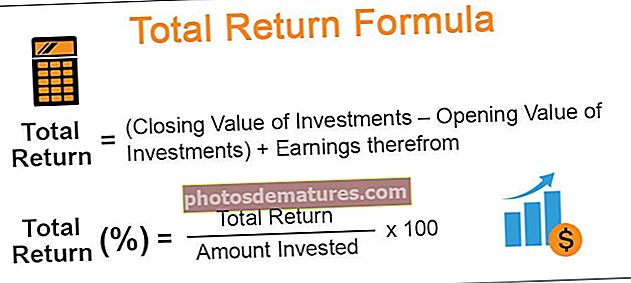

La rotació de renda variable pot augmentar a causa d’un augment de les vendes o d’una disminució de la renda variable o de tots dos.

# 1: avaluació de l'increment de vendes de Home Depot

Home Depot Sales va augmentar els seus ingressos de 70,42 milions de dòlars a 88,52 dòlars, un augment aproximat del 25% en 4 anys. Aquest augment del 25% en 4 anys ha contribuït a l’increment de la facturació; no obstant això, la seva contribució és una mica restringida.

font: ycharts

# 2: avaluació del patrimoni net de Home Depot

Observem que el patrimoni de Home Depot ha disminuït un 65% en els darrers 4 anys. Vol dir que el denominador s’ha reduït en més de la meitat.

font: ycharts

Si examinem la secció de renda variable de Home Depot, trobem els possibles motius d’aquesta disminució.

- L’altra pèrdua integral acumulada ha provocat la reducció del patrimoni net tant el 2015 com el 2016. Es va situar en -818 milions el 2016 i -452 el 2015. La resta de pèrdues integrals acumulades són ajustaments relacionats principalment amb les traduccions de divises.

- Les amortitzacions accelerades van ser el segon i més important motiu de la disminució del patrimoni net dels accionistes el 2015 i el 2016. Observem que Home Depot va comprar 520 milions d’accions (valor aproximat de 33.190 milions de dòlars) i 461 milions d’accions (aproximadament 26.190 milions de dòlars) el 2016 i 2015, respectivament.

Principals empreses amb facturacions de renda variable elevada

A continuació, es mostren algunes de les empreses més destacades per capitalització borsària i facturació de renda variable. Observem que Boeing factura 26,4 vegades.

| S. No | Nom | Facturació de renda variable | Capitalització de mercat (milions de dòlars) |

| 1 | Boeing | 26.4 | 101,201 |

| 2 | Servei de paqueteria unida | 42.0 | 92,060 |

| 3 | Comunicacions Charter | 195.1 | 86,715 |

| 4 | Lockheed Martin | 20.5 | 73,983 |

| 5 | Costco a l'engròs | 10.5 | 73,366 |

| 6 | Marques Yum | 10.7 | 33,905 |

| 7 | S&P Global | 15.6 | 31,838 |

| 8 | Kroger | 18.0 | 31,605 |

| 9 | McKesson | 22.6 | 29,649 |

| 10 | Sherwin-Williams | 12.2 | 28,055 |

font: ycharts

Exemple de la indústria d'Internet

| S. No | Nom | Facturació de renda variable | Capitalització de mercat (milions de dòlars) |

| 1 | Alfabet | 0.7 | 568,085 |

| 2 | 0.5 | 381,651 | |

| 3 | Baidu | 1.0 | 61,684 |

| 4 | Yahoo! | 0.2 | 42,382 |

| 5 | JD.com | 5.4 | 40,541 |

| 6 | NetEase | 0.9 | 34,009 |

| 7 | 0.6 | 12,818 | |

| 8 | 0.8 | 10,789 | |

| 9 | VeriSign | (1.1) | 8,594 |

| 10 | Yandex | 1.0 | 7,405 |

| Mitjana | 1.0 |

font: ycharts

- Les empreses d’Internet tenen un volum de negoci baix. Observem que la facturació de renda variable mitjana de les principals empreses d'Internet és d'1,0x

- La facturació d'Alfabet (Google) és de 0,7x, mentre que la de Facebook és de 0,5x

Exemple de petroli i gas

| S. No | Nom | Facturació de renda variable | Capitalització de mercat (milions de dòlars) |

| 1 | ConocoPhillips | 0.7 | 62,063 |

| 2 | Recursos EOG | 0.6 | 57,473 |

| 3 | CNOOC | 0.5 | 55,309 |

| 4 | Petroli Occidental | 0.4 | 52,110 |

| 5 | Anadarko Petroleum | 0.6 | 38,620 |

| 6 | Natural canadenc | 0.5 | 32,847 |

| 7 | Recursos naturals pioners | 0.6 | 30,733 |

| 8 | Devon Energy | 0.9 | 23,703 |

| 9 | Apatxe | 0.4 | 21,958 |

| 10 | Recursos de Concho | 0.3 | 20,678 |

| Mitjana | 0.5 |

font: ycharts

- Les companyies de petroli i gas tenen un volum de negoci baix. Observem que el volum de negoci mitjà de les principals companyies de petroli i gas EP és de 0,5x

- Devon Energy té una facturació de renda variable superior a la mitjana de 0,9x

- Concho Resources té una facturació de renda variable inferior a la mitjana de 0,3x

Volum de negoci de la indústria restaurant

| S. No | Nom | Facturació de renda variable | Capitalització de mercat (milions de dòlars) |

| 1 | McDonald’s | 2.5 | 101,868 |

| 2 | Starbucks | 3.6 | 81,221 |

| 3 | Marques Yum | 10.7 | 33,905 |

| 4 | Restaurant Brands Intl | 2.5 | 11,502 |

| 5 | Chipotle Mexican Grill | 2.2 | 11,399 |

| 6 | Restaurants de Darden | 3.2 | 8,981 |

| 7 | Domino’s Pizza | (1.5) | 8,576 |

| 8 | Aramark | 7.1 | 8,194 |

| 9 | Pa Panera | 4.3 | 5,002 |

| 10 | Grup de marques Dunkin | 11.0 | 4,686 |

| Mitjana | 4.6 |

font: ycharts

- Les empreses de restauració tenen un volum de negoci més elevat. La facturació mitjana de les principals empreses amb seu a restaurants és de 4,6 vegades

- Tingueu en compte que Domino’s Pizza factura negativament -1,5 vegades

- Dunkin Brands, en canvi, té una facturació superior a la mitjana d’11,0 vegades

Volum de negoci de la indústria d’aplicacions de programari

| S. No | Nom | Facturació de renda variable | Capitalització de mercat (milions de dòlars) |

| 1 | SAP | 0.9 | 112,101 |

| 2 | Adobe Systems | 0.8 | 56,552 |

| 3 | Salesforce.com | 1.5 | 55,562 |

| 4 | Intuït | 2.7 | 30,259 |

| 5 | Autodesk | 1.3 | 18,432 |

| 6 | Symantec | 0.7 | 17,618 |

| 7 | Check Point Software Tech | 0.5 | 17,308 |

| 8 | Jornada laboral | 1.0 | 17,159 |

| 9 | ServiceNow | 2.9 | 15,023 |

| 10 | barret vermell | 1.6 | 13,946 |

| Mitjana | 1.4 |

font: ycharts

- Igual que les empreses d'Internet, les empreses d'aplicacions de programari també tenen un volum de negoci propers a l'1x. Les deu primeres empreses en aplicacions de programari facturen 1,4 vegades

Exemples de volum de negoci de renda variable negativa

El volum de negoci negatiu sorgeix quan el patrimoni net de l’accionista esdevé negatiu.

| S. No | Nom | Facturació de renda variable | Capitalització de mercat (milions de dòlars) |

| 1 | Internacional Philip Morris | (2.1) | 155,135 |

| 2 | Colgate-Palmolive | (56.1) | 58,210 |

| 3 | Kimberly-Clark | (131.9) | 43,423 |

| 4 | Marriott International | (5.0) | 33,445 |

| 5 | HCA Holdings | (5.6) | 30,632 |

| 6 | Sirius XM Holdings | (10.5) | 22,638 |

| 7 | Zona automàtica | (6.1) | 20,621 |

| 8 | Moody’s | (9.3) | 20,413 |

| 9 | Quintiles IMS Holdings | (9.0) | 19,141 |

| 10 | L Marques | (100.9) | 16,914 |

font: ycharts

- Kimberly Clark té un volum de negoci negatiu de -131,9x

- Marriott International té una facturació negativa de -5x

Limitacions

Fins i tot si la ràtio de renda variable pot ser útil per als accionistes abans d’invertir en una empresa, aquesta ràtio té algunes limitacions que els inversors potencials i l’empresa, que calcula la ràtio, haurien de tenir en compte.

- La ràtio de rotació de renda variable es pot manipular si la companyia vol atreure més inversors. Canviant l’estructura de capital de l’empresa (injectant més deute al capital), l’empresa pot canviar la ràtio de facturació del tot, cosa que els inversors poden no entendre massa bé.

- El patrimoni net no sempre genera ingressos. Vol dir que si ens agradaria conèixer la relació específica entre els recursos propis i els ingressos, gairebé no hi hauria res a comparar. Tot i això, si comparem el patrimoni net amb el benefici net, és molt més vàlid.

- La ràtio de rotació de renda variable no és aplicable per a una empresa que se centra principalment en el deute per la seva necessitat de capital. Tot i que sempre és aconsellable que una empresa aposti per més renda variable i menys deute, a moltes empreses els resulta útil prendre deutes en lloc d’optar per opcions de renda variable.

Altres articles que us poden agradar

- Ràtio de volum de negoci d’actius

- Cicle de conversió d’efectiu

- Ràtio d’engranatge del capital

- Ràtio de circulant

En última instància

La ràtio de rotació de renda variable pot semblar útil per als inversors de renda variable i fins i tot per a l’empresa, que requereix més capital de renda variable. Però per a la resta d’inversors i empreses, altres ràtios són més útils que la ràtio de rotació de renda variable, p. utilitzava molt, però si voleu obtenir una visió general de les vendes netes i voleu fer una comparació entre les vendes netes i el patrimoni net, mitjançant aquesta ràtio, ho podríeu entendre.