Cost del deute (definició, fórmula) | Calculeu el cost del deute per a WACC

Quin és el cost del deute (Kd)?

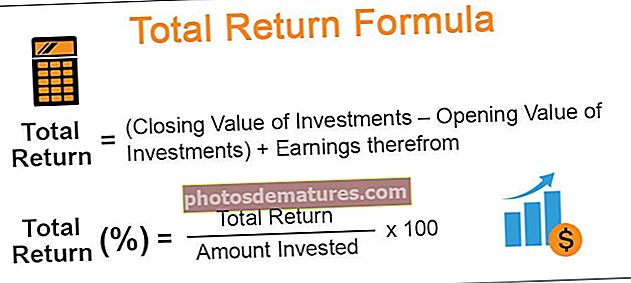

El cost del deute és la taxa de rendibilitat esperada per al titular del deute i normalment es calcula com el tipus d’interès efectiu aplicable al passiu d’una empresa. És una part integral de l’anàlisi de la valoració descomptada, que calcula el valor actual d’una empresa descomptant els fluxos d’efectiu futurs per la taxa de rendiment esperada als seus titulars de capital i deute.

- El cost del deute es pot determinar abans d’impostos o després d’impostos.

- La despesa total d’interessos incorreguts per una empresa en un any concret és el seu Kd abans d’impostos.

- La despesa total d’interessos sobre el deute total utilitzat per l’empresa és la taxa de rendibilitat prevista (abans d’impostos).

- Atès que les despeses d'interessos són deduïbles dels ingressos imposables que generen estalvis per a l'empresa, que estan disponibles per al titular del deute, es considera el cost després del impost del deute per determinar el tipus d'interès efectiu en la metodologia DCF.

- El Kd després d'impostos es determina mitjançant la compensació de l'import estalviat en l'impost de la despesa d'interessos.

Fórmula del cost del deute (Kd)

La fórmula per determinar el Kd abans de l’impost és la següent:

Cost del deute Preimpostos Fórmula = (Cost d’interès total incorregut / deute total) * 100La fórmula per determinar el cost del deute després d'impostos és la següent:

Cost del deuteDesprés d’impostos Fórmula = [(Cost d’interès total incorregut * (1- Tipus d’impost efectiu)) / Total deute] * 100

Per calcular el cost del deute d'una empresa, s'han de determinar els components següents:

- Cost total d’interessos: suma de les despeses d’interessos ocasionades per una empresa en un any

- Deute total: deute agregat al final d’un exercici fiscal

- Tipus fiscal efectiu: tipus mitjà al qual una empresa tributa sobre els seus beneficis

Exemples

Podeu descarregar aquesta plantilla Excel del cost del deute (per a la valoració DCF) aquí - Cost del deute (per a la valoració DCF) Plantilla ExcelExemple 1

Per exemple, si una empresa ha obtingut un préstec a llarg termini de 100 dòlars a un tipus d’interès del 4%, i un bo de 200 dòlars a un tipus d’interès del 5%. El cost del deute de l’empresa abans d’impostos es calcula de la següent manera:

(4% * 100 + 5% * 200) / (100 + 200) * 100, és a dir, 4,6%.

Suposant un tipus impositiu efectiu del 30%, el cost després del impost del deute es redueix al 4,6% * (1-30%) = 3,26%.

Exemple 2

Vegem un exemple pràctic per al càlcul del cost del deute. Suposem que una empresa ha subscrit un bono reemborsable de 1.000 dòlars en 5 anys a un tipus d’interès del 5%. La despesa anual d’interessos que incorrerà l’empresa seria la següent:

és a dir, la despesa d’interessos pagada per l’empresa en un any és de 50 dòlars. L’estalvi en impostos a un tipus impositiu efectiu del 30% seria el següent:

és a dir, la firma ha deduït 15 dòlars dels ingressos imposables. Per tant, la despesa d’interessos neta d’impostos es calcula entre 50 i 15 dòlars = 35 dòlars. El cost del deute després d'impostos es calcula de la següent manera:

Exemple 3

Per a la valoració de DCF, es pot considerar la determinació del cost del deute en funció de l’última emissió de bons / préstecs de la qual l’empresa (és a dir, el tipus d’interès dels deutes v / s deute que s’ha utilitzat). Això indica el risc de l'empresa percebut pel mercat i, per tant, és un millor indicador dels rendiments esperats per al titular del deute.

Quan el valor de mercat d’un bo estigui disponible, es pot determinar Kd des del rendiment fins al venciment (YTM) del bo, que és el valor actual de tots els fluxos d’efectiu de l’emissió del bo, que equival al cost abans de l’impost de deute.

Per exemple, si una empresa ha determinat que podria emetre bons semestrals amb un valor nominal de 1.000 dòlars i un valor de mercat de 1050 dòlars, amb una taxa de cupó del 8% (pagada semestralment) amb venciment en deu anys, llavors és el cost tributari del deute. Es calcula resolent l’equació de r.

Preu del bo = PMT / (1 + r) ^ 1 + PMT / (1 + r) ^ 2 + ... .. + PMT / (1 + r) ^ n + FV / (1 + r) ^ n

és a dir

El pagament d’interessos semestral és de

- = 8%/2 * $1000

- = $40

Posant aquest valor a la fórmula donada anteriorment obtenim la següent equació,

1050 = 40 / (1 + r) ^ 1 + 40 / (1 + r) ^ 2 + ... .. + 40 / (1 + r) ^ 20 + 1000 / (1 + r) ^ 20

Resolent la fórmula anterior mitjançant una calculadora financera o excel, obtenim r = 3,64%

Per tant, Kd (Abans de -tax) és

- = r * 2 (ja que r es calcula per a pagaments de cupons semestrals)

- = 7.3%

Kd (després d'impostos) es determina com

- 7,3% * (1- tipus impositiu efectiu)

- = 7.3%*(1-30%)

- = 5.1%.

El YTM incorpora l’impacte dels canvis en els tipus de mercat sobre el cost del deute d’una empresa.

Avantatges

- Una combinació òptima de deute i recursos propis determina l’estalvi global de l’empresa. En l'exemple anterior, si els bons de 1.000 dòlars s'utilitzessin en inversions que generessin rendiments superiors al 4%, llavors l'empresa ha generat beneficis dels fons utilitzats.

- És un indicador eficaç de la taxa ajustada que paguen les empreses i, per tant, ajuda a prendre decisions de finançament de deute / renda variable. La comparació del cost del deute amb el creixement esperat dels ingressos resultants de la inversió de capital proporcionaria una imatge precisa dels rendiments globals de l'activitat de finançament.

Desavantatges

- L’empresa està obligada a retornar el principal prestat juntament amb els interessos. L’incompliment de les obligacions del deute comporta una imposició d’interessos penals sobre els endarreriments.

- També es pot demanar a l’empresa que destini efectiu / FD a aquestes obligacions de pagament, cosa que afectaria els fluxos d’efectiu gratuïts disponibles per a operacions diàries.

- El no pagament d’obligacions de deute afectaria negativament la solvència global de l’empresa.

Limitacions

- Els càlculs no tenen en compte altres despeses derivades del finançament del deute, com ara les despeses de subscripció de crèdit, les comissions, etc.

- La fórmula no suposa cap canvi en l’estructura de capital de l’empresa durant el període objecte de revisió.

- Per entendre la taxa global de rendibilitat dels titulars del deute, també s’han de tenir en compte les despeses d’interessos dels creditors i els passius corrents.

Un augment del cost del deute d’una empresa és un indicador d’un augment del risc associat a les seves operacions. Com més alt sigui el cost del deute, més arriscada serà l’empresa.

Per prendre una decisió final sobre la valoració d’una empresa, s’ha de llegir el cost mitjà ponderat del capital (que comprèn el cost del deute i el patrimoni net) juntament amb ràtios de valoració com el valor de l’empresa i el valor patrimonial de l’empresa.