Desviació estàndard de la cartera (fórmula, exemples) | Com es calcula?

Què és la desviació estàndard de la cartera?

La desviació estàndard de la cartera es refereix a la volatilitat de la cartera que es calcula a partir de tres factors importants que inclouen la desviació estàndard de cadascun dels actius presents a la cartera total, el pes respectiu d’aquest actiu individual en la cartera total i la correlació entre cada parell de actius de la cartera.

Interpretació de la desviació estàndard de la cartera

Això ajuda a determinar el risc d’una inversió respecte al rendiment esperat.

- La desviació estàndard de la cartera es calcula sobre la base de la desviació estàndard de les rendibilitats de cada actiu de la cartera, la proporció de cada actiu a la cartera global, és a dir, els seus respectius pesos en la cartera total i també la correlació entre cada parell d’actius de la cartera.

- Una elevada desviació estàndard de la cartera posa de manifest que el risc de la cartera és elevat i que el rendiment és més volàtil i, per tant, també és inestable.

- Una cartera amb baixa desviació estàndard implica menys volatilitat i més estabilitat en els rendiments d’una cartera i és una mètrica financera molt útil a l’hora de comparar diferents carteres.

Exemple

Raman té previst invertir una determinada quantitat de diners cada mes en un dels dos fons que ha preseleccionat a efectes d'inversió.

A continuació es reprodueixen els detalls:

- Suposant que l’estabilitat dels rendiments és el més important per a Raman mentre realitza aquesta inversió i manté constants altres factors, podem veure fàcilment que ambdós fons tenen una taxa de retorn mitjana del 12%, però el Fons A té una desviació estàndard de 8, la qual cosa significa que la rendibilitat mitjana pot variar entre el 4% i el 20% (sumant i restant 8 de la rendibilitat mitjana).

- D'altra banda, el Fons B té una desviació estàndard de 14, la qual cosa significa que la seva rendibilitat pot variar entre el -2% i el 26% (sumant i restant 14 de la rendibilitat mitjana).

Així, segons el seu apetit pel risc, si Raman vol evitar l'excés de volatilitat, preferirà la inversió en el Fons A en comparació amb el Fons B, ja que ofereix el mateix rendiment mitjà amb la menor quantitat de volatilitat i una major estabilitat dels rendiments.

La desviació estàndard de la cartera és important ja que ajuda a analitzar la contribució d’un actiu individual a la desviació estàndard de la cartera i es veu afectada per la correlació amb altres actius de la cartera i la seva proporció de pes a la cartera.

Com es calcula la desviació estàndard de la cartera?

El càlcul de la desviació estàndard de la cartera és un procés de diversos passos i implica el procés esmentat a continuació.

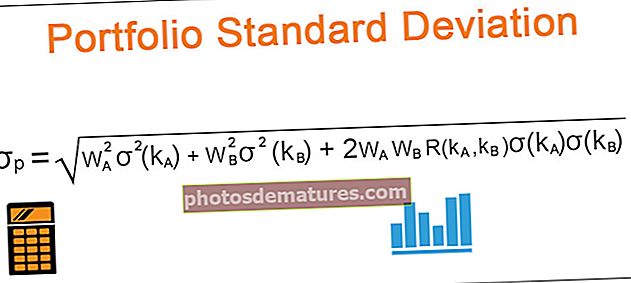

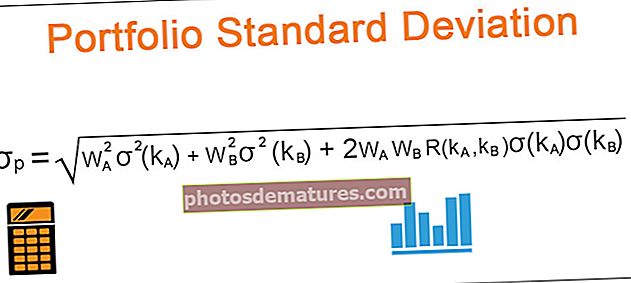

Fórmula de desviació estàndard de la cartera

Suposant una cartera que comprengui només dos actius, la desviació estàndard d'una cartera de dos actius es pot calcular mitjançant la fórmula de desviació estàndard de la cartera:

- Cerqueu la desviació estàndard de cada actiu a la cartera

- Cerqueu el pes de cada actiu a la cartera general

- Cerqueu la correlació entre els actius de la cartera (en el cas anterior entre els dos actius de la cartera). La correlació pot variar entre -1 i 1.

- Apliqueu els valors de l’esmentat per obtenir la fórmula de desviació estàndard d’una cartera de dos actius.

Comprenem el càlcul de la desviació estàndard de la cartera d’una cartera de tres actius amb l’ajut d’un exemple:

Càlcul de la desviació estàndard de la cartera d’una cartera de tres actius

1) – Flame International està considerant una cartera formada per tres accions, a saber, Accions A, Accions B i Accions C.

Els breus detalls proporcionats són els següents:

2) – La correlació entre els rendiments d’aquestes accions és la següent:

3) – Per a una cartera de tres actius, es calcula de la següent manera:

- On wA, wB, wC són pesos de les accions A, B i C respectivament de la cartera

- On és kA, s kB, s kC són la desviació estàndard de les accions A, B i C respectivament de la cartera

- On R (kA, kB), R (kA, kC), R (kB, kC) són la correlació entre l'estoc A i l'estoc B, l'estoc A i l'estoc C, l'estoc B i l'estoc C respectivament.

- Desviació estàndard de la cartera: 18%

- Així, podem veure que la desviació estàndard de la cartera és del 18% malgrat els actius individuals de la cartera amb una desviació estàndard diferent (estoc A: 24%, estoc B: 18% i estoc C: 15%) a causa de la correlació entre actius a la cartera.

Conclusió

La desviació estàndard de cartera és la desviació estàndard de la taxa de rendiment d’una cartera d’inversions i s’utilitza per mesurar la volatilitat inherent d’una inversió. Mesura el risc de la inversió i ajuda a analitzar l’estabilitat dels rendiments d’una cartera.

La desviació estàndard de la cartera és una eina important que ajuda a fer coincidir el nivell de risc d’una cartera amb la gana de risc d’un client i mesura el risc total de la cartera que comprèn tant el risc sistemàtic com el risc no sistemàtic. Una desviació estàndard més gran implica més volatilitat i més dispersió en els rendiments i, per tant, més natural en el risc. Ajuda a mesurar la coherència en què es generen els rendiments i és una bona mesura per analitzar el rendiment de la coherència dels rendiments dels fons d'inversió i dels fons de cobertura.

No obstant això, és pertinent assenyalar aquí que la desviació estàndard es basa en dades històriques i que els resultats passats poden ser un predictor dels resultats futurs, però també poden canviar amb el pas del temps i, per tant, poden alterar la desviació estàndard, de manera que cal tenir més cura abans de fer una decisió d’inversió basada en la mateixa.