Top 20 de les preguntes de l'entrevista de finançament corporatiu (amb respostes)

Top 20 preguntes i respostes d’entrevistes de finançament corporatiu

Preguntes sobre entrevistes sobre finances corporatives inclou diferents tipus de preguntes que es fan en el moment de l’entrevista, com ara: Com interpreteu els estats financers de l’empresa i què explica? les fonts de finançament a curt termini., L’empresa requerirà més préstec de circulant en comparació amb l’actual o s’ha de reduir el límit actual ?, expliqueu l’estat de fluxos de caixa de l’empresa i quines són les àrees que consumeixen un cas important , etc.

Us prepareu per a una entrevista de finançament corporatiu? Aquesta llista conté les 20 preguntes més importants de les entrevistes de finançament corporatiu que més sovint fan els empresaris. Aquesta llista es divideix en 2 parts

Part 1: Preguntes sobre l'entrevista de finances corporatives (bàsiques)

Aquesta primera part tracta de preguntes i respostes bàsiques d’entrevistes de finançament corporatiu.

# 1 - Què són els estats financers d'una empresa i què expliquen sobre una empresa?

Resposta. Els estats financers d’una empresa són estats en què la companyia manté un registre formal sobre la posició i el rendiment de l’empresa al llarg del temps. L'objectiu dels estats financers és proporcionar informació financera sobre l'entitat informant que sigui útil per existir i els possibles inversors, creditors i prestamistes a l'hora de prendre decisions sobre si inverteixen, concedeixen crèdit o no. Hi ha principalment tres tipus d'estats financers que prepara una empresa.

1. Compte de pèrdues i guanys: el Compte de pèrdues i guanys ens informa del rendiment de l’empresa durant un període de compte concret. El rendiment financer es dóna en termes d’ingressos i despeses generats per activitats operatives i no operatives.

2. Balanç: el balanç ens explica la posició de l’empresa en un moment concret. El balanç consta d’actius, passius i fons propis. Equació bàsica del balanç: actiu = passiu + fons propis.

3. Declaració de fluxos d’efectiu: l’extracte de fluxos d’efectiu ens indica la quantitat d’entrada i sortida d’efectiu. El compte de fluxos d’efectiu ens explica com va canviar l’efectiu present al balanç de l’any passat a l’any en curs.

# 2 - Expliqueu detalladament l'estat de fluxos d'efectiu

Resposta. L’estat de fluxos d’efectiu és un estat financer important que ens informa de l’entrada i de la sortida d’efectiu de l’empresa. El flux de caixa es pot preparar pel mètode directe i el mètode indirecte. En general, l’empresa utilitza el mètode directe per preparar l’estat de fluxos d’efectiu tal com es veu a l’informe anual de l’empresa. El mètode directe comença amb l’efectiu cobrat dels clients que afegeix interessos i dividends i, a continuació, dedueix l’efectiu pagat als proveïdors, els interessos pagats i l’impost sobre la renda pagat. El mètode indirecte parteix dels ingressos nets i, a continuació, tornem a afegir tots els càrrecs no en efectiu que són despeses d’amortització i amortització, i també afegim canvis de capital de treball.

Els estats de fluxos de caixa es classifiquen en tres activitats: fluxos de caixa procedents d’operacions, fluxos de caixa procedents d’inversions i fluxos de caixa procedents del finançament.

El flux de caixa procedent de les operacions consisteix en les entrades i sortides de caixa que es generen a partir del negoci o producte bàsic de l’empresa. El flux de caixa procedent de la inversió consisteix en les entrades i sortides de caixa d’una empresa en forma d’inversions com la compra o venda de PP&E (immobilitzat material). El flux de caixa del finançament consisteix en les entrades i sortides d’efectiu generades per totes les activitats de finançament de l’empresa, com l’emissió de bons o la jubilació anticipada del deute.

Passem a la següent pregunta sobre l'entrevista de finances corporatives.

# 3 - Expliqueu tres fonts de finançament a curt termini que utilitza una empresa

Resposta. L’empresa realitza el finançament a curt termini per satisfer les seves necessitats actuals d’efectiu. Cal amortitzar les fonts de finançament a curt termini en un termini de dotze mesos a partir de la data de finançament. Algunes de les fonts de finançament a curt termini són: el crèdit comercial, els préstecs bancaris sense garantia, els esborranys bancaris, els documents comercials, els préstecs garantits a curt termini.

- Crèdit comercial és un acord entre un comprador i un venedor de mercaderies. En aquest cas, el comprador de la mercaderia compra la mercaderia amb un crèdit, és a dir, el comprador no paga cap efectiu al venedor en el moment de comprar la mercaderia, només per pagar en una data especificada posteriorment. El crèdit comercial es basa en la confiança mútua que el comprador de la mercaderia pagarà l'import en efectiu després d'una data especificada

- Descobert bancari és un tipus de crèdit a curt termini que s’ofereix a una persona física o a una entitat empresarial que té un compte corrent subjecte a la regulació del banc. En aquest cas, una persona física o una entitat comercial pot retirar efectiu més del que hi ha al compte. Es carreguen els interessos per l'import de sobreesborrany que es retira com a crèdit del banc.

- Préstec bancari sense garantia és un tipus de crèdit que els bancs estan disposats a concedir i que s’ha de pagar en un termini de 12 mesos. La raó per la qual s’anomena préstec bancari sense garantia és que la persona física o l’entitat empresarial que pren aquest préstec no requereix cap garantia.

# 4 - Definiu el capital de treball

Resposta. El capital circulant és bàsicament l’actiu corrent menys el passiu corrent. El capital circulant ens informa de la quantitat de capital lligat al seu negoci (activitats diàries), com ara comptes a cobrar, comptes a pagar, inventari en mà i molts més. El capital circulant també ens pot indicar la quantitat d’efectiu necessària per pagar les obligacions de l’empresa que s’han de pagar en un termini de 12 mesos.

# 5: una empresa compra un actiu; passeu-me per l’impacte en els tres estats financers

Resposta. La compra d'Actius és una transacció feta per l'empresa que afectarà les tres declaracions de l'empresa. Suposem que l’actiu és un equipament de 5 milions de dòlars.

- En el balanç, l’efectiu baixarà 5 milions de dòlars; disminuint la part de l’actiu del balanç i, al mateix temps, l’actiu es registrarà com a equipament de 5 milions de dòlars, cosa que augmentarà la part de l’actiu del balanç en el mateix import. Per tant, es comptabilitzarà el balanç de l’empresa.

- En el Compte de Pèrdues i Guanys, no hi haurà cap impacte en el primer any de Compte de pèrdues i guanys, però després del primer any, l’empresa haurà de cobrar la despesa d’amortització de l’equip adquirit que l’empresa haurà de mostrar al Compte de Pèrdues i Guanys de l’empresa.

- Compte de fluxos d’efectiu, suposant que l’empresa només ha pagat diners en efectiu per adquirir l’equip. El flux de caixa de la inversió donarà lloc a la sortida de caixa de 5 milions de dòlars.

# 6 - Què és l'EPS i com es calcula?

Resposta. EPS és el benefici per acció de l’empresa. Es calcula per als accionistes comuns de l’empresa. Com el seu nom indica, són els beneficis per acció de l’empresa. Actua com a indicador de rendibilitat. Càlcul:

EPS = (Ingressos nets - Dividends preferents) / nombre mitjà ponderat d’accions en circulació durant l’exercici

# 7 - Diferents tipus d'EPS

Resposta. Bàsicament, hi ha tres tipus d’EPS que un analista pot utilitzar per calcular els beneficis de l’empresa: EPS bàsic, EPS diluïtiu i EPS antidilutiu.

- EPS bàsic: És útil per a empreses que tenen una estructura de capital senzilla. En altres paraules, es pot utilitzar per calcular els beneficis de l’empresa que no té cap títol convertible en circulació, com ara bons convertibles o accions preferents convertibles.

- EPS dilutiu: Té lligada una característica dilutiva. Quan una empresa té una estructura de capital complexa, és millor calcular l'EPS dilutiu en lloc de l'EPS bàsic. Dit d’una altra manera, quan una empresa té valors convertibles com ara bons convertibles, accions preferents convertibles i / o opcions sobre accions que, després de la conversió, dilueixen els beneficis, és a dir, redueixen els guanys calculats per als accionistes comuns de l’empresa.

- EPS antidilutiu: Aquest és el tipus d'EPS en què els títols convertibles després de la conversió augmenten els beneficis dels accionistes comuns de la companyia.

Passem a la següent pregunta sobre l'entrevista de finances corporatives.

# 8 - Quina diferència hi ha entre el contracte de futurs i el contracte a termini?

Resposta. Un contracte de futurs és un contracte estandarditzat que significa que el comprador o el venedor del contracte pot comprar o vendre en mides de lot que ja estiguin especificades per la borsa i que es comercialitzin a través de les borses. Els mercats futurs tenen centres de compensació que gestionen el mercat i, per tant, no hi ha risc de contrapartida.

Forward Contract és un contracte personalitzable que significa que el comprador o el venedor pot comprar o vendre qualsevol quantitat de contracte que desitgi. Aquests contractes són contractes OTC (sense recepta), és a dir, no es requereix cap intercanvi per negociar. Aquests contractes no tenen un centre de compensació i, per tant, el comprador o el venedor del contracte estan exposats al risc de contrapart.

A més, consulteu aquest article detallat sobre Forwards vs Futures

# 9 - Quins són els diferents tipus de bons?

Resposta. Un bo és un títol de renda fixa que té un cupó adjunt que paga l’emissor del bo anualment o segons les condicions establertes en el moment de l’emissió. Aquests són els tipus de bons:

- Bons corporatius, que són emesos per les empreses.

- Els bons supranacionals són emesos per entitats supernacionals com l'FMI i el Banc Mundial.

- El Bono Nacional Sobirà és un bo emès pel govern del país.

# 10 - Què és un bo titulitzat?

Resposta. Els bons amortitzats per l’entitat emissora pels fluxos d’efectiu que procedeixen de l’actiu establert com a garantia del bo emès es coneixen com a bons titulitzats. Podem entendre-ho amb l’exemple: un banc ven els seus préstecs immobiliaris a una entitat amb finalitats especials i, a continuació, aquesta entitat emet els bons amortitzats pels fluxos d’efectiu generats per aquests préstecs immobiliaris, en aquest cas, són els pagaments IME realitzats pel propietaris de cases.

> Part 2: Preguntes sobre l'entrevista de finances corporatives (avançades)

Vegem ara les preguntes avançades d’entrevistes de finançament corporatiu.

# 11 - Què és la responsabilitat fiscal diferida i per què es pot crear?

Resposta. El passiu per impostos diferits és una forma de despesa fiscal que no es va pagar a les autoritats fiscals en els exercicis anteriors, però que s’espera que es pagui en exercicis futurs. Això es deu a la raó per la qual l’empresa paga menys en impostos a les autoritats tributàries sobre la renda del que s’informa que s’ha de pagar. Per exemple, si una empresa utilitza un mètode lineal per cobrar la depreciació al seu compte de pèrdues i guanys per als accionistes, però utilitza un mètode de doble disminució en els estats que s’informen a les autoritats fiscals i, per tant, l’empresa informa d’un passiu per impostos diferits com a es paga menys del que es pagava.

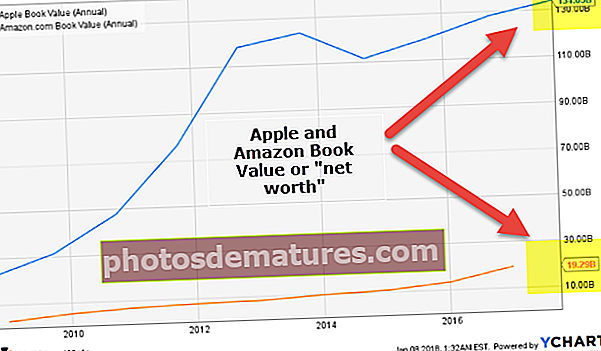

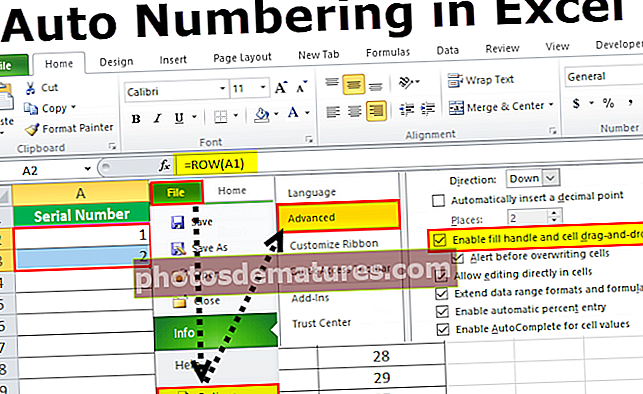

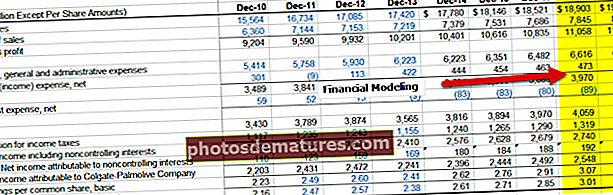

# 12 - Què és la modelització financera en finances corporatives?

- En primer lloc, la modelització financera és una anàlisi quantitativa que s’utilitza per prendre una decisió o una previsió sobre un projecte generalment en el model de preus d’actius o finançament corporatiu. Diferents variables hipotètiques s’utilitzen en una fórmula per determinar quin futur queda per a una indústria en particular o per a un projecte concret.

- En finances corporatives, la modelització financera significa predir estats financers de les empreses com el balanç, els fluxos de caixa i el compte de resultats. Aquestes previsions s’utilitzen al seu torn per a valoracions i anàlisis financeres de les empreses.

- Pel que fa a la banca d’inversions, podeu parlar dels models financers que heu preparat. Podeu consultar aquestes plantilles de modelització financera.

Passem a la següent pregunta sobre l'entrevista de finances corporatives.

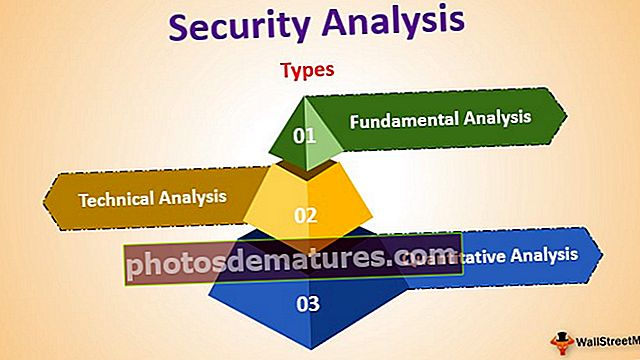

# 13 - Quins són els múltiples més habituals utilitzats en la valoració?

Hi ha pocs múltiples comuns que s’utilitzen amb freqüència en la valoració:

- VE / Vendes

- EV / EBITDA

- EV / EBIT

- Relació PE

- Relació PEG

- Preu al flux de caixa

- Relació P / BV

- EV / Actius

# 14 - Descriviu WACC i els seus components

Resposta. WACC és el cost mitjà ponderat del capital que s’espera que l’empresa pagui pel capital que ha prestat de diferents fonts. De vegades, WACC s’anomena Cost de capital de l’empresa. El cost per a l’empresa pel préstec del capital està dictat per les fonts externes del mercat i no per la direcció de l’empresa. Els seus components són el deute, el patrimoni net i el patrimoni preferent.

La fórmula de WACC = (Wd * Kd) + (We * Ke) + (Wps * Kps).

# 15 - Descriviu la relació P / E

Resposta. La ràtio P / E també coneguda com a ràtio de preu / benefici és una de les relacions de valoració que els analistes utilitzen per veure si les accions de l’empresa estan sobrevalorades o infravalorades. La fórmula és la següent P / E = preu de mercat actual de les accions de l’empresa dividit entre els guanys per acció de l’empresa.

# 16 - Què són les opcions d’accions?

Resposta. Les Opcions d’Accions són les opcions per convertir en accions ordinàries a un preu predeterminat. Aquestes opcions es donen als empleats de l’empresa per tal d’atraure’ls i fer-los estar més temps. Generalment, la companyia proporciona les opcions a la seva alta direcció per alinear els interessos de la direcció amb els dels seus accionistes. Les Opcions d’accions solen tenir un període de ventilació, és a dir, un període d’espera abans que l’empleat pugui exercir la seva opció de conversió en accions ordinàries. Una opció qualificada és una opció lliure d’impostos que significa que no estan subjectes a imposició després de la conversió. Una opció sense qualificar és una opció imposable que s’imposa immediatament després de la conversió i, de nou, quan l’empleat ven les accions.

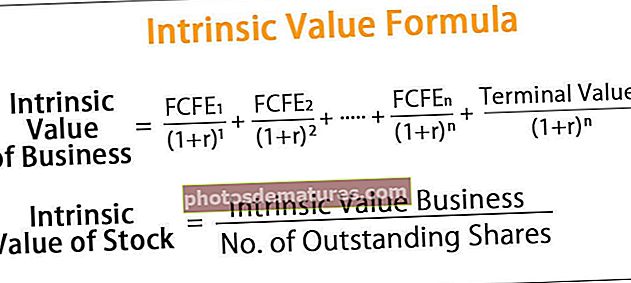

# 17 - Què és el mètode DCF?

Resposta. DCF és el mètode DCF. Aquest mètode és utilitzat pels analistes per valorar una empresa descomptant el seu flux de caixa futur i reduint-la al seu valor actual. El flux de caixa amb descompte utilitza diferents tècniques per valorar una empresa. Aquestes tècniques o mètodes són:

DDM, FCFF i Free Cash Flow to Equity.

Passem a la següent pregunta sobre l'entrevista de finances corporatives.

# 18 - Què és una divisió d'accions i un dividend d'accions?

Resposta. Una divisió d’accions és quan una empresa divideix les seves accions en 2 o més peces. Per exemple, una divisió 2 per 1. Una empresa divideix les seves accions per diversos motius. Una de les raons és que les accions estiguin disponibles per als inversors que inverteixin en les accions de les empreses que són econòmiques. La probabilitat de creixement d’aquestes accions també augmenta. El dividend en accions és quan l’empresa distribueix accions addicionals en lloc d’efectiu com a dividends.

# 19 - Quin és el problema dels drets?

Resposta. Una oferta de drets és una emissió que s’ofereix als accionistes existents de l’empresa únicament i a un preu predeterminat. Una empresa emet aquesta oferta quan necessita recaptar diners. Els problemes de drets es poden considerar com un mal senyal, ja que l’empresa pot no ser capaç de complir les seves obligacions futures a través de l’efectiu generat per les activitats operatives de l’empresa. Cal aprofundir sobre per què l’empresa necessita augmentar el capital.

# 20 - Què és el preu net i brut d'un bo?

Resposta. El preu net és el preu d’un bo de cupó que no inclou els interessos meritats. Dit d’una altra manera, el preu net és el valor actual dels fluxos d’efectiu futurs descomptats d’un bo sense tenir en compte els pagaments d’interessos. El preu brut d’un bo inclou els interessos meritats en el càlcul del bo. El preu brut del bo és el valor actual dels fluxos d'efectiu futurs descomptats d'un bo que inclouen els pagaments d'interessos efectuats per l'entitat emissora.