Valor terminal (definició, exemple) | Què és el valor de la terminal DCF?

Quin és el valor terminal?

Durant l’avaluació de l’empresa que utilitza fluxos d’efectiu amb descompte, no es prenen tots els fluxos d’efectiu fins a l’infinit i, per tant, després d’un determinat nombre d’anys s’utilitza el possible valor dels actius de l’empresa o el valor aproximat dels fluxos de caixa valor terminal i es manté el flux de caixa descomptat.

És el valor del flux de caixa lliure esperat d’una empresa més enllà del període d’un model financer projectat explícitament.

Aquest tutorial se centra en les maneres en què es calcula el valor terminal en el context de la preparació del model financer en excel. -

- Televisió d’Alibaba (mitjançant el mètode de creixement de la perpetuitat)

Descàrregues útils: 1) Plantilles Excel de valor de terminal gratuïtes (que s'utilitzen al missatge) i 2) Model de càlcul de TV IPO Alibaba

Baixeu les plantilles de valor del terminal

Calculeu el valor del terminal

El càlcul del valor terminal és un requisit clau del flux de caixa descomptat.

- És molt difícil projectar els estats financers de l’empresa que mostrin com es desenvoluparien durant un període de temps més llarg.

- El nivell de confiança de la projecció dels estats financers disminueix exponencialment durant anys, molt més lluny d’avui.

- A més, les condicions macroeconòmiques que afecten el negoci i el país poden canviar estructuralment.

- Per tant, simplifiquem i fem servir certs supòsits mitjans per trobar el valor de l’empresa més enllà del període previst (anomenat “Valor terminal ") tal com proporciona la Modelització Financera.

El gràfic següent mostra com es calcula el valor del terminal.

Passos per calcular el valor de la terminal

En aquesta secció, he exposat l’enfocament general per realitzar els fluxos de caixa descomptats o la valoració DCF de qualsevol empresa. Especialment, tingueu en compte Pas 3, on calculem el valor terminal de l'empresa per trobar el valor raonable de l'acció.

Pas 1: creeu la infraestructura (no es tracta en aquest article)

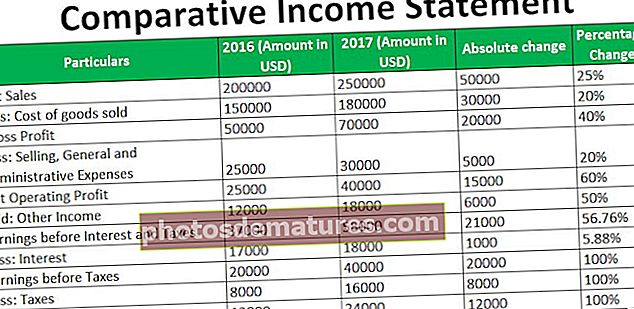

Prepareu un full Excel en blanc amb compte de resultats, balanç i fluxos de caixa separats (darrers 5 anys)

Empleneu els estats financers històrics (IS, BS, CF) i feu l’ajustament necessari per als elements no recurrents (despeses o guanys d’una vegada).

Realitzeu l’anàlisi de la relació durant els anys històrics per entendre l’empresa

Pas 2: projecteu els estats financers i el FCFF (no es tracta en aquest article)

- La previsió del compte de pèrdues i guanys (P&L) és la més important per als analistes. Per tant, heu de dedicar molt de temps a això. En aquest sentit, heu de llegir l’informe anual i altres documents per obtenir una comprensió sòlida de la previsió.

- És recomanable que també llegiu informes d’investigació d’altres empreses de corretatge per entendre com han modelat els números de vendes.

- Previsió dels estats financers dels propers 5 anys (període de previsió explícit): model financer

- Quan pronostiqueu els estats financers de l'empresa, només heu de projectar els estats financers de l'empresa durant els propers 4-5 anys i, en general, no més enllà.

- Podem projectar teòricament els estats financers dels propers 100-200 anys; tanmateix, si ho fem, introduïm molta volatilitat basada en supòsits.

Pas 3: cerqueu el preu de les accions just de la firma descomptant la FCFF i el televisor

- Calculeu FCFF per als propers 5 anys segons es derivi del model financer

- Apliqueu un WACC adequat (cost mitjà ponderat del capital) a partir dels càlculs de l'estructura del capital.

- Calculeu el valor actual del període explícit FCFF

- Calculeu el valor de l'empresa (període superior al període explícit)

- Valor empresarial = valor actual (període explícit FCFF) + valor actual (TV)

- Cerqueu el valor patrimonial de l'empresa després de deduir el deute net.

- Dividiu el valor patrimonial de l'empresa pel nombre total d'accions per arribar al "valor raonable intrínsec" de l'empresa.

- Recomanar si "COMPRAR" o "VENDRE"

A més, mireu el valor empresarial i el valor patrimonial

Fórmula del valor terminal

Un supòsit important aquí és el "Preocupació ”de l’empresa. Dit d’una altra manera, la companyia no detindrà les seves operacions al cap d’uns anys; no obstant això, continuarà fent negocis per sempre. El valor de l'empresa (Enterprise Value) és bàsicament el valor actual de tots els futurs fluxos de caixa lliures futurs a l'empresa.

Podem representar el valor de l’empresa mitjançant la fórmula del valor terminal següent:

t = temps, WACC és el cost mitjà ponderat del capital o la taxa de descompte, FCFF és el flux de caixa lliure a l'empresa

Podem dividir la fórmula del valor terminal anterior en dues parts 1) Valor actual de la previsió explícita, 2) Valor actual de la TV

3 tipus de fórmules de valor terminal

Hi ha tres fórmules per calcular el valor terminal de l'empresa. Els dos primers enfocaments suposen que l’empresa existirà de forma continuada en el moment de l’estimació de la televisió. El tercer enfocament suposa que l'empresa és assumida per una empresa més gran, pagant així el preu d'adquisició. Vegem en detall aquests enfocaments.

1) Mètode de creixement de la perpetuitat o model de creixement de la creixement de Gordon

Recordeu que la suposició aquí és la d '"empresa en curs".

Aquest mètode és la fórmula preferida per calcular el valor terminal de l'empresa. Aquest mètode suposa que el creixement de l’empresa continuarà (taxa de creixement estable) i que el retorn del capital serà superior al cost del capital. Descomptem el flux de caixa gratuït a l'empresa més enllà dels anys projectats i trobem el valor terminal.

Utilitzant matemàtiques interessants, podem simplificar la fórmula tal com es mostra a continuació:

El numerador de la fórmula anterior també es pot escriure com FCFF (6) = FCFF (5) x (1+ taxa de creixement)

La fórmula revisada del valor terminal és la següent:

Una estimació raonable de la taxa de creixement estable aquí és la taxa de creixement del PIB del país. El mètode de creixement de Gordon es pot aplicar a empreses madures i el ritme de creixement és relativament estable. Un exemple poden ser empreses madures del sector de l’automòbil, del sector dels béns de consum, etc.

2) Cap model de perpetuitat de creixement

Aquesta fórmula suposa que el ritme de creixement és zero. Aquest supòsit implica que el retorn de les noves inversions és igual al cost del capital.

Fórmula del valor terminal de la perpetuïtat sense creixement

Aquesta metodologia pot ser útil en sectors on la competència és elevada i l’oportunitat d’obtenir rendiments excessius tendeix a passar a zero.

3) Sortiu del mètode múltiple

Aquesta fórmula utilitza la suposició subjacent que un mercat de múltiples bases és un enfocament just per valorar un negoci. Normalment, un valor es determina com a múltiple de l’EBIT o EBITDA. Per a les empreses cícliques, en lloc de l'EBITDA o import de l'EBIT al final de l'any n, fem servir un EBIT o EBITDA mitjà durant el cicle. Per exemple, si el sector de la indústria metàl·lica i minera cotitza en 8 vegades el múltiple EV / EBITDA, el televisor de l'empresa que implica aquest mètode seria 8 x EBITDA de l'empresa.

Exemple de càlcul del valor terminal a Excel

En aquest exemple, calculem el valor raonable de les accions utilitzant els enfocaments de càlcul de valor de dos terminals comentats anteriorment. Podeu descarregar la plantilla Excel del valor terminal per a l'exemple següent:

A més de la informació anterior, teniu la informació següent:

- Deute = 100 dòlars

- Efectiu = 50 dòlars

- Nombre d’accions = 100

Trobeu el valor raonable per acció de les accions mitjançant el mètode de càlcul del valor terminal proposat

Càlcul del preu de les accions: mitjançant el mètode de creixement de la perpetuïtat

Pas 1 - Calculeu el VAN del flux d'efectiu gratuït a l'empresa per al període de previsió explícit (2014-2018)

Pas 2: Calculeu el valor terminal de les accions (a finals de 2018) mitjançant el mètode de creixement perpetuïtat

Pas 3: Calculeu el valor actual del televisor

Pas 4: Calculeu el valor empresarial i el preu de les accions

Tingueu en compte que en aquest exemple, la contribució del valor del terminal al valor empresarial és del 78%. Això no és una excepció. En general, observareu que contribueix al 60-80% del valor total.

Càlcul del preu de les accions: mitjançant el mètode de sortida múltiple.

Pas 1 - Calculeu el VAN del flux d'efectiu gratuït a l'empresa per al període de previsió explícit (2014-2018). Consulteu el mètode anterior, on ja hem completat aquest pas.

Pas 2: Calculeu el valor terminal de l’estoc (a finals de 2018) mitjançant el mètode de sortida múltiple. Suposem que en aquesta indústria, les empreses mitjanes cotitzen en un múltiple 7x EV / EBITDA. Podem aplicar aquest mateix múltiple per trobar el televisor d’aquest estoc.

Pas 3 - Calcular el valor actual del televisor

Pas 4: Calculeu el valor empresarial i el preu de les accions

Tingueu en compte que en aquest exemple, TVla contribució al valor empresarial és del 77%.

Amb els dos mètodes, obtenim preus de les accions molt propers els uns dels altres. De vegades, és possible que observeu grans variacions en els preus de les accions i, en aquest cas, haureu de validar els vostres supòsits per investigar una diferència tan gran en els preus de les accions mitjançant les dues metodologies.

Valor terminal d'Alibaba (mitjançant el mètode de creixement de la perpetuitat)

Podeu descarregar el model financer d’Alibaba des d’aquí. El següent diagrama detalla el flux de caixa lliure a l'empresa d'Alibaba i l'enfocament per trobar la valoració justa de l'empresa.

Valoració d'Alibaba =Valor actual de FCFF (2015-2022) + Valor actual de FCFF (2023 fins a "TV" infinita)

Pas 1: calculeu el VAN del flux de caixa lliure a l'empresa d'Alibaba per al període explícit (2015-2022)

Pas 2: calcular el valor terminal d'Alibaba al final de l'any 2022 - En aquest model DCF, hem utilitzat el mètode de creixement perpetuïtat per calcular el valor terminal d'Alibaba

Pas 3. Calculeu el valor actual net del televisor.

Pas 4: calculeu el valor empresarial i el preu raonable de Alibaba

Tingueu en compte que la televisió aporta aproximadament el 72% del valor total de l'empresa en el cas d'Alibaba

El valor del terminal pot ser negatiu?

Teòricament, SÍ, pràcticament NO.

Teòricament, això pot passar quan el valor de la Terminal es calcula mitjançant el mètode de creixement a perpetuïtat.

A la fórmula del valor terminal anterior, si suposemWACC <taxa de creixement, llavors el valor derivat de la fórmula serà negatiu. Això és molt difícil de digerir, ja que una empresa d’alt creixement mostra ara un valor terminal negatiu només per la fórmula utilitzada. Tot i això, aquesta hipòtesi de ritme de creixement elevat és incorrecta. No podem suposar que una empresa creixerà a un ritme molt alt fins a l’infinit. Si aquest és el cas, aquesta empresa atraurà tot el capital disponible al món. Finalment, l’empresa es convertiria en tota l’economia i en totes les persones que treballin en aquesta empresa (Increïble, malauradament, això és poc probable).

Quan es fa la valoració, no existeix pràcticament un valor terminal negatiu. No obstant això, si l’empresa té pèrdues enormes i fallirà en el futur, el valor patrimonial es convertirà en zero. Una altra de les causes podria ser si el producte de l’empresa s’està quedant obsolet com les màquines d’escriure o els cercapersones o Blackberry (?). També aquí, podeu arribar a una situació en què el valor de la renda variable es pugui literalment apropar a zero.

Limitacions del valor terminal

- Tingueu en compte que si fem servir els mètodes de sortida múltiple, barrejarem l'enfocament de flux de caixa amb descompte i l'enfocament de valoració relativa, ja que els múltiples de sortida han arribat de companyies comparables.

- Normalment aporta més del 75% del valor total. Això es torna una mica arriscat si es té en compte el fet que aquest valor varia molt, fins i tot amb un canvi de l’1% en les taxes de creixement o WACC.

- Hi pot haver empreses com Box, que demostrin un flux de caixa lliure negatiu a la firma. En aquest cas, cap dels tres enfocaments no funcionarà. Això implica que no podeu aplicar un enfocament de flux de caixa amb descompte. L’única manera de valorar una empresa d’aquest tipus serà utilitzar múltiples relatius de valoració.

- La taxa de creixement no pot ser superior a WACC. Si és així, no podeu aplicar el mètode de creixement de la perpetuitat per calcular el valor de la terminal.

Vídeo de valor de terminal

Conclusió

El valor terminal és un concepte molt important en els fluxos de caixa amb descompte, ja que representa més del 60% -80% de la valoració total de l’empresa. Haureu de prestar especial atenció a l’assumpció de les taxes de creixement (g), les taxes de descompte (WACC) i els múltiples (proporció PE, Price to Book, PEG Ratio, EV / EBITDA o EV / EBIT). També és útil calcular el valor terminal mitjançant els dos mètodes (mètode de creixement a perpetuïtat i sortir de diversos mètodes) i validar els supòsits utilitzats.

Que segueix?

Si heu après alguna cosa nova o us ha agradat la publicació, deixeu un comentari a continuació. Feu-me saber què en penseu. Moltes gràcies, i tingueu cura. Feliç aprenentatge!

Publicacions útils

- Fórmula del valor empresarial

- Fórmula del model de creixement de Gordon

- Exemples de valor patrimonial

- Exemple de FCFF <