Aversió al risc (significat, inversions) | Qui és un inversor avers al risc?

Significat avers al risc

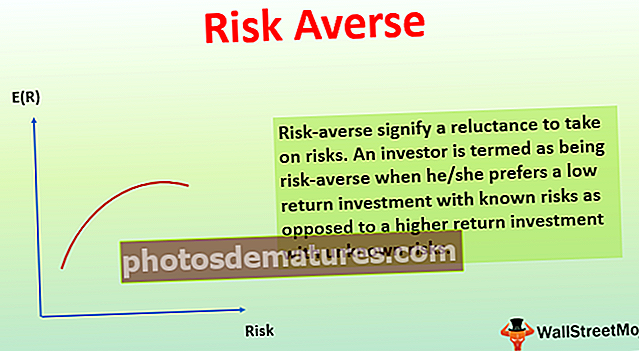

Els aversos al risc signifiquen una reticència a assumir riscos i un inversor es denomina aversos al risc quan prefereixen una inversió de baix rendiment amb riscos coneguts en lloc d’una inversió amb un rendiment més alt amb riscos desconeguts. Totes les formes d’inversió comporten un nivell de risc inherent i un inversor avers al risc és aquell que és contrari als riscos associats a la incertesa.

Qui és un inversor avers al risc?

Un inversor avers al risc opta per evitar riscos en la seva inversió. Aquest inversor té com a objectiu protegir la inversió feta i és probable que triï instruments que ofereixen certesa en la recuperació mentre comporten el nivell més baix de riscos. Tot i que totes les inversions comporten un cert nivell de riscos inherents, aquest inversor tria una inversió que comporta un nivell mínim de riscos coneguts: el grau d’incertesa es manté a un nivell mínim. A aquest tipus d’inversors no els atrau la rendibilitat lucrativa d’actius arriscats i prefereix obtenir rendiments inferiors amb una inversió segura.

El tipus d’inversions escollides pels inversors aversos al risc solen contenir les funcions següents:

- Devolucions garantides: tant en el capital com en el retorn (tant d'interessos com de beneficis);

- Fàcil liquiditat

- El nivell de rendibilitat més baix en comparació amb el retorn del mercat;

- Grau d’incertesa: mínim.

Tipus d’inversió Preferent de risc invers

Les opcions d’inversió escollides inclouen:

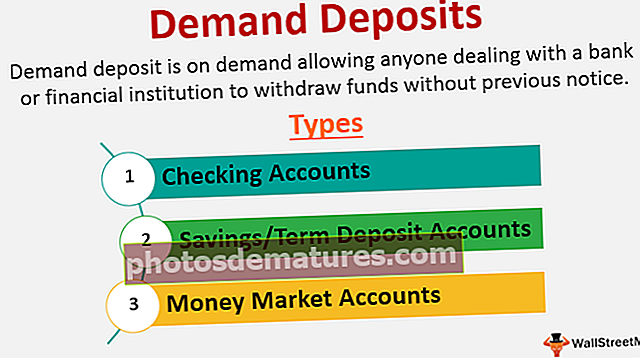

- Compte d'estalvis

- Certificat de dipòsit

- Fiances municipals

- Bons del Tresor, Notes, Bons

- Valors protegits contra la inflació del tresor (TIPS);

- Fons del mercat monetari.

Avantatges de ser inversor avers al risc

- Pèrdua del director: El risc fonamental en qualsevol tipus d’inversió és el risc de pèrdua de capital. Aquest inversor és qui garanteix un retorn garantit de les seves inversions i, per tant, el risc de pèrdua de capital és mínim.

- Risc més baix: Assumeixen un nivell de risc més baix per l'elecció de les inversions en comparació amb altres tipus d'inversors. Tot i que això comporta uns ingressos més baixos, és molt més segur.

- Ingressos constants: És més probable que les persones jubilades siguin contràries al risc, ja que la seva intenció és assegurar uns ingressos constants amb riscos mínims. Les inversions de baix risc ofereixen ingressos periòdics constants als inversors.

Desavantatges

Un dels principals desavantatges és l’elevat cost d’oportunitat. És més probable que aquest tipus d’inversors trieu inversions constants i segures i, en el procés, renuncien a les oportunitats d’invertir en altres formes d’instruments lucratius. El cost d’oportunitat és bastant elevat.

Conclusió

L'apetit pel risc i les preferències d'inversió de cada inversor varien Tot i que ser avers al risc proporciona certs avantatges, els costos d’oportunitat són extremadament alts. La finalitat de la inversió és obtenir el màxim benefici amb riscos mínims. Cal assumir un cert nivell de risc per obtenir un rendiment decent. Per tant, és millor tenir un risc divers.

Es refereix a la diversificació de la cartera en què les inversions es reparteixen entre indústries i empreses i, per tant, la cartera no es veu afectada per cap volatilitat en cap indústria en particular. Una altra manera d’assegurar-se que s’obtinguin els rendiments òptims de la cartera és sol·licitar l’assessorament d’experts financers. Tot i que els inversors experimentats inverteixen en funció del seu coneixement i experiència, sempre és aconsellable tenir en compte les opinions d’un expert financer abans d’invertir.