Institucions financeres (definició, exemple) | 2 tipus principals

Què són les institucions financeres?

Les institucions financeres són empreses del sector financer que ofereixen una àmplia gamma de negocis i serveis, inclosa la banca, les assegurances i la gestió d’inversions. Els governs del país consideren que és essencial supervisar i regular aquestes institucions, ja que tenen un paper integral en l'economia del país.

Tipus d’institucions financeres

Hi ha molts tipus d’institucions financeres diferents que existeixen al mercat financer per als fluxos de fons. Es divideixen principalment en funció del tipus de transaccions que realitzen, és a dir, algunes d’elles participen en el tipus de dipositari de la transacció. En canvi, altres participen en el tipus de transaccions no dipositàries.

# 1 - Institucions dipositàries:

Els tipus d’institucions dipositàries són:

Les institucions dipositàries poden acceptar legalment dipòsits monetaris dels consumidors. Aquests inclouen bancs comercials, caixes d’estalvis, cooperatives de crèdit i associacions d’estalvis i préstecs. Els diferents tipus d’institucions dipositàries s’expliquen a continuació:

- # 1 - Bancs comercials -Els bancs comercials accepten dipòsits del públic i ofereixen seguretat als seus clients. A causa dels bancs comercials, ja no es requereix tenir una moneda enorme. Mitjançant les instal·lacions dels bancs comercials, les transaccions es poden fer mitjançant xecs o targetes de crèdit / dèbit.

- # 2 - Caixes d'estalvi -Els bancs d’estalvis compleixen la funció d’acceptar l’estalvi dels particulars i de prestar als altres consumidors.

- # 3 - Unions de crèdit -Les cooperatives de crèdit són les associacions que creen, posseeixen i que també operen els participants, que s’associen voluntàriament amb l’estalvi dels seus diners i només els presten membres del seu sindicat. Com a tals, aquestes institucions són les organitzacions sense ànim de lucre que gaudeixen de la condició d’exemptes fiscals.

- # 4 - Associació d’Estalvi i Préstec - Aquestes institucions recullen els fons de molts dels petits estalviadors i els presten a compradors d’habitatges o a altres tipus de prestataris. S’especialitzen en proporcionar ajuda a la gent per obtenir hipoteques residencials.

# 2 - Institucions no dipositàries:

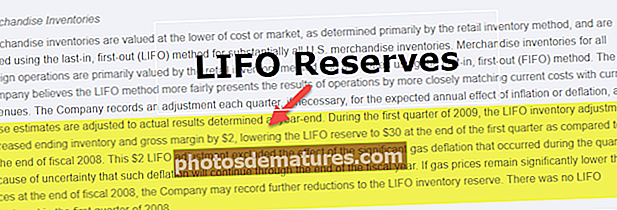

Les institucions no dipositàries serveixen d’intermediari entre els estalviadors i els prestataris, però no accepten els dipòsits a termini. Aquestes institucions realitzen les seves activitats de préstec al públic mitjançant la venda de valors o mitjançant les pòlisses d'assegurança. Les institucions no dipositàries inclouen companyies d'assegurances, empreses financeres, fons de pensions i fons d'inversió.

La Federal Deposits Insurance Corporation (FDIC) dels Estats Units garanteix els comptes de dipòsit regulars per tranquil·litzar les persones i les empreses respecte a la seguretat de les seves finances a les institucions financeres.

Avantatges

- Un paper essencial d'una institució financera en el cas de les noves empreses que puguin trobar dificultats per obtenir les finances del gran públic. En aquest escenari, les institucions financeres poden posar els fons a disposició d’aquestes empreses. A més, l'expansió i la modernització es poden finançar sense que les empreses tinguin molta pressió.

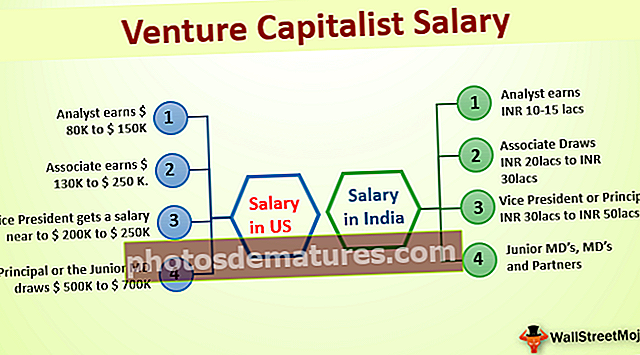

- Proporciona capital risc i préstec. Aquestes institucions també ofereixen facilitats de subscripció. Juntament amb aquests serveis, també es pot obtenir orientació o assessorament expert d’aquestes institucions per a la planificació i el seguiment amb èxit dels projectes de l’empresa.

- En cas que les empreses vulguin importar part de la maquinària o l'equip fora del seu país d'origen. Poden obtenir l'ajut de les institucions financeres, ja que aquestes institucions ofereixen préstecs i garanties per a la moneda estrangera juntament amb la facilitat dels pagaments diferits.

- Les facilitats bàsiques dels procediments d’amortització i els tipus d’interès d’aquestes institucions financeres són generalment còmodes i econòmiques. Juntament amb aquestes facilitats per al reemborsament dels préstecs en quotes fàcils, també es posen a disposició de preocupacions merescudes.

Desavantatges

- Hi ha diversa documentació i altres facilitats a través de les quals s’ha de sotmetre a una preocupació que requereix finançament de les institucions financeres. Requereix temps i esforços per a les preocupacions que requereixen finançament. A més, moltes de les preocupacions mereixedores també poden no obtenir ajuda per incomplir determinades condicions establertes per les institucions o per la falta de seguretat.

- De vegades, també s’estableixen clàusules de convertibilitat en els contractes de préstec per al préstec atorgat a les parts, que restringeixen l’autonomia de la gestió de la persona interessada. De vegades també insisteixen a nomenar els seus candidats per demanar prestat el consell d’administració de l’empresa.

Punts importants

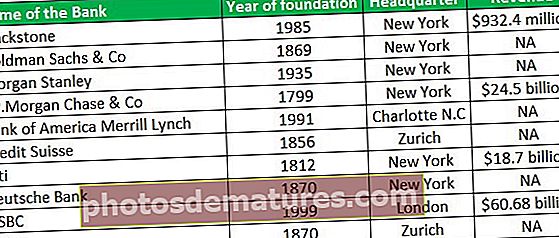

- A diverses escales, aquestes institucions financeres poden operar, és a dir, des de les cooperatives de crèdit de la comunitat local fins als bancs d'inversió internacionals. Aquestes institucions poden variar segons la mida, la geografia i l'abast.

- Es divideixen principalment en dues categories, les institucions dipositàries i les institucions no dipositàries en funció del tipus de transaccions que realitzen.

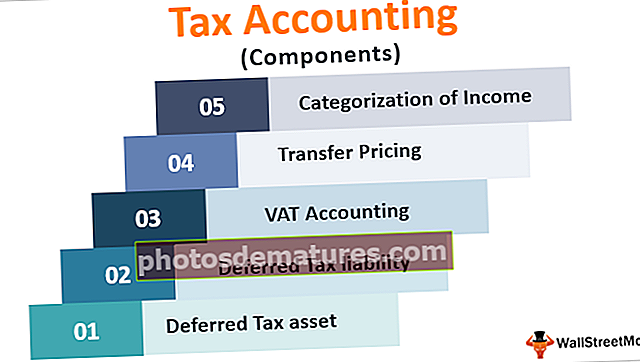

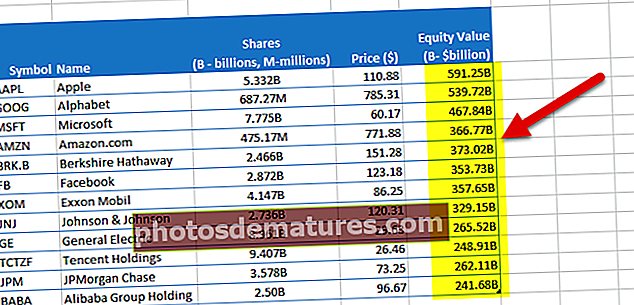

- Es dediquen a fer transaccions monetàries i financeres com dipòsits, préstecs, assegurances, inversions i canvi de divises.

Conclusió

Així, es pot concloure que les institucions financeres proporcionen una àmplia gamma d'operacions comercials dins del sector dels serveis financers. Tot i que algunes d’aquestes institucions se centren a proporcionar els serveis al públic en general, en canvi, d’altres només serveixen a determinats consumidors amb ofertes més especialitzades.