Impost diferit (significat) | Calculeu la despesa per impostos diferits

Què és l'impost diferit?

L’Impost diferit és l’efecte que es produeix a l’empresa a causa de les diferències temporals entre la data en què la companyia paga els impostos a les autoritats fiscals realment per part de l’empresa i la meritació d’aquest impost, és a dir, les diferències d’impostos derivades dels impostos deguts en un dels exercicis comptables o no es paguen ni es paguen en excés en aquest període.

El terme “despesa per impostos diferits” es refereix a l’efecte de l’impost sobre la renda d’un balanç derivat de la diferència d’ingressos imposables calculada en funció del mètode comptable de l’empresa i dels ingressos comptables calculats en funció de la legislació fiscal. A més, també es pot anomenar l’efecte de l’impost sobre la renda a causa de les diferències temporals (temporals o permanents), que són impostos diferits.

És la raó per la qual la despesa tributària total reportada al compte de pèrdues i guanys no sol ser igual a l’impost sobre la renda a pagar de l’empresa segons les lleis fiscals.

Tipus d'impostos diferits

Basant-se en la diferència de temps, es pot classificar a grans trets en dos tipus: actiu per impostos diferits i passiu per impostos diferits. Ara, fem una ullada a cadascun d’ells per separat:

# 1 - Actiu per impostos diferits (DTA)

El DTA entra en vigor quan l’empresa ha pagat impostos per avançat o bé ha pagat massa impostos. Dit d’una altra manera, quan una empresa registra un benefici inferior al benefici imposable, aleshores acaba pagant més impostos, que es reflecteixen al balanç com un actiu per impost diferit. Es comptabilitza en el balanç d'una empresa perquè es pugui utilitzar en el futur per reduir la renda imposable.

# 2 - Responsabilitat per impostos diferits (DTL)

El DTL entra en vigor a causa d'un impost que s'ha de pagar durant el període actual però que encara no s'ha pagat. Dit d’una altra manera, quan una empresa registra beneficis superiors al benefici imposable, paga menys de l’impost comunicat i en el procés resulta en aquest passiu. És el futur pagament d’impostos que s’espera que faci l’empresa per a les autoritats fiscals adequades.

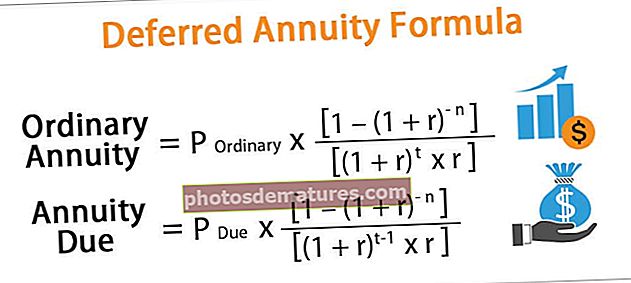

Fórmula de l’impost diferit

La fórmula es calcula calculant la diferència entre l’impost a pagar d’acord amb la legislació sobre l’impost sobre la renda i l’impost comunicat segons el mètode comptable de l’empresa. Matemàticament, es representa com,

Fórmula d’actius per impost diferit = Impost sobre la renda declarada - Impost sobre la renda a pagarFórmula de responsabilitat fiscal diferida = Impost sobre la renda a pagar: impost sobre la renda declarat

Exemples de despeses d'impostos diferits

Vegem alguns exemples senzills o avançats per entendre-ho millor.

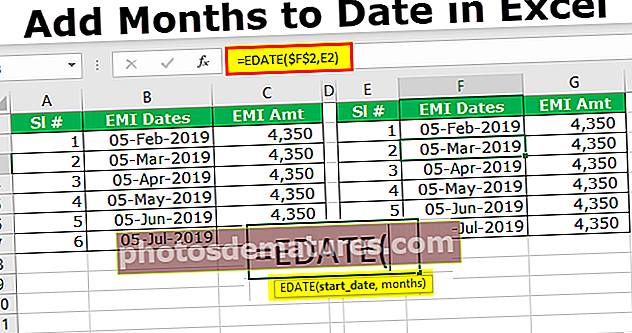

Podeu descarregar aquesta plantilla Excel d'impostos diferits sobre la renda aquí - Plantilla Excel d'impostos diferits sobre la rendaExemple 1

Posem un exemple en què la companyia ha comprat un nou mòbil per valor de 10.000 dòlars amb una vida útil de 10 anys. La companyia utilitza el mètode lineal tant per a la presentació d'informes de l'empresa com per a la presentació d'informes fiscals. No obstant això, l’empresa deprecia l’actiu al 15%, però el departament de l’impost sobre la renda prescriu un tipus d’amortització del 20% per a l’actiu. Determineu el DTA creat a causa de la diferència de taxa. Tingueu en compte que la companyia va informar d’un EBITDA de 5.000 dòlars, una despesa d’interessos de 800 dòlars i un tipus impositiu efectiu del 35%.

Solució:

Per tant, el càlcul és el següent,

= ($5,000 – 15% * $10,000 – $800) * 35% – ($5,000 – 20% * $10,000 – $800) * 35%

= $945 – $770

DTA = 175 dòlars

Per tant, el DTA reportat al final del primer any és de 175 dòlars.

Exemple 2

Prenguem l'exemple d'un equipament que té una vida útil de quatre anys i que val 2.000 dòlars. L’empresa registra l’amortització segons el mètode lineal, mentre que utilitza el mètode de doble disminució a efectes d’informes fiscals. Determineu el DTL acumulat reportat al saldo al final de l’any 1, any 2, any 3 i any 4 si l’EBITDA i la despesa d’interessos reportats són de 2.500 i 200 dòlars per cadascun dels anys i el tipus impositiu aplicable és del 35%.

Solució:

Per tant, el càlcul de l’any 1 és el següent,

DTL per a l'any 1 = 175 dòlars

De la mateixa manera, podem fer el càlcul del passiu per impostos diferits de l'any 2 al 4.

Dibuixem una taula per recollir l’efecte de la despesa per impostos diferits.

Si us plau, consulteu la plantilla Excel donada més amunt per calcular els detalls

Per tant, podem veure que, en aquest cas, s’està creant DTL l’any 1, ja que l’empresa ha registrat un benefici superior al benefici imposable. No obstant això, l'any 2, l'impost reportat és igual a l'impost a pagar i, per tant, no té efectes sobre l'impost sobre la renda. A partir de l'any 3, l'impost reportat és inferior a l'impost a pagar i, per tant, els DTL del saldo comencen a esgotar-se.

Els passius fiscals acumulats, que s’informen en el balanç, se situaven en 175, 175, 88 i 0 dòlars al final de l’any 1, 2, 3 i 4, respectivament.

Conclusió

La despesa per impostos diferits pot ser una informació molt important tant per als inversors existents com per als possibles inversors, ja que tenen la intenció de comprovar el balanç d’una empresa amb el seu compte de pèrdues i guanys per verificar si hi ha algun impost a pagar per l’empresa durant el període determinat.