Estratègies de renda variable Llarg curt | Negociació de parells | Riscos

Estratègies de renda variable

Una estratègia de renda variable és una estratègia de curta durada sobre accions de renda variable que consisteix a adoptar una posició llarga sobre aquells xocs alcistes (és a dir, que s’espera augmentar el seu valor) i adoptar una posició curta sobre accions baixistes (és a dir, que s’espera que disminueixin o disminuir el seu valor) i, per tant, reservar un benefici suficient de la diferència.

Explicació

Les estratègies de renda variable són estratègies d'inversió per a una cartera individual o un vehicle de fons agrupats, com ara fons d'inversió o fons de cobertura. Aquesta estratègia se centra exclusivament en valors de renda variable a efectes d’inversió, ja siguin accions cotitzades, accions sense recepta o accions de capital privat. Un fons / cartera pot barrejar la proporció de renda variable mentre opera les seves estratègies, ja sigui que requereixin les següents estratègies de renda variable del 100% o menys en funció de l’objectiu del fons. El fulletó ha d’especificar clarament el pes del patrimoni net a la cistella d’una cartera.

Font: Franklin Templeton

Consideracions sobre les estratègies de renda variable

En general, es considera que la renda variable és la classe d’actius més arriscats per a la inversió en comparació amb efectiu i bons, ja que el rendiment d’aquestes accions està relacionat amb múltiples factors macroeconòmics de l’economia, així com amb l’empresa en què s’han fet les inversions. No obstant això, els rendiments històrics han demostrat ser superiors a les inversions tradicionals, com ara els dipòsits fixos bancaris, però el rendiment futurista sempre és imprevisible.

Una cartera ben combinada de diverses accions pot protegir-se contra el risc individual de l'empresa o el sector, però sempre existiran riscos de mercat que poden afectar la classe d'actius de renda variable. Totes les carteres de valors funcionaran millor quan l’economia subjacent mostra signes continus de creixement mesurats en termes de PIB (producte interior brut) i la inflació oscil·la entre baixa i moderada, ja que la inflació pot erosionar els fluxos d’efectiu futurs de les accions. A més, l’estructura tributària també repercutirà en aquestes estratègies emprades. Per exemple, si l’economia imposa un DDT del 10% (impostos sobre distribució de dividends), reduirà els rendiments obtinguts de la inversió en renda variable que, al seu torn, afectarà la relació risc-rendibilitat d’una cartera.

Estratègies de renda variable - llarg / curt

Les estratègies de renda variable curta i llarga han estat tradicionalment conegudes per ser utilitzades pels inversors de la categoria de nínxol (inversors amb un estatus superior), com ara les institucions existents durant un llarg període de temps. Van començar a guanyar protagonisme entre els inversors particulars / minoristes, ja que les estratègies tradicionals no van poder complir les expectatives dels inversors durant un escenari de mercat baixista, cosa que va animar els inversors a considerar la seva expansió de cartera cap a possibles solucions financeres personalitzades o innovadores.

font: weitzinvestments.com

Una estratègia de capital llarg-curt és una estratègia d’inversió, utilitzada principalment pels fons de cobertura, que consisteix a mantenir una posició llarga en accions que s’espera que augmentin de valor i mantenir simultàniament una posició curta en accions que disminueixi en el valor esperat durant un període de temps. Un gestor de fons de cobertura ha d’estar a l’alçada i pot haver d’adoptar aquestes estratègies simultàniament per aprofitar les oportunitats d’arbitratge o utilitzar-les com a oportunitat de cobertura.

Els fons de cobertura realitzen aquestes estratègies a gran escala. En termes senzills, una estratègia llarga i curta de renda variable implica comprar un estoc relativament infravalorat i vendre un que està relativament sobrevalorat. Idealment, la posició llarga millorarà el valor de les accions i la posició curta comportarà una reducció del valor. Si es produeix aquesta situació i les posicions ocupades són de la mateixa mida (per exemple, duren 500 accions i resten 500 accions), el fons de cobertura haurà de guanyar. Aquesta estratègia fins i tot funcionarà si la posició llarga (valor amb el qual s'espera que augmenti) disminueixi en el seu valor, sempre que aquesta posició superior superi la posició curta (valor amb el valor que s'espera que baixi) i viceversa.

Per exemple, el fons de cobertura ABC decideix mantenir una posició de compra de 5 milions de dòlars a Pfizer i una posició de venda a curt termini de 5 milions de dòlars a Novartis Healthcare, que són empreses enormes del sector farmacèutic. Amb aquestes posicions mantingudes a la cartera de fons de cobertura ABC, qualsevol esdeveniment específic de mercat / empresa que pugui provocar la caiguda de totes les accions del sector farmacèutic comportarà una pèrdua de l’opció Pfizer (una posició ocupada) i de nou de les accions de Novartis. . De la mateixa manera, un esdeveniment que faci augmentar les dues accions tindrà un impacte mínim, ja que les posicions es desencadenaran mútuament amb un augment de les accions i l’altre caiguda. Simplement l’utilitza com a tècnica de cobertura en funció de la proporció de les accions de cada empresa.

Les estratègies de renda variable curt-curt, com l’anterior, amb quantitats iguals en dòlars de posicions llargues i curtes, s’anomenen estratègies neutres de mercat. Per exemple, una posició neutral en el mercat pot implicar una posició llarga del 50% i una posició curta del 50% per la mateixa quantitat en una sola indústria, com ara el petroli i el gas. L’ús d’aquestes estratègies queda completament a criteri dels gestors de fons de cobertura. Alguns administradors es comprometran a mantenir un llarg biaix, com les anomenades estratègies "125/25". Amb aquestes estratègies, els fons de cobertura tenen un 125% d’exposició a posicions llargues i un 25% d’exposició a estratègies curtes. Aquest mix es pot modificar en funció de les tàctiques del gestor de fons de cobertura, com ara l'estratègia "110/10" o l'estratègia "130/30".

Estratègia de renda variable: negociació de parells

Els gestors de renda variable curts i llargs es poden distingir en funció del mercat geogràfic en què s’inclinen les inversions (Àsia-Pacífic, regió d’Amèrica, regió de l’euro, etc.), cap al sector en què inverteixen (financer, tecnològic, etc.) o el seu estil d’inversió (comerç massiu, etc.) Compra i venda simultània de dues accions relacionades, per exemple 2 accions de la mateixa regió o indústria s’anomena model de “comerç aparellat”. Això pot suposar una limitació a un subconjunt / sector específic del mercat en lloc d'un fenomen general.

Per exemple, un inversor a l’espai Media pot tenir una posició llarga a CNBC i compensar-ho prenent una posició curta a Hathway Cables. Si l’inversor compra 1.000 accions de CNBC a 50 dòlars cadascuna i Hathway cotitza a 25 dòlars, el tram curt d’aquest comerç emparellat implicarà la compra de 2.000 accions de Hathway perquè puguin escurçar el mateix. Per tant, les posicions llarga i curta seran iguals.

L’escenari ideal perquè aquestes estratègies de renda variable llarga / curta funcionin serà que CNBC ho aprecie i que Hathway disminueixi. Si CNBC puja a dir 60 dòlars i Hathway cau a 20 dòlars, el benefici global d’aquesta estratègia serà:

1000 * 60 = 60.000 $ menys Preu de compra de 1000 * 50 = 50.000 $, Guany = 60.000 $ - 50.000 $ = 10.000 $

2000 * 25 = 50.000 $ menys Preu de venda de 2000 * 20 = 40.000 $, guany = 50.000 $ - 40.000 $ = 10.000 $

Per tant, el guany total serà de 10.000 $ (llarg) + 10.000 $ (curt) = 20.000 $ a tota la cartera.

Per ajustar-se al fet que les accions d’un sector solen moure’s cap amunt o cap avall a l’uníson, s’han de preferir estratègies llargues / curtes en diferents sectors per a les potes llarga i curta. Per exemple, si l’economia d’un país s’alenteix i, al mateix temps, s’espera que el sector farmacèutic obtingui algunes aprovacions importants de medicaments que millorin tota la indústria, l’estratègia de cartera ideal serà comprar accions d’una empresa del sector farmacèutic sobre recursos propis de les empreses financeres.

Riscos de les estratègies de renda variable

Les estratègies de renda variable, inclosa la de curta durada, són propenses a diversos tipus de riscos:

- Els fons de cobertura no són molt líquids en comparació amb diversos fons d'inversió, ja que fan compres massives que impliquen molts fons i poden tenir un impacte en la cartera general. Això fa que sigui molt difícil vendre les accions al mercat, ja que pot contrarestar l’interès més gran de la cartera / inversors. També pot afectar el preu de les accions del mercat.

- Si no s'aprofita ni controla regularment la posició llarga / curta, un fons pot arribar a patir grans pèrdues que també comporten una taxa elevada de comissions.

- El gestor de carteres ha de predir correctament el rendiment relatiu de 2 accions que poden ser difícils i una situació enganxosa, ja que el més important serà el punt decisiu del gestor.

- Un altre risc que pot derivar d'aquesta tècnica és el "desajustament beta". Bàsicament indica que quan hi ha un fort descens en el mercat de valors general, les posicions llargues poden perdre més que les posicions curtes i viceversa.

Malgrat els inconvenients anteriors, hi ha alguns avantatges crítics en utilitzar aquesta tècnica per a la gestió de fons de cobertura:

- La majoria dels inversors se centren a seleccionar estratègies guanyadores de carteres llargues en funció del seu coneixement del mercat i de la seva capacitat de prendre riscos. No obstant això, les estratègies llargues / curtes amb la implementació de la venda a curt permeten a l’inversor aprofitar una àmplia gamma de valors.

- La gestió reeixida d’una cartera ben connectada i completament integrada de posicions curtes i llargues pot ajudar a millorar els rendiments fructífers fins i tot en un escenari de mercat difícil.

Estratègies de renda variable: fonamentalistes contra oportunistes

El paper del gestor de fons de cobertura és el més important perquè l’estratègia de renda variable tingui èxit com a part de la seva cartera. Les decisions i els terminis de la decisió decidiran els rendiments dels fons. Els gestors llargs / curts es poden dividir àmpliament en 2 camps filosòfics: inversors fonamentals o comerciants oportunistes. La diferència entre els dos es pot ressaltar amb l'ajut de la taula següent:

| Inversors fonamentals | Comerciants oportunistes | |

| Filosofia | El focus es centra en la política de valoracions de Bottoms Up de l’empresa. L’objectiu serà entendre com la companyia pot actuar exclusivament i no en relació amb el rendiment de la indústria. | L’atenció se centra en els moviments de preus a curt termini i els factors tècnics, com ara l’anàlisi del mercat o els moviments de preus anteriors de les accions de la firma. |

| Identificar oportunitats | Es basa en accions que es venen amb un descompte o una valoració històrica entre iguals o valor intrínsec | Es basa en preus en relació amb el rendiment dels grups d’iguals o les línies de tendència. Es basa en gran mesura en la tecnologia, amb possibilitats d’expressions errònies o ineficiències. |

| Iniciar posicions | La posició a ocupar i la mida es basen en el moment, l'anàlisi de risc / recompensa, la diversificació i l'atractiu relatiu. | La posició a ocupar i la mida es basen en el moment, l'anàlisi de risc / recompensa, la diversificació i l'atractiu relatiu. |

| Gestió de llocs | Els administradors se centren en l'estratègia de compra i retenció de l'acció basada en la reavaluació del valor o el reequilibri regular del component de cartera. | Aquests operadors canvien la mida de la posició en funció de factors tècnics i de notícies associades a l’empresa concreta o al conjunt de la indústria. |

| Vendre disciplina | Utilitzen fonaments per establir expectatives per a una sortida futurista. | Depenen més del rendiment de les accions o de factors tècnics específics del mercat per determinar la sortida. |

En general, per als gestors fonamentals, el conjunt d’habilitats bàsiques i el factor de valor és la capacitat de determinar l’atractiu de les indústries i les empreses en funció de les seves característiques de creixement, fonts d’ingressos, posicionament competitiu i atributs financers. El seu objectiu és posseir empreses de qualitat que experimentin fortes perspectives de creixement, flexibilitat financera i condicions operatives que impulsin el rendiment dels valors. La idea és prendre possessió d’aquests actius a valoracions atractives i vendre’ls quan arribin al nivell objectiu desitjat.

En canvi, els comerciants mantenen moviments de preus a curt termini i presenten un enfocament més defensiu. Ells opinen que els canvis en el rendiment del mercat es produeixen sovint sense cap motiu definitiu. El període de retenció pot ser tan breu com una hora i normalment no pot superar el mes. Els factors tècnics, ja siguin associats al mercat de valors, a una indústria o a les empreses, són els responsables de conduir les decisions d’inversió. Per exemple, el preu de les accions dels darrers 3 mesos o la indicació de l’índex de volatilitat tindrà un impacte en la presa de decisions del comerciant oportunista. Els nivells de resistència i suport són impulsats per esdeveniments macro, que són factors addicionals que poden impulsar el procés de presa de decisions.

Conclusió

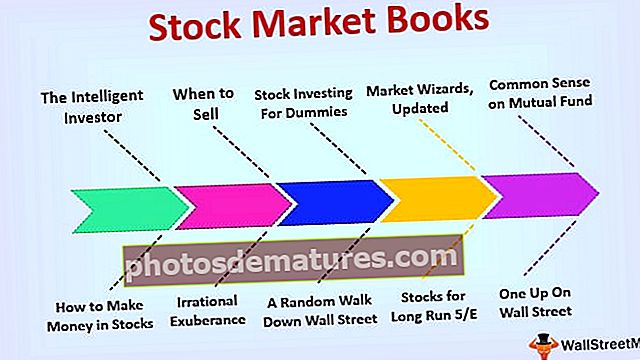

En poques paraules, les estratègies de capital llarg i curt poden ajudar a augmentar els rendiments en un escenari de mercat difícil o complicat, però també comporten riscos substancials. Com a resultat, els inversors de fons de cobertura que considerin aquestes estratègies poden voler assegurar-se que els seus fons / carteres segueixen normes estrictes per a l'avaluació del risc de mercat i rastregen oportunitats d'inversió rendibles.

Els assessors financers estan en condicions de guiar potencialment els inversors cap a una presa de decisions prudents per traslladar algunes de les seves assignacions només a llarg termini a estratègies de renda variable llarga / curta i els beneficis potencials que s’hi associen.

Històricament, els fons de cobertura de renda variable curts / llargs han proporcionat rendibilitats que es comparen favorablement amb el mercat de renda variable més gran, reduint l'impacte de la volatilitat en el fons relativament més baixos.

Tanmateix, el repte d’aquest enfocament és que constitueix una gran i variada categoria de fons que engloba molts estils, pessebres i característiques de rendibilitat-risc. La manera com els administradors estableixen un equilibri just mentre utilitzen aquesta estratègia és el nucli per obtenir el màxim benefici.

Publicacions útils

- Fórmula multiplicadora

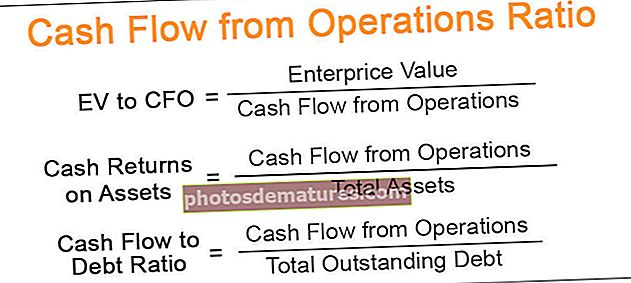

- Fórmula del deute a la ràtio de renda variable

- Interpretació del multiplicador de renda variable <