Tipus de relacions financeres | Guia pas a pas amb exemples

Tipus de relacions financeres

Les ràtios financeres són les ràtios que s’utilitzen per analitzar els estats financers de l’empresa per avaluar el rendiment on s’apliquen aquestes ràtios d’acord amb els resultats requerits i es divideixen en cinc grans categories que són ràtios de liquiditat, ràtios financeres d’apalancament, ràtio d’eficiència, ràtios de rendibilitat i ràtios de valor de mercat.

Llista dels 5 principals tipus de ràtios financeres

- Ràtios de liquiditat

- Ràtios de palanquejament

- Ràtios d’eficiència / activitat

- Ràtios de rendibilitat

- Relacions de valor de mercat

Anem a comentar cadascun d'ells en detall -

# 1 - Relacions de liquiditat

Les ràtios de liquiditat mesuren la capacitat de l’empresa per fer front als passius corrents. Inclou el següent

Proporció actual

Determina la capacitat d'una empresa per fer front a passius a curt termini amb actius corrents:

Ràtio actual = Actius actuals / Passius correntsSegons aquest tipus de ràtios, una ràtio actual inferior a 1 indica que és possible que l'empresa no pugui complir amb temps les seves obligacions a curt termini. Una ràtio superior a 1 indica que l'empresa té actius excedents a curt termini, a més de complir obligacions a curt termini.

Proporció d’àcid / ràpida:

Determina la capacitat d'una empresa per fer front als passius a curt termini amb actius ràpids:

Relació ràpida = (CA - Inventaris) / CLEls actius ràpids exclouen l'inventari i altres actius corrents que no es poden convertir fàcilment en efectiu.

Si és superior a 1, l'empresa té un excedent d'efectiu. Però si és inferior, pot indicar que l'empresa depèn massa de l'inventari per complir les seves obligacions.

Relació d’efectiu

La ràtio d’efectiu determina la capacitat de l’empresa per fer front als passius a curt termini amb efectiu i equivalents (CCE):

Ràtio de caixa = CCE / Passiu correntRàtio de fluxos de caixa operativa:

Determina els moments en què una empresa pot satisfer els passius corrents amb l’efectiu operatiu generat (OCF):

Ràtio de fluxos de caixa operativa = OCF / Passiu corrent# 2: relacions d’apalancament

Segons aquest tipus de ràtios financeres, es tracta de quant depèn una empresa del seu endeutament per a les seves operacions. Per tant, és important per als banquers i inversors que vulguin invertir a la companyia.

Una elevada ràtio d’apalancament augmenta l’exposició d’una empresa al risc i a les recessions de la companyia, però al seu torn, també es pot obtenir rendibilitat més elevada.

Ràtio de deute

Aquesta ràtio d’endeutament ajuda a determinar la proporció d’endeutament del capital d’una empresa. Indica quants actius es financen amb el deute.

Ràtio de deute = Deute total / Actiu totalSi aquesta ràtio és baixa, indica que l’empresa es troba en una millor posició ja que és capaç de satisfer els seus requisits amb fons propis. Com més elevada sigui la proporció, major serà el risc. (Com que hi haurà un enorme desinterès)

Relació de deute amb renda variable:

La ràtio deute-patrimoni mesura la relació entre el passiu total i el patrimoni net total. Mostra la quantitat que els venedors i els creditors financers s'han compromès amb l'empresa en comparació amb el que han compromès els accionistes.

Ràtio de renda variable del deute = Total passiu / patrimoni netSi aquesta ràtio és elevada, hi ha poques possibilitats que els prestadors financin l’empresa. Però si aquesta ràtio és baixa, la companyia pot recórrer a creditors externs per ampliar-la.

Ràtio de cobertura d’interessos:

Aquest tipus de ràtio financera mostra el nombre de vegades que els ingressos d'explotació d'una empresa poden cobrir les seves despeses d'interessos:

Ràtio de cobertura d’interessos = Ingressos per operació / despeses d’interèsRàtio de cobertura del servei de deutes:

La ràtio de cobertura del servei de deute mostra el nombre de vegades que els ingressos operatius d’una empresa poden cobrir les seves obligacions de deute:

Ràtio de cobertura del servei de deutes = Ingressos per operació / Deute total# 3 - Relacions d’eficiència / activitat

Segons aquest tipus de ràtios financeres, les ràtios d'activitat mostren l'eficiència amb què una empresa utilitza els seus actius.

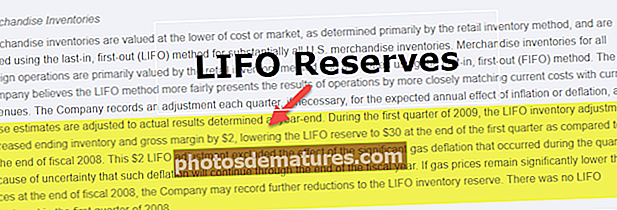

Ràtio de facturació de l'inventari:

La facturació d’inventaris mostra la eficiència de la venda de mercaderies a un cost inferior (inversió en inventari).

Ràtio de facturació de l'inventari = Cost de les mercaderies venudes / InventariUna proporció més alta indica que l’empresa és capaç de convertir ràpidament l’inventari en vendes. Una baixa taxa de rotació d’inventaris indica que l’empresa porta articles obsolets.

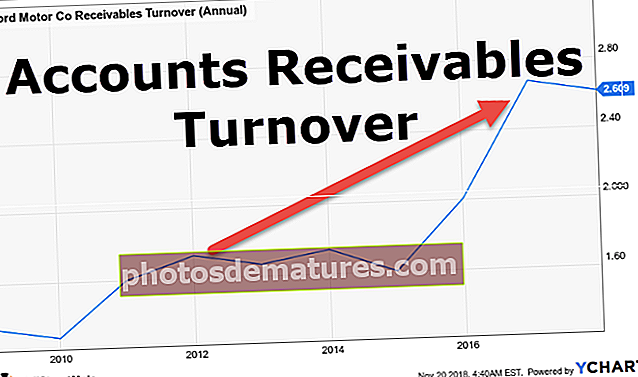

Ràtio de facturació dels comptes a cobrar:

El volum de negocis dels comptes a cobrar determina l’eficiència d’una empresa a l’hora de cobrar efectiu de les vendes de crèdit realitzades durant l’any.

Ràtio de facturació de comptes a cobrar = Vendes de crèdit / Comptes a cobrarUna ràtio més alta indica recaptacions més altes, mentre que una ràtio inferior indica una recaptació inferior d’efectiu.

Ràtio de facturació total d’actius:

Aquest tipus de relació financera indica la rapidesa amb què els actius totals d’una empresa poden generar vendes.

Ràtio de facturació d’actius = Vendes netes / Actius totalsPer exemple, una ràtio de rotació d’actius més alta indica que la maquinària utilitzada és eficient. Una ràtio més baixa mostra que la maquinària és antiga i no és capaç de generar vendes ràpidament.

# 4 - Relacions de rendibilitat

Indicador més utilitzat per determinar l'èxit de l'empresa. Com més alta sigui la ràtio de rendibilitat, millor serà l’empresa en comparació amb altres empreses amb una ràtio de rendibilitat més baixa.

El marge és més important que el valor en termes absoluts. Per exemple, tingueu en compte una empresa amb un benefici d’1 milió de dòlars. Però si el marge és només de l’1%, un lleuger augment del cost pot provocar pèrdues.

Marge de benefici brut:

Marge de benefici operatiu:

El benefici d'explotació es calcula deduint les despeses de venda, generals i administratives de l'import del benefici brut d'una empresa.

Marge de benefici operatiu = Benefici operatiu / Vendes netesMarge de benefici net

El marge de benefici net és el benefici final disponible per a la distribució als accionistes.

Marge de benefici net = Benefici net (benefici d'explotació - interessos - impostos) / vendes netesRendibilitat del patrimoni net (ROE):

Aquest tipus de ràtio indica la efectivitat amb què els diners de l’accionista utilitzen l’empresa.

Rendibilitat del patrimoni net = Resultat net / Patrimoni netCom més alta sigui la ràtio ROE, millor serà el retorn als seus inversors.

Rendibilitat dels actius (ROA):

La proporció de la fórmula de retorn dels actius (ROA) indica la efectivitat amb què l’empresa utilitza els seus actius per obtenir beneficis. Com més gran sigui el rendiment, millor serà l’empresa en utilitzar efectivament els seus actius.

Rendibilitat de l’actiu = Ingressos nets / Actius totals# 5 - Relacions de valor de mercat

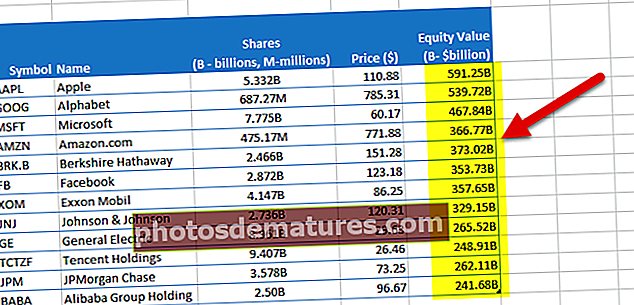

Segons aquest tipus de ràtios, les ràtios de valor de mercat ajuden a avaluar el preu de l’acció d’una empresa. Ofereix un indicador als inversors potencials i existents si el preu de les accions està sobrevalorat o infravalorat. Inclou el següent:

Relació de valor per acció del llibre:

La relació del valor comptable per acció es compara amb el valor de mercat per determinar si és costós o barat.

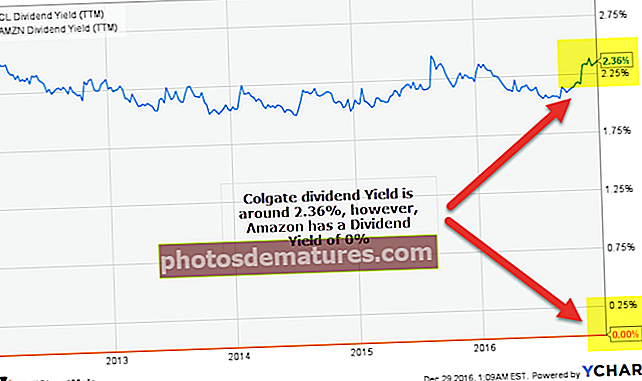

Relació de valor per acció = Patrimoni net / Accions totals pendentsRàtio de rendibilitat del dividend:

La ràtio de rendibilitat del dividend mostra el retorn de la inversió si la quantitat s’inverteix al preu de mercat actual.

Ràtio de rendibilitat del dividend = Dividend per acció (DPS) / preu de l’accióRàtio d’ingressos per acció (EPS):

La ràtio de guanys per acció (EPS) indica l’import dels ingressos nets obtinguts per cada acció pendent:

EPS = Resultats del període (Ingressos nets) / Nombre d’accions en circulacióRelació preu-guanys:

La relació preu-beneficis es calcula dividint el preu de mercat per l'EPS. Aquesta ràtio es compara amb altres empreses de la mateixa indústria per veure si el preu de mercat de la companyia està sobrevalorat o infravalorat.

Relació preu-guanys = preu de l’acció / EPS