Tècniques de pressupost de capital (llista dels 5 primers amb exemples)

Què són les tècniques de pressupost de capital?

La tècnica de pressupost de capital és el procés de l’anàlisi de la decisió de la inversió / projectes de la companyia, tenint en compte la inversió que s’ha de fer i la despesa a realitzar i maximitzar els beneficis tenint en compte els següents factors com la disponibilitat de fons, el valor econòmic del projecte, la fiscalitat , retorn de capital i mètodes comptables.

Llista de les 5 millors tècniques de pressupost de capital (amb exemples)

- Índex de rendibilitat

- Període de devolució

- Valor net actual

- Taxa interna de retorn

- Taxa de rendiment modificada

Analitzem-ho detalladament un per un juntament amb exemples:

# 1 - Índex de rendibilitat

L’índex de rendibilitat és una de les tècniques més importants i significa una relació entre la inversió del projecte i el benefici del projecte.

La fórmula de l'índex de rendibilitat donada per: -

Índex de rendibilitat = PV de fluxos d’efectiu futurs / PV d’inversió inicialOn PV és el valor actual.

S'utilitza principalment per classificar projectes. Segons el rang del projecte, es tria un projecte adequat per a la inversió.

# 2: període de devolució

Aquest mètode de pressupost de capital ajuda a trobar un projecte rendible. El període de recuperació es calcula dividint la inversió inicial entre els fluxos d’efectiu anuals. Però el principal inconvenient és que ignora el valor temporal dels diners. Per valor temporal dels diners, volem dir que els diners són avui més que el mateix valor en el futur. Per tant, si retornem demà a un inversor, inclourà un cost d’oportunitat. Com ja s'ha esmentat, el període de recuperació no té en compte el valor temporal dels diners.

Es calcula per quants anys cal recuperar l’import de la inversió feta. Les amortitzacions més curtes són més atractives que els períodes de recuperació més llargs. Calculem el període de recuperació de la inversió següent: -

Exemple

Per exemple, hi ha una inversió inicial de 1000 ₹ en un projecte i genera un flux de caixa de 300 ₹ durant els propers 5 anys.

Per tant, el període de devolució es calcula de la manera següent:

- Període de devolució = no. d'anys - (flux de caixa / flux de caixa acumulat)

- Període de devolució = 5- (500/300)

- = 3,33 anys

Per tant, trigaran 3,33 anys a recuperar la inversió.

# 3 - Valor actual net

El valor actual net és la diferència entre el valor actual del flux de caixa entrant i el flux de caixa sortint durant un determinat període de temps. S'utilitza per analitzar la rendibilitat d'un projecte.

La fórmula per al càlcul del VAN és la següent: -

VAN = [Flux de caixa / (1 + i) n] - Inversió inicialAquí hi ha la taxa de descompte i n és el nombre d’anys.

Exemple

Vegem un exemple per parlar-ne.

Suposem que la taxa de descompte és del 10%

- VAN = -1000 + 200 / (1 + 0,1) ^ 1 + 300 / (1 + 0,1) ^ 2 + 400 / (1 + 0,1) ^ 3 + 600 / (1 + 0,1) ^ 4 + 700 / (1+ 0,1) ^ 5

- = 574.731

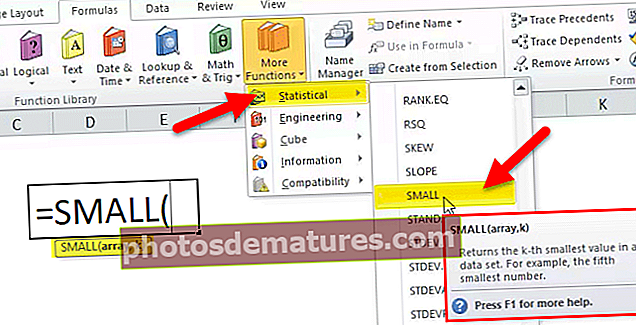

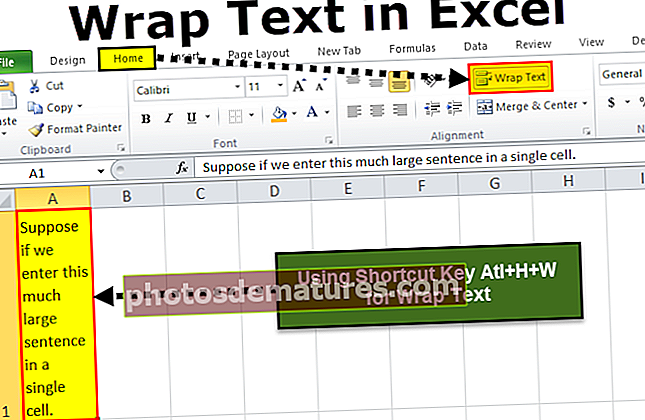

També el podem calcular mitjançant fórmules excel bàsiques.

Hi ha una fórmula Excel integrada de "VAN" que es pot utilitzar. Es pren com a arguments la taxa de descompte i la sèrie de fluxos d’efectiu del primer any a l’últim any. No hem d’incloure el flux de caixa de l’any zero a la fórmula. Més endavant l’hauríem de restar.

- = VAN (taxa de descompte, flux de caixa del primer any: flux de caixa del cinquè any) + (-Inversió inicial)

- = VAN (10%, 200: 700) - 1000

- = 574.731

Com que el VAN és positiu, es recomana tirar endavant el projecte. Però no només el VAN, sinó la TIR també s’utilitza per determinar la rendibilitat del projecte.

# 4 - Taxa interna de rendibilitat

La taxa de rendiment interna també es troba entre les tècniques principals que s’utilitzen per determinar si l’empresa hauria d’assumir la inversió o no. S'utilitza juntament amb VAN per determinar la rendibilitat del projecte.

La TIR és la taxa de descompte quan tot el VAN de tots els fluxos d’efectiu és igual a zero.

VAN = [Flux de caixa / (1 + i) n] - Inversió inicial = 0Aquí hem de trobar "i" que és el taxa de descompte.

Exemple

Ara parlarem d’un exemple per entendre millor la taxa de rendiment interna.

Durant el càlcul, hem d’esbrinar la velocitat amb què el VAN és zero. Normalment, això es fa mitjançant mètodes d'error i prova, sinó que podem utilitzar Excel per al mateix.

Suposem que el tipus de descompte és del 10%.

El VAN amb un 10% de descompte és de 574.730 ₹.

Per tant, hem d’augmentar el percentatge de descompte per convertir el VAN en 0.

Així que si augmentem el taxa de descompte fins al 26,22%, el VAN és 0,5, gairebé nul.

Hi ha una fórmula excel integrada de "IRR" que es pot utilitzar. La sèrie de fluxos d'efectiu es pren com a arguments.

- = TIR (flux de caixa del 0 al 5è any)

- = 26 %

Per tant, en ambdós sentits, ho aconseguim 26 % com a taxa de rendiment interna.

# 5 - Taxa interna de rendibilitat modificada

El principal inconvenient de la taxa de rendiment interna que suposa que l'import serà reinvertit a la pròpia TIR, cosa que no és així. MIRR resol aquest problema i reflecteix la rendibilitat d’una manera més precisa.

La fórmula és la següent: -

MIRR = (FV (fluxos d'efectiu positius * Cost del capital) / PV (Desemborsaments inicials * Cost de finançament)) 1 / n −1On,

- N = el nombre de períodes

- FVCF = el valor futur del flux de caixa positiu al cost del capital

- PVCF = el valor actual dels fluxos d'efectiu negatius al cost de finançament de l'empresa.

Exemple

Podem calcular MIRR per a l'exemple següent:

Assumim el cost del capital al 12%. A MIRR hem de tenir en compte la taxa reinvertida que suposem que és del 14%. A Excel, podem calcular les fórmules següents

- MIRR = (fluxos d'efectiu de l'any 0 al quart any, cost del tipus de capital, taxa de reinversió)

- MIRR = (-1000: 600, 12%, 14%)

- MIRR = 22%

Un MIRR en excel és una estimació millor que una taxa de rendiment interna.

Conclusió

Per tant, els mètodes de pressupost de capital ens ajuden a decidir la rendibilitat de les inversions que cal fer en una empresa. Hi ha diferents tècniques per decidir el retorn de la inversió.