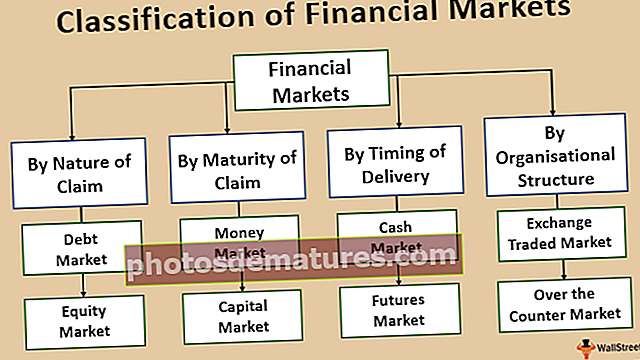

Classificació dels mercats financers 4 maneres de classificar els mercats financers

Classificació dels mercats financers

Mercats financers és un mercat on es produeixen la creació i negociació d’actius financers, incloses accions, bons, obligacions, matèries primeres, etc. Els mercats financers actuen com a intermediaris entre els cercadors de fons (generalment empreses, governs, etc.) i els proveïdors de fons (generalment inversors, llars, etc.). Mobilitza fons entre ells, ajudant a l’assignació dels recursos limitats del país. Els mercats financers es poden classificar en quatre categories:

- Per naturalesa de la reclamació

- Per venciment de la reclamació

- Per moment del lliurament

- Per estructura organitzativa

Anem a discutir cadascun d'ells en detall -

# 1 - Per naturalesa del reclam

Els mercats es classifiquen pel tipus de reclamació que els inversors tenen sobre els actius de l'entitat en què han realitzat les inversions. En general, hi ha dos tipus de reclamacions, és a dir, reclamació fixa i reclamació residual. En funció de la naturalesa de la reclamació, hi ha dos tipus de mercats, a saber.

Mercat del deute

El mercat de deutes es refereix al mercat on es negocien instruments de deute com obligacions, bons, etc. entre inversors. Aquests instruments tenen reclamacions fixes, és a dir, la seva reclamació sobre els actius de l’entitat es limita a un import determinat. Aquests instruments solen tenir una taxa de cupó, coneguda habitualment com a interès, que es manté fixa durant un període de temps.

Mercat de renda variable

En aquest mercat, els instruments de renda variable es negocien, com el seu nom indica que el patrimoni net es refereix al capital del propietari del negoci i, per tant, té una reclamació residual, la qual cosa implica que tot el que quedi al negoci després de pagar els passius fixos pertany als accionistes, independentment del valor nominal de les accions que tinguin.

# 2 - Per venciment de la reclamació

Mentre es fa una inversió, el període de temps juga un paper important, ja que la quantitat d’inversió depèn de l’horitzó temporal de la inversió, el període també afecta el perfil de risc d’una inversió. Una inversió amb un període de temps inferior comportava un risc inferior en comparació amb una inversió amb un període de temps més alt.

Hi ha dos tipus de mercat basats en el venciment de la reclamació:

Mercat monetari

El mercat monetari és per a fons a curt termini, on els inversors que pretenen invertir no més d’un any entren en una transacció. Aquest mercat tracta d'actius monetaris, com ara lletres del tresor, paper comercial i certificats de dipòsits. El període de venciment de tots aquests instruments no supera un any.

Atès que aquests instruments tenen un període de venciment baix, comporten un risc més baix i una rendibilitat raonable per als inversors, generalment en forma d’interessos.

Mercat de capitals

El mercat de capitals es refereix al mercat on es negocien instruments amb venciment a mitjà i llarg termini. Aquest és el mercat on es produeix el màxim intercanvi de diners, ajuda les empreses a accedir a diners mitjançant capital propi, capital preferent, etc. i també proporciona accés als inversors per invertir en el capital social propi de l’empresa i ser part de els beneficis obtinguts per l’empresa.

Aquest mercat té dues verticals:

- Mercat primari -Mercat primari es refereix al mercat, on l’empresa enumera seguretat per primera vegada o on l’empresa ja cotitzada emet una seguretat nova. Aquest mercat implica que l’empresa i els accionistes facin transaccions entre si. La quantitat que paguen els accionistes per l'emissió principal la rep la companyia. Hi ha dos tipus principals de productes per al mercat primari, a saber. Oferta pública inicial (IPO) o altra oferta pública (FPO).

- Mercat secundari -Un cop una empresa obté el valor que apareix a la llista, el títol estarà disponible per ser negociat a través de l’intercanvi entre els inversors. El mercat que facilita aquest comerç es coneix com a mercat secundari o mercat de valors.

Dit d’una altra manera, és un mercat organitzat on el comerç de valors té lloc entre inversors. Els inversors podrien ser particulars, banquers comerciants, etc. Les transaccions del mercat secundari no afecten la posició del flux de caixa de l’empresa, com a tal, ja que els rebuts o pagaments d’aquests intercanvis es liquiden entre inversors, sense que la companyia estigui implicada.

# 3: segons el moment del lliurament

A més dels factors comentats anteriorment, com ara l’horitzó temporal, la naturalesa de la reclamació, etc., hi ha un altre factor que ha distingit els mercats en dues parts, és a dir, el moment d’entrega del valor. Aquest concepte preval generalment al mercat secundari o borsari. En funció del moment del lliurament, hi ha dos tipus de mercat:

Mercat de caixa

En aquest mercat, les transaccions es liquiden en temps real i requereix l’import total de la inversió que han de pagar els inversors, ja sigui a través dels seus propis fons o bé a través de capital prestat, generalment conegut com a marge, que es permet a les participacions actuals compte.

Mercat de futurs

En aquest mercat, la liquidació o lliurament de valors o mercaderies es produeix en una data futura. Les transaccions en aquests mercats es solen liquidar en efectiu en lloc de liquidar el lliurament. Per operar al mercat de futurs, no s’ha de pagar l’import total dels actius, sinó que és suficient un marge que pugi fins a un percentatge determinat de l’import de l’actiu.

# 4: per estructura organitzativa

Els mercats també es classifiquen en funció de l’estructura del mercat, és a dir, de la manera com es realitzen les transaccions al mercat. Hi ha dos tipus de mercat basats en l’estructura organitzativa:

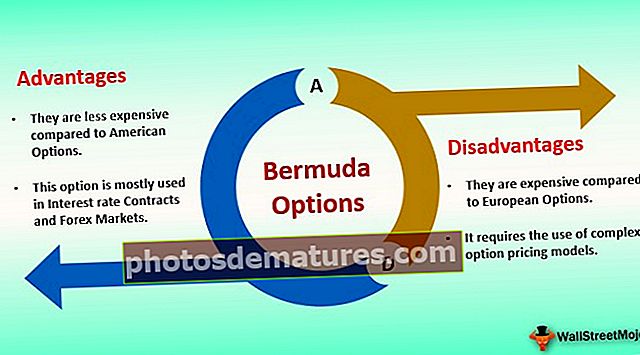

Mercat borsari

Exchange-Traded Market és un mercat centralitzat que funciona amb procediments preestablerts i estandarditzats. En aquest mercat, el comprador i el venedor no es coneixen. Les transaccions s’efectuen amb l’ajut d’intermediaris, que han de garantir la liquidació de les transaccions entre compradors i venedors. Hi ha productes estàndard que es comercialitzen en aquest mercat, no poden necessitar productes específics o personalitzats.

Mercat sense recepta

Aquest mercat està descentralitzat i permet als clients comerciar amb productes personalitzats en funció del requisit.

En aquests casos, compradors i venedors interactuen entre ells. En general, les transaccions de venda sense recepta impliquen transaccions de cobertura d’exposició a divises, exposició a productes bàsics, etc. dates de liquidació dels contractes negociats en borsa.

Al llarg d’un període de temps, els mercats financers han guanyat importància en el compliment dels requisits de capital per a les empreses i també proporcionen vies d’inversió als inversors del país. Els mercats financers ofereixen preus transparents, elevada liquiditat i protecció dels inversors contra fraus i males pràctiques.