Risc de contrapart (definició, exemples) | Com reduir?

Què és el risc de contrapart?

El risc de contrapart es refereix al risc de pèrdues esperades potencials que es produirien per a una contrapart per incompliment o abans del venciment del contracte de derivats per una altra contrapart del contracte de derivats. És freqüent en tot tipus de transaccions quan es realitzen mitjançant una contrapart centralitzada o si les operacions es realitzen al mercat de venda lliure (OTC); no obstant això, la quantitat de risc és comparativament molt alta en el cas dels contractes de derivats OTC.

Exemples de risc de contrapart

Exemple 1

ABC Bank va invertir en obligacions no convertibles de finançament per raigs que tenen un venciment de 10 anys i paguen un cupó semestral del 5% anual. Si Ray Finance Finance no efectua el pagament del cupó i de l'import del principal, el risc derivat del compte per a ABC Bank és el risc de contrapart.

Exemple 2

El banc Alpha va signar un acord de permuta de tipus d’interès (IRS) amb el banc beta per pagar un interès fix del 5% sobre un import nocional de 25 milions de dòlars a pagar semestralment i rebre un tipus variable basat en el LIBOR a 6 mesos.

Per tenir en compte el risc derivat d’aquest contracte de l’IRS, el banc Alpha ha de calcular la seva exposició per defecte mitjançant un mètode conegut com a mètode d’exposició actual que es basa en el venciment del contracte de derivats, el tipus de contracte (contracte d’interès o de divisa) i la qualificació creditícia de la contrapart, és a dir, el banc Beta i, en conseqüència, ha de conservar una certa quantitat de capital com a provisió per a l'incompliment derivat d'aquest risc de contrapart.

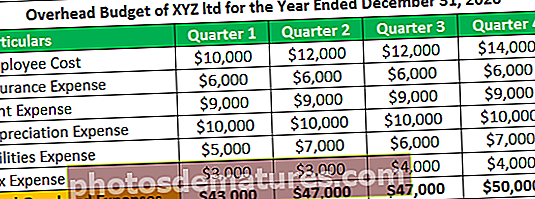

Realitzem càlculs basats en algunes dades hipotètiques.

Per tant, 0,38 milions de dòlars és la quantitat de provisió que farà el banc alfa per tenir en compte el risc de contrapart derivat de la celebració d'un acord de permuta de tipus d'interès amb el banc beta.

Com reduir-lo?

- Una de les maneres més efectives de reduir el risc de contrapart és negociar només amb contrapartides d'alta qualitat amb altes qualificacions creditícies com AAA, etc. Això garantirà un millor CRM i reduirà les possibilitats de pèrdues futures.

- La compensació és una altra eina útil per reduir aquest risc. Normalment, hi ha múltiples operacions financeres realitzades entre elles, com ara entre dues contraparts, pot haver-hi múltiples, algunes tindran un valor positiu (guany MTM) i algunes tindran un valor negatiu (pèrdua MTM). En compensar aquestes posicions, es pot reduir dràsticament la pèrdua i es pot reduir substancialment el risc de contrapartida.

- La garantia és una altra eina útil per reduir aquest risc i consisteix a col·locar garanties d’alta qualitat, com efectiu o títols líquids, que finalment resultin en una reducció de l’exposició neta.

- La diversificació és una altra eina útil per reduir, si no necessàriament, per eliminar completament el risc. En negociar amb diverses contraparts, no hi haurà una sola contrapart amb una gran exposició que ajudi a la reducció d’una sola contrapart.

- Aquest risc passa de transaccions bilaterals a transaccions centralitzades en què tots els transaccions es realitzen amb una contrapart centralitzada (com ara borses i centres de compensació) que eliminen el risc específic però donen lloc a un risc sistemàtic.

Importància

Això és molt important i supera el risc de crèdit i és freqüent en la majoria de les transaccions realitzades.

# 1 - Transaccions de reposició

Es tracta bàsicament d’acords comercials a curt termini entre institucions financeres que solen estar garantits per títols de garantia líquida sobre els quals s’aplica un tall de cabell per mitigar el risc de contrapart.

# 2 - Derivat OTC

Com s'ha esmentat anteriorment, es tracta d'operacions bilaterals entre dues contraparts i, en la seva majoria, adopten la forma de permutes de tipus d'interès (IRS).

# 3 - Forex Forwards

Aquests contractes solen ser per períodes de temps més llargs i impliquen un intercanvi d’imports nocionals i, per tant, comporten un elevat risc de contrapart.

Comparació entre el risc de contrapart i el risc de crèdit

| Particularitats | Risc de contrapart | Risc de crèdit | ||

| Significat | Això també s'origina per la incapacitat o el fracàs de realitzar un pagament, però, l'import de l'exposició no està predeterminat. | El risc de crèdit és la possibilitat de pèrdua per incompliment a causa de la incapacitat o la manca de voluntat d’un prestatari per fer front al seu passiu. En aquest cas, la quantitat de pèrdues està predeterminada. | ||

| Abast | És el més rellevant en els mercats de derivats i, sobretot, en les operacions OTC. | El risc de crèdit té rellevància en els préstecs i avenços donats per bancs i institucions financeres. | ||

| Subconjunt | Es tracta d’un subconjunt del risc de crèdit. | També inclou el risc de contrapart. | ||

| Exposició | L’exposició al risc a compte varia en funció de la posició MTM a la data d’incompliment. | L’exposició al risc de crèdit està predeterminada principalment i no varia. |

Conclusió

Aquest és un risc important que cal controlar bé i implica un càlcul complex a causa de la seva complexitat inherent i de múltiples factors que l’afecten. És observable en instruments derivats que en si estan en constant evolució, afegint més a la seva complexitat. Les institucions financeres, inclosos els bancs, tenen una posició enorme en l'exposició a derivats, que atreu el risc de contrapartida i ha de gestionar-lo eficaçment, ja que esdeveniments passats han demostrat que aquest risc té un impacte catastròfic en els mercats financers mundials.