Pèrdua donada per defecte - LGD | Exemples, Fórmula, Càlcul

Definició de pèrdua per defecte (LGD)

LGD o Pèrdua en cas d’incompliment és un paràmetre molt comú que s’utilitza per calcular el capital econòmic, el capital regulatori o la pèrdua esperada i és l’import net que perd una entitat financera quan un prestatari no paga els EMI dels préstecs i, finalment, es converteix en un impagat.

En els darrers temps, els casos d’impagaments han crescut exponencialment. Els feixugos mercats del petroli i dels productes bàsics dels darrers dos anys han provocat la caiguda de diverses empreses de diversos sectors. Per tant, l’anàlisi de pèrdues per defecte (o “LGD”) s’ha convertit en un imperatiu per analitzar qualsevol crèdit. En termes senzills, la definició per defecte de la pèrdua és la quantitat de pèrdues que ha patit un prestador quan un prestatari impedeix el valor per defecte, expressada en percentatge.

Exemple simple LGD bàsic

Prenguem un exemple senzill de banc, per exemple, HDFC, que presta 1 milió de dòlars al Sr. Sharma per comprar un apartament per valor de 1,2 milions de dòlars. L'apartament està hipotecat o es proporciona com a garantia al banc. Per descomptat, abans del desemborsament i aprovació reals del préstec, HDFC realitza la diligència deguda sobre el perfil de crèdit del senyor Sharma, que inclouria el següent:

- Consultar el seu historial creditici passat i si ha amortitzat les seves obligacions anteriors de manera puntual, assegurant-se que el seu salari cobreixi suficientment els interessos i els pagaments de principal del préstec i es determini el valor raonable de mercat de la propietat, que diguem que es va valorar en 1,2 milions de dòlars per experts en valoració externa contractats pel banc.

- Suposem que només sis mesos després del préstec, el Sr. Sharma és acomiadat pel seu empresari. Atès que la pèrdua del seu lloc de treball va provocar la fi de la seva renda d’ingressos, el Sr. Sharma incompleix els seus EMI. En absència d’un nou lloc de treball i de fons inadequats, el senyor Sharma decideix desfer-se del préstec i renunciar a la propietat de la seva casa. Ara que el Sr. Sharma ha incomplert, HDFC hauria de subhastar l'apartament i utilitzar els ingressos per recuperar l'import del préstec.

- Mentrestant, suposem que els preus de les propietats en aquesta zona han disminuït significativament a mesura que s’anuncien algunes construccions noves en altres zones.

- En conseqüència, HDFC pot recuperar només 900.000 dòlars de la venda del pis. En aquest cas, el banc seria capaç de recuperar el 90% de l'import del seu préstec "també anomenat tipus de recuperació (o RR)". La pèrdua donada La fórmula per defecte seria simplement 1-RR, és a dir, el 10%.

Exemple pràctic de la indústria LGD: Kingfisher Airline

L’escenari extrem que ens ve al cap quan pensem en el valor per defecte és la tristament famosa història de Kingfisher Airlines.

- Els 17 bancs que tenen un préstec total pendent de INR9.000 Cr (SBI és el principal prestador, que concedeix un préstec del 25% del total pendent), que inclou principal de INR7.000 Cr i la resta d’interessos penals amb Kingfisher Airlines s’han enfrontat a temps difícil.

- Recordem com l’empresa va ser considerada com a morosa voluntària per diversos bancs el 2015.

- Segons les directrius de l’RBI, un impagat voluntari és aquell que ha incomplert determinades obligacions d’amortització (fins i tot quan té la capacitat de devolució) o ha utilitzat els diners del prestador per a finalitats diferents a les que es va utilitzar el finançament.

- Alguna vegada heu pensat quin podria ser el nombre de pèrdues que podrien patir els bancs pels seus préstecs a Kingfisher?

- L’agost de 2016 es van posar a la subhasta els actius de les companyies aèries per valor de INR700 Cr, inclosos actius com l’antiga seu de la casa Kingfisher, els cotxes, l’avió personal de Mr. com a diverses marques i marques comercials.

- Suposant que Kingfisher Airlines, que va deixar d’operar després del 2012, només disposés d’aquests actius, els bancs podrien recuperar només INR700 Cr, és a dir, només un 8% sobre el seu préstec pendent de INR9000 Cr.

- En termes no normals, la LGD mitjana dels bancs amb préstecs Kingfisher es pot considerar com un 92% en aquest escenari. En una nota independent, el senyor Mallya posseeix personalment actius per valor de 7.000 INR, que inclouen diverses inversions, terres i propietats.

- Si el senyor Mallya arriba voluntàriament a rescatar els seus prestadors, en realitat podria amortitzar la major part del deute pendent, en aquest cas el LGD mitjà d’aquests bancs podria ser inferior.

Col·lateral i LGD

- Es podria preguntar-se per què els 17 bancs prestarien realment una quantitat tan enorme a Kingfisher Airlines?

- Sabeu que durant els "bons temps" reals de Kingfisher Airlines, Grant Thornton (una empresa líder en consultoria i assessorament amb seu als Estats Units) va valorar la marca per valor de 4.000 INR en 2011? Els bancs valoren ara la marca en 160 INR Cr.

- Amb les altes valoracions de l’entitat de la companyia aèria Kingfisher en el passat, aquesta quantitat de préstecs semblava bastant raonable per a l’aleshores equip de crèdit dels bancs.

- Una lliçó important que tots els bancs de l'Índia han d'haver obtingut d'aquest incident és tenir en compte la qualitat dels préstecs subjacents proporcionats per la companyia.

- És important que un banc s’asseguri que la seguretat que s’ofereix com a garantia té una naturalesa més tangible, és a dir, conté més actius fixos, com ara terres i maquinària (que per cert també es podrien depreciar de valor). Per als préstecs de capital de circulació, les garanties ofertes podrien ser els inventaris i els comptes a cobrar.

- Els bancs haurien de ser prudents si les garanties subjacents dels préstecs són intangibles, és a dir, marques o marques comercials (els valors de les quals tenen un elevat risc de reputació) o accions de determinades inversions (el valor patrimonial de les quals és mercè dels mercats financers i de les condicions macroeconòmiques) .

Subordinació i càlcul de la LGD

Durant l’escenari de liquidació real, un aspecte important que també hem de tenir en compte és el deute de subordinació. Els bancs SBI i UCO podrien haver prestat a les companyies aèries Kingfisher en diversos trams. Els préstecs garantits (o préstecs garantits amb garantia) es pagarien amb prioritat sobre els préstecs sense garantia.

Comprenem què signifiquen aquests trams i prioritats amb un exemple més senzill. Una empresa britànica XYZ té els passius següents en el seu balanç:

| Responsabilitat (milions de GBP) | Import | Valor de la garantia en el moment de l’impagament |

| Reclamacions administratives | 70 | |

| Obligacions de pensió infrafinançades | 80 | |

| Sènior préstec garantit - 1r embargament | 100 | 120 |

| Sènior préstec garantit - 2n embargament | 50 | |

| Préstec sense garantia sènior | 60 | Cap |

| Préstec subordinat | 50 | Cap |

| Total | 410 |

Suposem un escenari on el l’empresa XYZ es queda amb actius per valor de 300 milions de GBP i ha presentat la fallida. Per descomptat, els actius no cobreixen completament els passius, que sumen 410 milions de GBP. Els creditors haurien de resoldre les reclamacions judicialment. En aquest cas, els passius serien amortitzats segons una ordre de prioritat. Vegem com funciona la cascada de recuperació per als creditors de XYZ:

- 1) L'administració reclama: La reclamació de prioritat en cas de fallida sol ser de despeses d'administració, impostos impagats o proveïdors. Suposem que 60 milions de lliures esterlines són objecte de reclamacions de prioritat, mentre que els 10 milions restants tenen menys prioritat i es podrien amortitzar uns quants passos més tard a la cascada de pagament. La reclamació sobre els 10 milions de GBP restants seria pari passu amb els préstecs sense garantia. Observem que "pari passu" és el terme que indica una prioritat igual de dues obligacions.

- 2) Obligacions de pensió infrafinançades: Una de les reclamacions prioritàries per a una empresa en fallida és també vers les seves obligacions de pensions. Normalment, una empresa ha de fer coincidir els seus pagaments de pensions futurs als seus empleats jubilats amb actius equivalents (principalment inversions a llarg termini). La part infrafinançada representa l'import que no està cobert pels actius i, normalment, es fa càrrec de la manca durant la situació de fallida.

- 3) Préstec garantit del primer embargament: Els préstecs garantits per a sèniors solen superar els préstecs sense garantia. Dins dels préstecs garantits per a sèniors, els préstecs de primer embargament tenen un ordre de prioritat més alt que els préstecs de segon embargament. En aquest exemple, els préstecs garantits per sènior (tant el primer embargament com el segon embargament) per un import de 150 milions de GBP tenien reclamacions sobre determinats actius (podrien ser terres o maquinària), que ara valen 120 milions de GBP. El préstec garantit del primer embargament tindria una prioritat més elevada de reclamacions sobre aquests actius i es podrà recuperar completament.

- 4) Préstec garantit de 2n d’embargament: La segona reclamació sobre els actius garantits de 120 milions de GBP seria del segon creditor de gravamen. Tanmateix, ara que només hi ha 20 milions de lliures esterlines disponibles, el segon creditor de gravamen seria capaç de cobrir inicialment 20 milions de lliures esterlines (el 40% del préstec de 50 milions de lliures esterlines), mentre que el préstec restant de 30 milions de lliures estaria classificat a la paritària dels préstecs sense garantia.

- 5) Préstecs sense garantia: Els actius que queden disponibles per a la seva alienació valen ara 40 milions de GBP (és a dir, 300-60-80-120), que es distribuirien entre els creditors no garantits pari passu: 10 milions de GBP de deutes comercials, 30 milions de GBP del segon préstec de gravamen i 60 GBP milions dels préstecs sense garantia. Suposem que el tribunal va adoptar la decisió de distribuir l’import de 40 milions de GBP de forma proporcional als tres tipus de creditors. Això vol dir que la distribució tindria una proporció de 10:30:60, que seria de 4 milions de GBP, 12 milions de GBP i 24 milions de GBP per als tres creditors, respectivament.

- 6) Préstecs subordinats: Malauradament, com que tots els actius ja estaven esgotats per amortitzar la resta de passius, els préstecs subordinats i els accionistes no rebran cap producte de la liquidació. Per descomptat, amb l’elevat risc que comporten, aquests préstecs tenen un preu molt més alt que els préstecs sèniors. Tot i això, també observem que, com que resulten bastant cars per a XYZ, en un escenari normal intentaria amortitzar aquests préstecs primer.

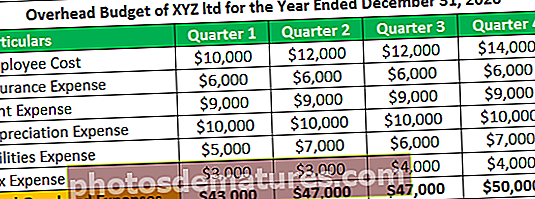

Resumint la discussió anterior, la taula següent mostra l'import de la recuperació i la LGD per a cadascun dels creditors. Notem que el LGD és diferent per als diferents creditors i que pot variar segons les condicions de crèdit i les reclamacions de prioritat sobre actius concrets.

| Responsabilitat | Import | Import recuperable | Taxa de recuperació (RR) | LGD |

| Deutes comercials | 70 | 64 | 91% | 9% |

| Obligacions de pensió infrafinançades | 80 | 80 | 100% | 0% |

| Préstec garantit sènior - 1r embargament | 100 | 100 | 100% | 0% |

| Sènior préstec garantit - 2n embargament | 50 | 32 | 64% | 36% |

| Préstec sense garantia sènior | 60 | 24 | 40% | 60% |

| Subordinat | 50 | 0 | 0% | 100% |

| Total | 410 | 300 |

Estimació LGD:

- En els exemples anteriors, hem calculat les LGD en escenaris predeterminats, per als quals ja coneixíem els valors dels casos estressats. No obstant això, per a un creditor d'una empresa que funciona bé, podria ser difícil per a l'equip de crèdit presentar LGD de cada tipus de passiu en un escenari d'incompliment.

- En aquests casos, els resultats empírics històrics (basats en els valors predeterminats del passat) podrien ajudar a estimar la LGD per a un mecanisme de préstec.

- També és imprescindible que els creditors apliquin escenaris angoixants als seus prestataris mentre determinen la LGD, que podria implicar aplicar talls de cabell als seus actius com ara inventaris, comptes a cobrar i maquinària.

- L’equip de crèdit ha de mirar la materialitat del deute sènior per sobre de l’ordre de prioritat del préstec que prestarien.

Vegem com analitzar la materialitat del deute sènior.

- Suposem que JPMorgan vol prestar un préstec sense garantia a una empresa ABC. ABC té un deute total per valor de 200 milions de dòlars en el seu balanç i també té una facilitat de crèdit giratòria garantida per sènior per valor de 100 milions de dòlars, que continua sent extreta.

- Dels deutes pendents de 200 milions de dòlars, s’asseguren 150 milions de dòlars i els actius totals d’ABC valen 300 milions de dòlars.

- JPMorgan ha de ser conscient del fet que el deute garantit sènior representat representa un 50% significatiu del total d’actius i, si l’empresa es dedica completament a la facilitat de crèdit rotativa, el deute garantit sènior podria arribar als 250 milions de dòlars (aproximadament el 83% del els actius totals).

- En un escenari per defecte, els actius es podrien valorar encara més baixos i poden ser insuficients per cobrir fins i tot el deute garantit.

- Això vol dir que, per a JPMorgan, prestar un préstec sense garantia a ABC pot ser molt arriscat i, per tant, pot fer un preu del préstec a un tipus d’interès molt alt o fins i tot pot rebutjar la sol·licitud de préstec d’ABC.

- Alternativament, JPMorgan podria continuar amb l’operació i pot cobrir el risc mitjançant CDS (Credit Default Swap).

- Un CDS és una forma d’assegurança que el banc compra normalment pels seus crèdits estressats pels quals paga una prima. A canvi, el comprador de CDS rep la protecció del venedor de CDS, on aquest retribueix tot el préstec en cas que el prestatari impagui.

Subministrament de préstecs i pèrdues per defecte

- Segons les normes de Basilea, els bancs han de fer provisions adequades per als seus préstecs en funció de la pèrdua esperada dels seus préstecs (calculada com a LGD X Probabilitat d’incompliment X Exposició en incompliment).

- La probabilitat d’incompliment dependrà de la qualificació creditícia de l’empresa.

- Una empresa de qualitat inversora (classificada com a BBB o superior) té una probabilitat d’incompliment inferior (estimada de nou a partir dels resultats empírics històrics). Consulteu el procés de qualificació creditícia

- Així doncs, per a un LGD del 40%, la probabilitat d’incompliment del 5% i l’exposició per defecte de 80 milions de dòlars, la pèrdua esperada per a un banc seria d’1,6 milions de dòlars.

- Això significa que és possible que el banc hagi de fer una provisió d'1,6 milions de dòlars o més per a aquest préstec. Es tracta d’assegurar un amortiment adequat per a l’impacte de l’ANP en el balanç del banc.

Conclusió

En conclusió, és imprescindible que els equips de crèdit de diversos bancs detectin amb antelació els possibles impagaments, com ara Kingfisher Airlines, i es salvin d’un èxit significatiu en el seu balanç. L'enfocament conservador i els casos d'estrès ben pensats podrien ajudar enormement als bancs a reduir els nivells de NPA en el futur.