Obligacions (significat, tipus) | Principals exemples, avantatges i desavantatges

Significat de l’obligació

Una obligació es defineix més sovint com un instrument de deute no garantit (sense garantia) que té un venciment que va des del mitjà fins al llarg termini. S’utilitza habitualment per entitats corporatives i governamentals per demanar prestat diners a tipus d’interès fixos o variables, que després contribueixen a l’estructura de capital de l’entitat. No obstant això, és diferent del capital social.

La forma en què funciona una obligació és més o menys similar als bons. El terme s’utilitza indistintament amb bons o bitllets en alguns països, però hi ha algunes diferències que veurem a continuació.

En què es diferencia d'un vincle típic?

A la majoria de països, normalment es fa referència a una obligació no garantida com a obligació. No obstant això, per a alguns, els dos termes són intercanviables i, a Gran Bretanya, les obligacions estan garantides pels actius de l'entitat.

- Els bons solen estar avalats per actius físics o garanties, mentre que els bons no garantits (obligacions) només estan avalats per la solvència de l’emissor.

- Els bons no garantits s’emeten normalment per satisfer algunes necessitats específiques, com ara un proper projecte o ampliació.

- El bo no garantit es pot caracteritzar per tipus d'interès fixos o variables, mentre que els bons són majoritàriament instruments a tipus fix.

- La devolució del principal es pot fer en una quantitat global o en quotes a l’any fins al venciment.

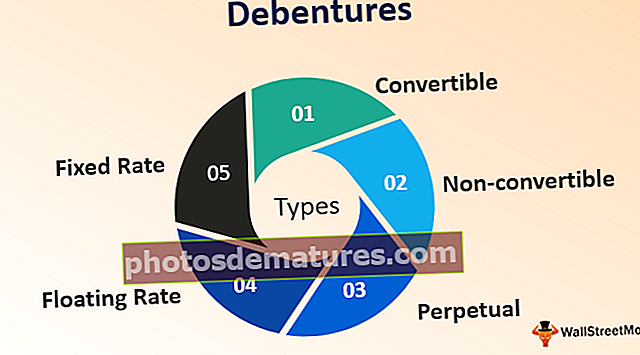

Tipus d’obligacions

A continuació es detallen els diversos tipus d’obligacions.

- Convertible- Alguns inversors tenen l’opció de rebre valor de venciment o convertir les seves obligacions en renda variable, una característica que alleuja la por d’invertir en un instrument no garantit fins a cert punt.

- No convertible- Els inversors només reben el valor de venciment juntament amb els interessos meritats sense cap oportunitat de conversió de renda variable.

- Perpetua - Es diu que els bons sense garantia sense data de venciment són perpetus. Es consideren similars al patrimoni net i no com a instrument de deute.

- Tarifa variable els pagaments d’interessos fluctuen a mesura que varien els tipus.

- Tarifa fixa Els pagaments d’interessos continuen sent els mateixos durant tota la vida del bo no garantit.

Fórmula de valoració d’obligacions amb exemples

Segons la forma en què es amortitzi el principal, es poden valorar els bons no garantits mitjançant els mètodes següents:

Podeu descarregar aquestes obligacions aquí - Obligacions# 1 - Valor de venciment sencer pagat a la data de venciment

Aquest procés de valoració és exactament similar als bons.

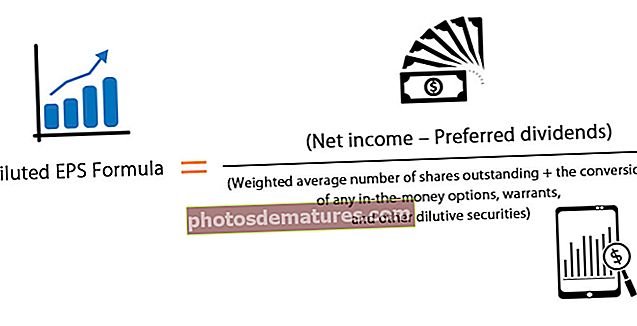

Valor de l’obligació = Valor actual dels pagaments d’interessos futurs + Valor actual del valor de venciment

On,

- r = Taxa de descompte també anomenada Rendiment fins al venciment (YTM)

- n = Nombre de períodes fins al venciment

- M = valor de venciment

Exemple

Un inversor vol invertir en una obligació del 6%, 1.000 $ canviable després de 5 anys al par. La taxa de rendiment requerida per l’inversor és del 8%. Calculeu el valor de l’obligació.

- Valor de l 'obligació = [60/(1.08) + 60/(1.08)^2 + 60/(1.08)^3 + 60/(1.08)^4 + 60/(1.08)^5] + 1000/(1.08)^5

- =$920.15

Aquest valor també es pot calcular a MS Excel mitjançant la funció PV a Excel.

# 2: el principal es paga a terminis

L’import principal es paga a terminis juntament amb els interessos. Els interessos disminueixen en cada període, ja que es calcula el mateix sobre l'import del principal pendent.

Valor de l’obligació= (Jo1+ P1) / (1 + r) ^ 1 + (I2+ P2) / (1 + r) ^ 2 + ………. (I3+ P3) / (1 + r) ^ n

Valor de l’obligació = ∑ t = 1 fins a n (Jot+ Pt ) / (1 + r) tOn,

- Jot= Pagament d'interessos per a un període concret

- Pàgt= Pagament principal pel mateix període

- r = Taxa de rendiment obligatòria

Exemple

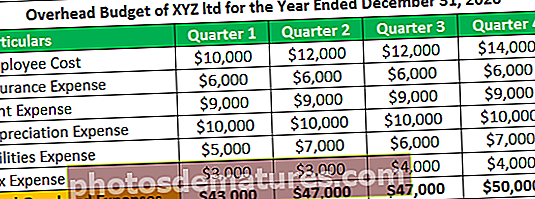

Una entitat emet una obligació de 5 anys, 1.000 dòlars per remetre en quotes iguals al tipus d'interès del 8%. La taxa mínima de rendibilitat requerida és del 10%. Calculeu el valor actual de l’obligació.

A continuació es mostra una taula que mostra els fluxos d’efectiu descomptats en cada període:

# 3 - Obligació perpetua

Se sap que les obligacions perpetues tenen un venciment infinit. Es valoren descomptant els fluxos infinits de fluxos d’efectiu d’interessos. El valor de capital o venciment no es descompta, ja que mai no vencen.

Valor de l’obligació= Jo1/ (1 + r) ^ 1 + I2/ (1 + r) ^ 2 + ... ..I∞ / (1 + r) ^ ∞

Valor de l’obligació = I / rOn,

- I = Interès

- r = Taxa de retorn obligatòria

Exemple:

Una obligació perpètua amb un valor nominal de 1.000 dòlars rep un interès de 50 dòlars anuals. Calculeu el valor de l’obligació de la taxa de retorn obligatòria del 10%.

Càlcul:

- Valor de l’obligació = 50/5% = 50 / 0,10

- = $500

Avantatges i desavantatges de l’obligació

A continuació es mostren els avantatges i desavantatges de les obligacions.

Avantatges

- Els inversors aversos al risc que vulguin obtenir ingressos poden confiar en qualsevol lloc per obtenir un bo sense garantia.

- El finançament a través d’obligacions és rendible per a les empreses, ja que el pagament d’interessos està exempt d’impostos.

- Excel·lent font de fons per a propòsits d’expansió i relacionats amb el projecte sense augmentar el capital social.

- Els titulars de bons no garantits es paguen abans que els accionistes, de manera que els inversors se senten més segurs, ja que les obligacions no estan garantides de cap manera.

- La participació en beneficis dels accionistes no es redueix, ja que els titulars de bons no garantits no tenen dret a cap benefici.

- Durant els períodes inflacionaris, les obligacions de renda fixa són una forma viable per a les entitats.

Desavantatges

- Són de caràcter obligatori per a l'emissor. S’han de pagar abans de compartir cap benefici amb els accionistes.

- Es converteixen en una càrrega durant una desacceleració, a la vora de fer insolvent l'emissor.

- Els titulars no tenen dret a cap benefici de l’empresa.

Limitacions

Els bons no garantits tenen algunes limitacions que, en la seva majoria, expliquen com a desavantatges.

Per a l'emissor:

- Hi ha l’obligació de pagar interessos.

- La dependència excessiva de bons no garantits eleva la ràtio d’apalancament que no és bona per a la salut financera de l’empresa.

Per a l’inversor:

- Els titulars no tenen cap dret de vot en matèria d’empresa.

- És possible que les obligacions tinguin una opció de compra incrustada, que no resulta atractiva per als inversors moltes vegades.

Conclusió

Les obligacions no tenen garantia de garantia, però es consideren exemptes de risc, ja que els pagaments són una obligació per a l'emissor i s'han de fer abans de pagar cap accionista. Tampoc és infreqüent liquidar els actius per fer el pagament en cas que l’entitat fallisca.

Per tant, els bons no garantits no són tan insegurs com semblen, tot i que les decisions d’inversió sempre s’han de basar en la solvència creditícia i el rendiment passat de l’emissor.