Valoració múltiple de transaccions (M&A) | Adquisició de múltiples

Què és el múltiple de transaccions (M&A)?

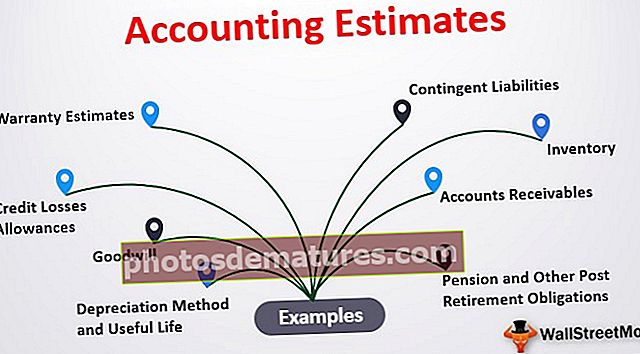

Múltiples de transaccions o Adquisició múltiple és un mètode on analitzem les transaccions passades de fusió i adquisició (M&A) i valorem una empresa comparable utilitzant precedents.

Es basa en la premissa que el valor de l’empresa es pot estimar analitzant el preu que paguen les incomparables adquisicions de l’empresa adquirent. Aquest mètode de valoració sol ser utilitzat per analistes financers en segments de desenvolupament corporatiu, empreses de capital privat i banca d'inversió.

A més, consulteu Anàlisi d’empreses comparables.

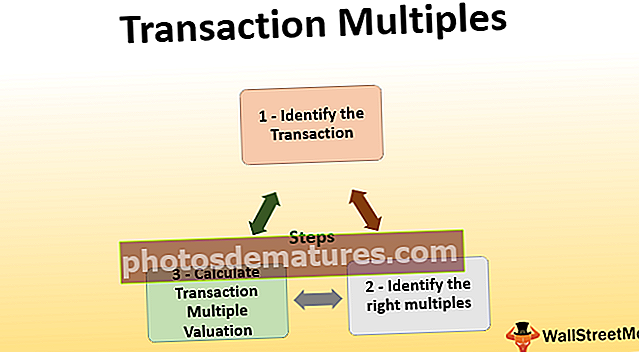

Càlcul múltiple de transaccions

La pregunta òbvia és com calculen els múltiples els analistes financers. Això té dues respostes. Un és curt i un altre és llarg.

En resum, tot depèn de com identifiquin empreses similars i de les seves ofertes recents de fusions i adquisicions. I en funció d’això, valoren l’empresa objectiu.

La llarga resposta és una mica més detallada. Elaborem-ho pas a pas.

Pas 1: identifiqueu la transacció

Podem identificar la transacció mitjançant les fonts següents:

- Llocs web de l'empresa - Consulteu els apartats de premsa i activitats recents de l'empresa comparable. Consulteu les altres seccions d’estratègia general per veure les transaccions que més discuteix l’empresa.

- Llocs web de la indústria: També podeu consultar llocs web de la indústria com thedeal.com, que conté gairebé totes les ofertes de diversos sectors.

- Bloomberg CACS - Si teniu accés al terminal de Bloomberg, també podeu consultar la secció CACS de companyies comparables.

Pas 2: identifiqueu els múltiples adequats.

Per tenir més claredat sobre el mateix, mireu els següents factors:

- Hora de la transacció: El filtre més important que heu d’utilitzar mentre mireu les transaccions de fusió i adquisició és el moment de cada transacció. Les transaccions haurien de ser molt recents.

- Els ingressos de les empreses implicades en les transaccions: Cal consultar l’informe anual de les empreses per conèixer els darrers ingressos. La idea és triar empreses que tinguin ingressos / beneficis similars.

- Tipus de negoci: Aquest és un dels factors clau a tenir en compte. Cal mirar empreses de tipus similar. Vol dir que heu de mirar els productes, serveis, orientar els clients de les empreses i seleccionar-les com a comparables.

- Finalment, la ubicació: L'últim factor que heu de tenir en compte és la ubicació de les empreses comparables. Una ubicació similar justificaria perquè també podríeu examinar els factors regionals, a més de veure quins són els desafiaments als quals s’enfronten aquelles empreses de la mateixa ubicació.

Pas 3: calculeu la valoració múltiple de la transacció

Hi ha tres múltiples que cal tenir en compte per cercar similituds en transaccions anteriors. És possible que aquests múltiples no donin una imatge molt precisa de l’empresa, però seran prou concloents per prendre una decisió.

- EV / EBITDA: Aquest és un dels múltiples mètodes d’adquisició més comuns que utilitzen els analistes financers. La raó per la qual l’inversor / professional de les finances utilitza aquest múltiple és que EV (Enterprise Value) i EBITDA (Resultats abans d’interessos, impostos, depreciació i amortització) tenen en compte el deute. L'interval correcte d'EV / EBITDA és de 6X a 15X.

- VE / Vendes: Aquest és també un altre múltiple comú que fan servir els analistes / inversors financers. Aquest múltiple és significatiu per a determinats casos en què l’EV / EBITDA no funciona. Una start-up té un EV / EBITDA negatiu. I és per això que les petites empreses que acaben de començar, els analistes fan servir EV / Vendes múltiples. L'interval habitual d'EV / Vendes és d'1X a 3X.

- EV / EBIT: Aquest és un altre múltiple d’adquisició que fan servir inversors i analistes financers. És essencial perquè té en compte el desgast de l’empresa. Per a les empreses de tecnologia i consultoria (les empreses que no requereixen tanta intensitat de capital), l’EBIT i l’EBITDA no tenen molta diferència. L’EBIT és inferior a l’EBITDA, ja que l’amortització i l’amortització s’ajusten a l’EBIT. Com a resultat, EV / EBIT sol ser superior a EV / EBITDA. L'interval habitual d'EV / EBIT és de 10 a 20 vegades.

Exemple

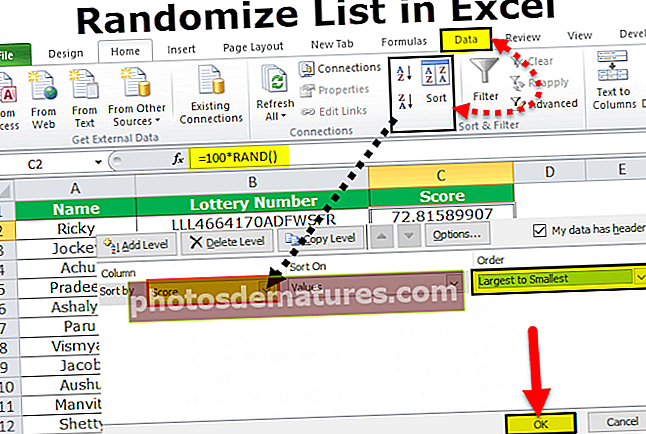

A continuació, es detallen les adquisicions de les adquisicions comparables.

| Data | Objectiu | Valor de la transacció (en milions de dòlars) | Compradors | EV / EBITDA | VE / Vendes | EV / EBIT |

| 05/11/2017 | Crush Inc. | 2034 | Hands down Ltd. | 7,5X | 1,5X | 12X |

| 08/09/2017 | Brush Co. | 1098 | Doctor Who Inc. | 10X | 2,5X | 15X |

| 03/06/2017 | Rush Inc. | 569 | Good Inc. | 8,5X | 1.9X | 17X |

| 10/04/2017 | Hush Ltd. | 908 | Beats & Pieces Ltd. | 15X | 1.1X | 11X |

| Mitjana | 10.25X | 1,75X | 13,75X | |||

| Mitjana | 9.25X | 1.7X | 13,5X |

Heu de seleccionar les transaccions adequades i filtrar la resta. Com ho faríeu? Veuríeu els perfils de l’empresa i comprendríeu de prop les transaccions i només triaran les que s’adaptin a la factura.

A continuació, faríeu servir els múltiples adequats (en aquest cas, n’hem utilitzat tres) i aplicaríeu els múltiples d’adquisició a l’empresa objectiu que intenteu valorar.

A continuació, valorareu l’empresa utilitzant els múltiples d’adquisició adequats.

- En primer lloc, us fixaríeu en l’abast dels múltiples d’adquisició, ja siguin alts o baixos.

- I en funció d’això, es faria la valoració. I tindríem un rang baix i una valoració d’alt rang.

- Cal fer-ho per a totes les transaccions comparables. I, finalment, crearem un gràfic per esbrinar el fil conductor.

- Si el múltiple d'adquisició adequat per a la vostra empresa és EV / EBITDA, s'aplicarà la mitjana de 10,25x a l'empresa objectiu.

Avantatges

- Tothom pot accedir a la informació disponible; perquè és públic.

- Com que la valoració es fa en funció de l'abast, és molt més realista.

- Com que observeu diferents jugadors, podeu entendre l’estratègia d’aquests.

- També us ajuda a entendre millor el mercat.

Desavantatges

- Es produirien biaixos individuals en valorar l’empresa objectiu; ningú no ho pot evitar.

- Fins i tot si es tenen en compte diversos factors, encara hi ha molts més factors que no es tenen en compte.

- Fins i tot si es comparen les ofertes, cap acord pot ser el mateix. Hi hauria un o més factors que serien diferents.