Risc negatiu (significat, exemple) | Què és el risc de desavantatge?

Significat de risc negatiu

El risc a la baixa és una mesura estadística que calcula la pèrdua de valor del títol a causa de canvis en les condicions del mercat i també es coneix com la incertesa que el rendiment realitzat sigui molt inferior als resultats previstos. En poques paraules, ajuda a quantificar les pitjors pèrdues que pot provocar una inversió si el mercat canvia de direcció.

Components del risc de desavantatge

A continuació es mostren els components importants d’una mètrica de risc a la baixa

- Time Horizon - El paràmetre més important per analitzar qualsevol mètrica de risc és l’horitzó temporal. Aquest factor esdevé encara més important per al risc a la baixa. L’horitzó temporal ajuda a limitar l’anàlisi durant una determinada durada de temps, cosa que fa que el càlcul sigui més precís i que els models siguin més robustos. Hauria de ser important incloure un espai de mostra adequat per assegurar-se que l’horitzó temporal que heu seleccionat sigui imparcial i estigui lliure de desviacions cícliques.

- Interval de confiança - El risc de desavantatge és un estudi basat en mesures estadístiques. Per tant, esdevé important seleccionar una fórmula de confiança adequada i definida, ja que es basaran en tots els càlculs posteriors. Aquest paràmetre s’ha de definir en funció del nivell de confort de l’inversor o de la institució que realitza l’anàlisi. No hi ha cap número definit que sigui correcte o incorrecte, sinó un punt de referència en funció del qual decidiu la vostra capacitat d’assumir riscos.

Fórmula de risc negatiu

Hi ha moltes maneres de calcular el risc de desavantatge. Podeu utilitzar la desviació estàndard, el dèficit esperat o el valor de risc, que té diversos mètodes com ara la simulació històrica, la covariància de la variància, etc. L’objectiu és calcular quin és el màxim que podeu perdre en funció de l’espai mostral (dades subjacents) horitzó temporal particular i interval de confiança.

Per al mètode de variància-covariància, el risc a la baixa (VAR) es calcula com:

VAR = - Z (valor z- basat en la confiançainterval) X Std. desviacióExemple de risc a la baixa

Vegeu l'exemple senzill per entendre'l d'una manera millor.

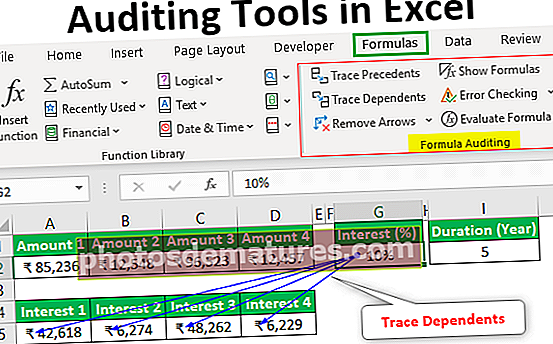

Podeu descarregar aquesta plantilla Excel de riscos baixos aquí: plantilla Excel de riscos baixos

Penseu en l'exemple d'una empresa ABC les accions del qual cotitzen a 1.000 dòlars. La taula següent mostra els rendiments mensuals d'un any.

Calculem el risc a la baixa d’aquest estoc en funció dels rendiments passats i, per simplificar-ho, calcularem mitjançant el mecanisme del mètode històric. Decidim l’interval de confiança i l’horitzó temporal.

- Interval de confiança: 75%

- Horitzó temporal: 1 any

Torna per ordre ordenat

Càlcul de la pèrdua màxima

- Pèrdua màxima = 3

Organitzant les devolucions per ordre ordenat, ens centrarem en les rendibilitats inferiors al 25% (pèrdua màxima), que és 3 (75% de 12). Per tant, el tall serà la quarta tornada. En termes senzills amb un interval de confiança del 75%, hem calculat que el risc a la baixa va ser del -5%.

Consulteu el full d'Excel proporcionat anteriorment per calcular els detalls.

Avantatges

- Ajuda a la planificació del pitjor cas: Si no planifiqueu, teniu previst fracassar. El risc de desavantatge us ajuda a planificar el pitjor dels casos en entendre quina inversió pot provocar pèrdues si la visió projectada resulta incorrecta. No és un fet comú que les inversions es facin per obtenir rendiments i complir els tipus lliures del mercat, sovint definits pels bons del tresor dels Estats Units. Però hi pot haver escenaris en què les coses no surten com s’esperava a causa d’una notícia o d’un esdeveniment que no es reflecteix al mercat. Penseu en l’exemple de Yahoo, un gegant de motors de cerca de principis dels 90 sense cap competidor. Tothom tenia l'esperança que aquestes accions fossin múltiples, però poc sabien tothom que hi havia un nou líder del mercat (Google) i que Yahoo va ser desplaçat. Si s’hagués implementat un control de riscos negatius als sistemes, les pèrdues haurien estat molt menors.

- Estratègies de cobertura: Com s'ha explicat anteriorment, el risc de desavantatge consisteix més en preparar-se quan els esdeveniments no surten de la manera esperada. Aquesta estimació és útil per identificar quan sortir d'una inversió. Com es diu, mantingueu els beneficis, però reserveu les pèrdues.

Limitacions / Desavantatges

- Una falsa sensació de seguretat: El risc de desavantatge és una tècnica estadística que intenta predir basant-se en patrons de dades passades. La seva complexitat varia d’una classe d’actiu a una altra. Per a un producte financer senzill com el patrimoni net, podria ser tan senzill com els preus comercials, però per a un producte complex com els swaps de morositat, depèn de molts paràmetres com els preus subjacents dels bons financers, el temps fins al venciment, els tipus d’interès actuals, el model que utilitzeu pot funcionar 99 vegades, però també pot fallar una vegada i, amb més freqüència, això passarà quan la volatilitat sigui elevada o quan els mercats caiguin. En resum, fracassarà quan més ho necessiteu. Per tant, a causa del risc del model, el risc negatiu us pot proporcionar una falsa sensació de seguretat

- Resultats incoherents entre models: El risc de desavantatge és tan bo com el model utilitzat i en funció del procés subjacent utilitzat, hi pot haver variacions en el resultat, tot i que els supòsits subjacents i la mostra són els mateixos. Això es deu al fet que cada mecanisme mètric de risc de desavantatge té els seus propis supòsits implícits que poden conduir a una producció diferent. Per exemple, tant la simulació històrica com la simulació de Montecarlo són mecanismes de valor a risc, però el resultat derivat d’ells basat en les mateixes dades subjacents pot diferir.

Punts importants a tenir en compte

- Estratègies de reducció del risc: el càlcul del risc a la baixa ajuda a identificar l’estratègia de cobertura correcta. Els inversors i les institucions haurien d’entendre el producte financer que tracten i, a continuació, seleccionar una mètrica de risc de desavantatge adequada segons el seu confort i capacitat.

- Cada classe d’actius té un risc negatiu diferent. Per als productes financers de vainilla, com ara la renda variable i la renda fixa, el risc a la baixa és bastant fàcil de calcular i és limitat. No obstant això, per a productes financers com ara opcions o permutes per defecte de crèdit, l’inconvenient és difícil de calcular i és il·limitat.

Conclusió

A ningú li agraden les pèrdues, però les lliçons del passat ens han ensenyat que els productes financers són imprevisibles. En èpoques d’angoixa com la recessió econòmica del 2008 o la bombolla del punt com del 2001, augmenta la volatilitat i la correlació entre les classes d’actius. La majoria de les vegades, atrapa els inversors amb desconfiança, provocant pèrdues enormes i esdeveniments catastròfics. El risc negatiu, com a mesura preventiva, ajuda a eliminar o preparar-se millor per a aquests escenaris.