Top 20 de preguntes d'entrevistes sobre modelització financera (amb respostes)

Top 20 de preguntes d’entrevistes sobre modelització financera

Si busqueu una feina relacionada amb la modelització financera, us heu de preparar per a les preguntes de l’entrevista. Ara, cada entrevista és diferent i l’abast d’un lloc de treball també és diferent. Tot i això, podem identificar les 20 preguntes de les entrevistes de modelització financera (amb respostes), que us ajudaran a fer el salt de ser un empleat potencial a un de nou.

Segons un modelador financer que ha estat modelant des de fa gairebé 15 anys, descriu la següent manera de fer l’entrevista:

- En primer lloc, demaneu una mostra on l'entrevistat hagi realitzat alguna feina i

- A continuació, feu preguntes basades en això.

Les preguntes sobre la base de la mostra poden variar, però les següents són les preguntes principals que l’entrevistador fa per contractar per al lloc d’analista financer i modelador financer.

Comencem. Aquí hi ha la llista de les 20 preguntes principals de l’entrevista sobre modelització financera:

# 1 - Què és el modelatge financer? Per què és útil? Es limita només als afers financers de l’empresa?

Aquesta és la pregunta més bàsica i important de l’entrevista sobre modelització financera.

- En primer lloc, la modelització financera és una anàlisi quantitativa que s’utilitza per prendre una decisió o una previsió sobre un projecte generalment en el model de preus d’actius o finançament corporatiu. Diferents variables hipotètiques s’utilitzen en una fórmula per determinar quin futur queda per a una indústria en particular o per a un projecte concret.

- A la banca d’inversions i la investigació financera, la modelització financera significa predir els estats financers d’una empresa, com ara el balanç, els fluxos de caixa i el compte de resultats. Aquestes previsions s’utilitzen al seu torn per a valoracions i anàlisis financeres de les empreses.

- Sempre és bo citar-ne un exemple. Podeu il·lustrar el vostre punt de la següent manera: suposem que hi ha dos projectes en què una empresa treballa. L’empresa vol saber si és prudent continuar treballant en dos projectes o concentrar tot el seu esforç en un projecte. Mitjançant la modelització financera, podeu utilitzar diversos factors hipotètics com el retorn, el risc, l’entrada d’efectiu, el cost d’executar els projectes i, a continuació, arribar a la previsió que pot ajudar l’empresa a optar per l’elecció més prudent.

- Pel que fa a la banca d’inversions, podeu parlar dels models financers que heu preparat. Podeu referir-vos a exemples com el Model Box IPO Model i Alibaba Financial Model

- Tingueu en compte també que el modelatge financer és útil perquè ajuda a empreses i particulars a prendre millors decisions.

- La modelització financera no es limita només als assumptes financers de l’empresa. Es pot utilitzar en qualsevol àrea de qualsevol departament i fins i tot en casos individuals.

# 2 - Com es construeix un model financer?

Seguiu aquest model de formació financera a Excel per crear un model financer.

La modelització financera és fàcil i complexa. Si mireu el model financer, el trobareu complex, però, modeleu una suma total de mòduls més petits i senzills. La clau aquí és preparar cada mòdul més petit i interconnectar-se mútuament per preparar el model financer final.

A continuació, podeu veure diversos mòduls / calendaris de modelització financera:

Tingueu en compte el següent -

- Els mòduls bàsics són el compte de resultats, el balanç i els fluxos de caixa.

- Els mòduls addicionals són el calendari d’amortització, el de circulant, el de béns intangibles, el de patrimoni net, el calendari d’altres partides a llarg termini, el deute, etc.

- Els horaris addicionals estan enllaçats a les declaracions bàsiques quan es completen

A més, consulteu els tipus de models financers

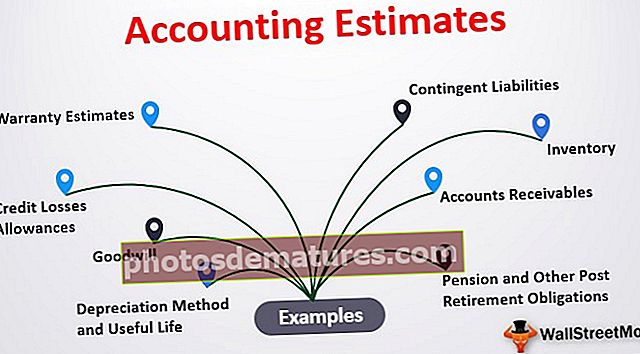

# 3 - Què és el circulant i com es preveu?

Aquesta és una qüestió bàsica de finances. Respondríeu de la següent manera:

Si deduïm el passiu corrent de l’actiu corrent de l’empresa durant un període (normalment un any) obtindríem capital de treball. El capital circulant és la diferència entre la quantitat d’efectiu vinculat als inventaris, comptes a cobrar, etc. i la quantitat d’efectiu que cal pagar pels comptes a pagar i altres obligacions a curt termini.

Des del fons de maniobra, també podríeu entendre la proporció (ràtio actual) entre actius corrents i passius corrents. La ràtio actual us donarà una idea de la liquiditat de l’empresa.

Generalment, quan pronostiqueu el capital circulant, no agafeu efectiu en l'actiu corrent ni cap deute del passiu corrent.

La previsió del capital circulant consisteix essencialment en la previsió de cobraments, inventari i deutes.

Previsió de comptes per cobrar

- Generalment modelat com a fórmula de vendes de dies excel·lents;

- Facturació de cobraments = Cobraments / Vendes * 365

- Un enfocament més detallat pot incloure envelliment o cobraments per segment de negoci si les col·leccions varien àmpliament segons els segments

- Crèdits = Dies de facturació de crèdits / 365 * Ingressos

Previsió d’inventaris

- Els inventaris estan impulsats pels costos (mai per les vendes);

- Facturació de l'inventari = Inventari / COGS * 365; Per a Històric

- Suposeu un nombre de facturació de l'inventari per als anys futurs basat en la tendència històrica o les directrius de gestió i, a continuació, calculeu l'inventari mitjançant la fórmula que es mostra a continuació

- Inventari = Dies de rotació d’inventari / 365 * COGS; Per a la previsió

Previsió de comptes a pagar

- Comptes per pagar (part del calendari de circulant):

- Facturació dels deutes = Deutors / COGS * 365; Per a Històric

- Assumeix els dies de facturació dels deutors per als anys futurs segons la tendència històrica o les directrius de gestió i, a continuació, calculi els deutes amb la fórmula que es mostra a continuació

- Comptes a cobrar = Dies de facturació a pagar / 365 * COGS; per a la previsió

# 4 - Quins són els principis de disseny d’un bon model financer?

Una altra pregunta fàcil.

Respon a aquesta pregunta de Modelització Financera mitjançant un acrònim - FAST.

F significa Flexibilitat: Tots els models financers haurien de ser flexibles en el seu abast i adaptables a qualsevol situació (ja que la contingència és una part natural de qualsevol negoci o indústria). La flexibilitat d’un model financer depèn de la facilitat de modificar el model quan i on sigui necessari.

A significa Adequat: Els models financers no s’han de desordenar amb detalls excessius. Tot i produir un model financer, el modelador financer sempre ha d’entendre què és el model financer, és a dir, una bona representació de la realitat.

S significa Estructura: La integritat lògica d’un model financer té una importància absoluta. Com que l'autor del model pot canviar, l'estructura ha de ser rigorosa i la integritat s'ha de mantenir al capdavant.

T significa Transparent: Els models financers haurien de ser tals i basats en fórmules que puguin ser fàcilment comprensibles per altres modeladors financers i no modeladors.

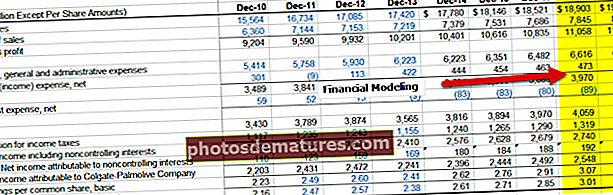

DADES HISTORRIQUES DEL BALANÇ DE COLGATE

Tingueu en compte també els estàndards de color que s’utilitzen popularment en els models financers:

- Blau - Utilitzeu aquest color per a qualsevol constant que s’utilitzi al model.

- Negre - Utilitzeu el color negre per a qualsevol fórmula utilitzada al model financer

- Verd - El color verd s’utilitza per a qualsevol referència creuada de diferents fulls.

Descarregueu aquestes plantilles de modelització financera

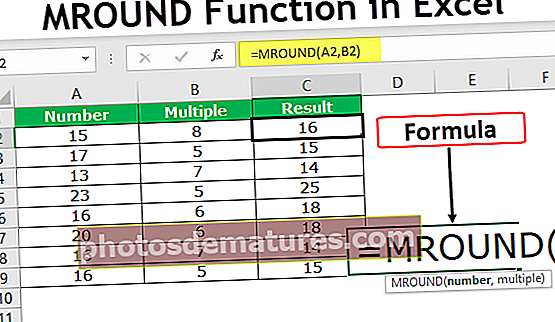

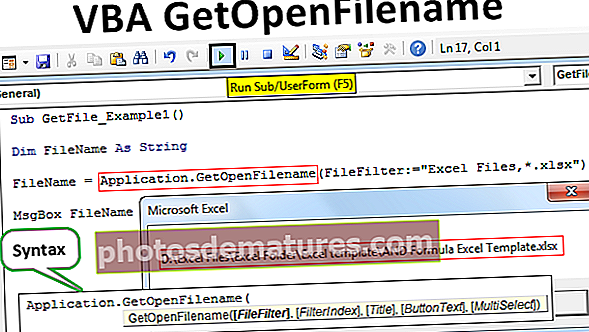

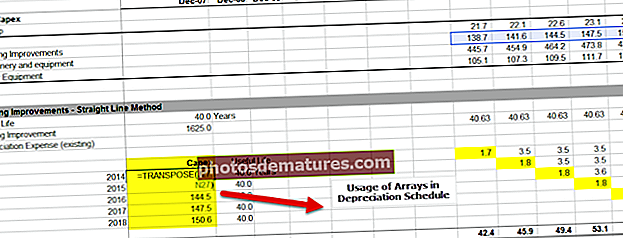

# 5 - Què és una funció de matriu i com la faríeu servir?

Si teniu un ordinador portàtil, seria més fàcil mostrar i respondre a aquesta pregunta d’entrevista de modelització financera. Si no, expliqueu com es fa.

Una fórmula de matriu us ajuda a realitzar diversos càlculs un o més conjunts de valors.

Hi ha tres passos que cal seguir per calcular la funció de matriu a Excel:

- Abans d’introduir la fórmula de la matriu a la cel·la, primer ressalteu l’interval de cel·les.

- Escriviu la fórmula de la matriu a la primera cel·la.

- Premeu Ctrl + Maj + Retorn per obtenir els resultats.

En el model financer, fem ús de matrius a la programació d'amortització, on el desglossament dels actius (que es mostren horitzontalment) es transposen verticalment mitjançant una funció de transposició en excel amb matrius.

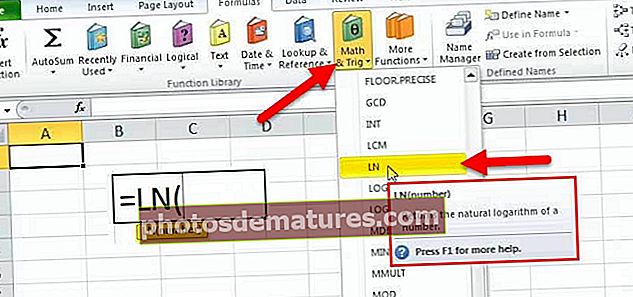

# 6 - Quina diferència hi ha entre NPV i XNPV?

La resposta a aquesta pregunta sobre modelització financera serà clara. Hi ha una clara diferència entre el VAN i el VNP. Tots dos calculen el valor actual net mirant els fluxos de caixa futurs (positius i negatius). L'única diferència entre el VAN i el VNP és:

- # VAN suposa que els fluxos d'efectiu es produeixen en intervals de temps iguals.

- # XNPV assumeix que els fluxos d'efectiu no arriben en intervals de temps iguals.

Quan hi haurà pagaments mensuals, trimestrals o anuals, es pot utilitzar fàcilment el VAN i, en el cas de pagaments no tan habituals, seria adequat XNPV.

Per obtenir més informació, consulteu Funcions financeres a Excel

NOTA: si voleu dominar el modelatge financer, podeu considerar aquest curs de modelització financera# 7: tria un model que hagis construït i guia’m per ell.

Si ja heu construït un model, aquesta pregunta és molt fàcil. Simplement obriu el portàtil, obriu el full de càlcul i mostreu el model que heu creat per a qualsevol projecte o empresa. A continuació, expliqueu com heu construït el model i quins factors hipotètics heu tingut en compte en crear aquest model i per què.

Recordeu, aquesta és una de les preguntes més importants de totes. Com que la vostra experiència tècnica es jutjarà pel model que recorrereu a l'entrevistador. I potser les properes preguntes per a la resta de l’entrevista es basaran en el model que heu construït. Tria, doncs, amb prudència.

També podeu utilitzar els exemples següents:

- Model financer d'Alibaba

- Model financer de caixa IPO

# 8: diguem que he comprat equips nous. Com afectaria 3 estats financers.

Pot semblar una mica preguntes de comptabilitat. Però, per comprovar els coneixements financers d’un modelador, l’entrevistador sol fer aquesta pregunta de Modelització Financera.

A continuació s’explica com s’ha de respondre:

- Al principi, no hi hauria cap impacte en el compte de pèrdues i guanys.

- Al balanç, l’efectiu baixarà i els PP&E (Immobilitzat material) augmentarien.

- Al compte de fluxos de caixa, la compra de PP&E es tractaria com a sortida de caixa (flux de caixa de les inversions).

- Al cap d’uns anys, es produirà un desgast del PP&E, de manera que l’empresa ha de deduir l’amortització al compte de pèrdues i guanys, que també resultarà en un resultat net inferior.

- Al balanç, els beneficis retinguts es reduiran.

- I a l'estat de fluxos d'efectiu, la depreciació es tornarà a afegir com a despesa no efectiva al "flux d'efectiu procedent de les operacions".

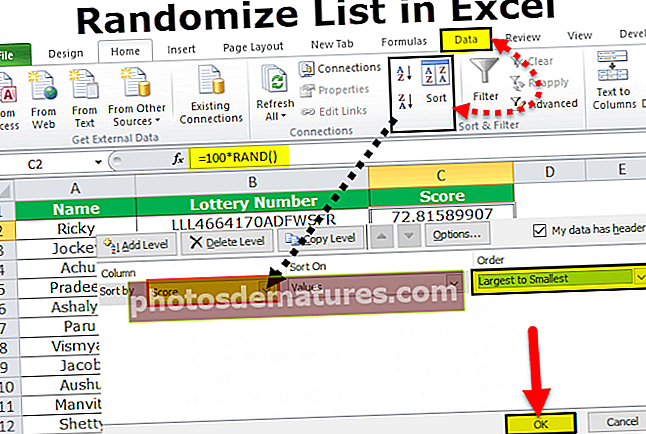

# 9 - Què és l’anàlisi de sensibilitat en la modelització financera?

Si ja teniu una anàlisi al vostre ordinador portàtil, mostreu-la al vostre entrevistador per respondre a aquesta pregunta.

L’anàlisi de sensibilitat és una de les anàlisis utilitzades en la modelització financera. Aquesta anàlisi ajuda a entendre com la variable objectiu es veu afectada pel canvi de la variable d’entrada. Per exemple, si voleu veure com el preu de les accions d’una empresa es veu afectat per les seves variables d’entrada; agafaríem algunes variables d’entrada i crearíem una anàlisi en excel.

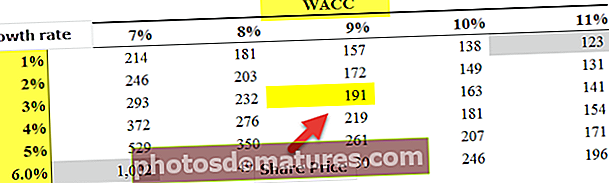

Utilitzem TAULES DE DADES per realitzar anàlisis de sensibilitat. L’anàlisi de sensibilitat més popular es fa sobre l’efecte de WACC i la taxa de creixement de l’empresa sobre el preu de les accions.

Com veiem des de dalt, en un costat hi ha canvis en WACC i en l’altre, hi ha canvis en les taxes de creixement. Al quadre mitjà hi ha la sensibilitat del preu de les accions a aquestes variables.

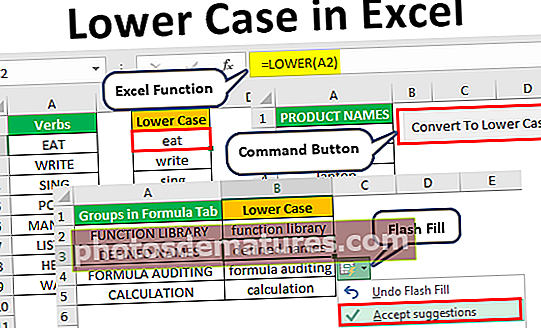

# 10 - Què són LOOKUP i VLOOKUP? Què utilitzar quan?

Sovint l'entrevistador vol saber si sapigueu utilitzar excel·lents models de finançament o no.

LOOKUP és una funció que permet considerar el valor introduït; a continuació, trobeu-lo dins d'un interval de dades; un cop seleccionat l'interval de dades, la funció retorna un valor del mateix interval de dades sense necessitat de desplaçar-se.

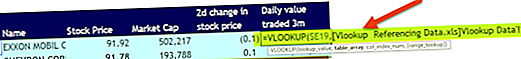

VLOOKUP, en canvi, és una de les subfuncions de LOOKUP.

L’objectiu de la funció VLOOKUP és cercar un valor a la columna més esquerra de l’interval de dades i, a continuació, esbrinarà un valor a la mateixa fila d’una columna que heu especificat.

VLOOKUP s’utilitza normalment per preparar equips comparables on les dades de referència s’emmagatzemen en fulls separats i s’uneixen en una taula condensada d’anàlisi d’empreses comparables.

# 11 - Quina és la pitjor previsió financera que heu fet a la vostra vida?

Aquesta és una pregunta molt complicada.

Cal gestionar-ho bé.

Respondre a aquesta pregunta és similar a respondre sobre els seus punts febles.

Per tant, heu de ser tacte.

Mai no heu d’escollir un model financer i parlar-ne. Més aviat, escolliu dos models: un que no podíeu preveure bé i un altre on heu picat l’ungla. I després feu una comparació entre aquests dos. I expliqueu-li a l’entrevistador per què un ha passat de panxa i un altre s’ha convertit en una de les vostres millors prediccions.

12. Com preveieu els ingressos?

Per a la majoria de les empreses, els ingressos són un motor fonamental del rendiment econòmic. És extremadament important un model d’ingressos ben dissenyat i lògic que reflecteixi amb precisió el tipus i la quantitat de fluxos d’ingressos. Hi ha tantes maneres de dissenyar un calendari d’ingressos com empreses.

Alguns tipus comuns inclouen:

- Creixement de les vendes

- Efectes inflacionaris i de volum / barreja

- Volum unitari, canvi de volum, preu mitjà i variació de preu

- Dimensió i creixement del mercat del dòlar

- Mida i creixement del mercat unitari

- Capacitat de volum, taxa d’utilització de capacitat i preu mitjà

- Disponibilitat i preus del producte

- Els ingressos van ser impulsats per la inversió en capital, màrqueting o R + D

- Basat en els ingressos de la base instal·lada (vendes continuades de peces, articles d’un sol ús, servei i complements, etc.).

- Basat en empleats

- Basat en botigues, instal·lacions o imatges quadrades

- Basat en el factor d’ocupació

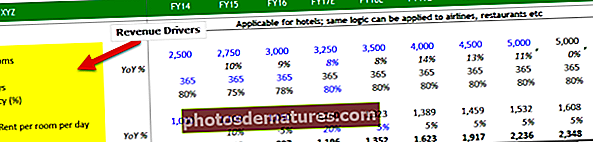

Un exemple que podeu incloure és el de projectar els ingressos dels hotels.

Els ingressos dels hotels s’han de calcular de la manera següent:

- Obteniu el nombre total d’habitacions cada any juntament amb les previsions

- La indústria hotelera fa un seguiment de les taxes d’ocupació (per exemple, el 80%, etc.). Això significa que el 80% de les habitacions estan ocupades, d’altres estan vacants i no generen ingressos. Feu una estimació de la taxa d’ocupació d’aquest hotel.

- A més, feu una estimació del lloguer mitjà per habitació i dia a partir d’històrics.

- Ingressos totals = Nombre total d’habitacions x Tarifes d’ocupació x Lloguer mitjà per habitació Per dia x 365

13. Com preveieu els costos?

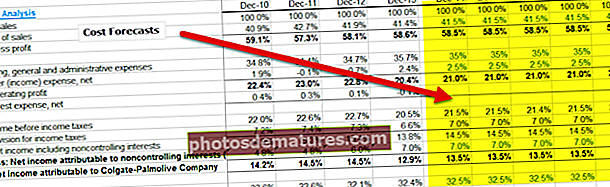

Podeu preveure els costos i altres despeses de la següent manera:

- Percentatge d'ingressos: Senzill, però no ofereix cap visió sobre cap palanquejament (economia d'escala o càrrega de costos fixos)

- Costos diferents de l'amortització com a percentatge dels ingressos i l'amortització d'un calendari diferent: Aquest enfocament és realment el mínim acceptable en la majoria dels casos i només permet analitzar parcialment el palanquejament operatiu.

- Costos variables basats en ingressos o volum, costos fixos basats en tendències històriques i depreciació d'un calendari diferent: Aquest enfocament és el mínim necessari per a l'anàlisi de sensibilitat de la rendibilitat basat en múltiples escenaris d'ingressos

A la instantània anterior, hem utilitzat un cost simple com a percentatge de costos o percentatge de suposició de vendes.

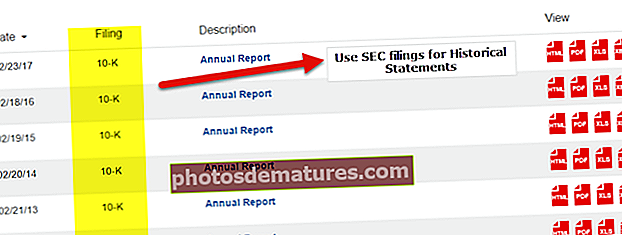

14. On escolliu els estats financers històrics?

Una bona pràctica és escollir els estats financers directament dels informes anuals o de la presentació de la SEC. Això pot implicar copiar i enganxar les dades de l'informe anual al full Excel.

Molts pensen que aquesta tasca és per als perdedors, però crec que aquesta és la tasca més important en la creació del model financer. Un cop comenceu a omplir les dades, us adonareu dels canvis subtils en els estats financers que la companyia pot haver fet. A més, obtindreu una bona comprensió del tipus d’elements inclosos en els estats financers.

Molts argumentarien que Bloomberg i altres bases de dades proporcionaran un estat financer sense errors. Respecte aquestes bases de dades, però, tinc un problema en utilitzar aquestes bases de dades. Aquestes bases de dades utilitzen una forma molt estandarditzada d’informar els estats financers. Amb això, poden incloure / excloure elements clau d'una línia de comanda a una altra i, per tant, crear confusió. Amb això, és possible que es perdin detalls importants.

La meva regla d’or: utilitzeu els fitxers SEC i res més per als estats financers.

font: Colgate SEC Filings

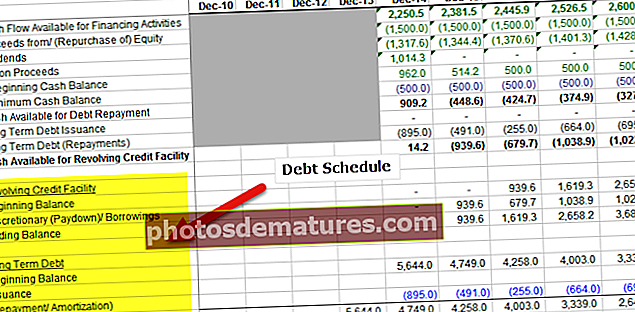

# 15 - Com pronostiqueu el deute en el vostre model financer?

Aquesta és una pregunta avançada. Normalment es modelitza com a part d’un calendari de deutes

- La característica clau del calendari de deutes és utilitzar la instal·lació de Revolver i el seu funcionament per mantenir el saldo mínim de caixa i garantir que el compte de caixa no es converteixi en negatiu en cas que el flux de caixa operatiu sigui negatiu (empreses en fase d’inversió que necessiten gran deute en els primers anys de funcionament: per exemple, telecomunicacions)

- S'hauria de mantenir l'abast general de la ràtio de deute sobre renda variable si hi ha alguna orientació per part de la direcció

- També es pot suposar que el saldo del deute és constant a menys que sigui necessari augmentar el deute

- Les notes als comptes donarien termes i condicions de devolució que cal tenir en compte mentre es construeix el calendari del deute

- Per a algunes indústries, com línies aèries, venda al detall, etc. Els arrendaments operatius poden haver de capitalitzar i convertir-se en deutes. No obstant això, aquest és un tema complex i fora de l’abast de la discussió en aquest moment

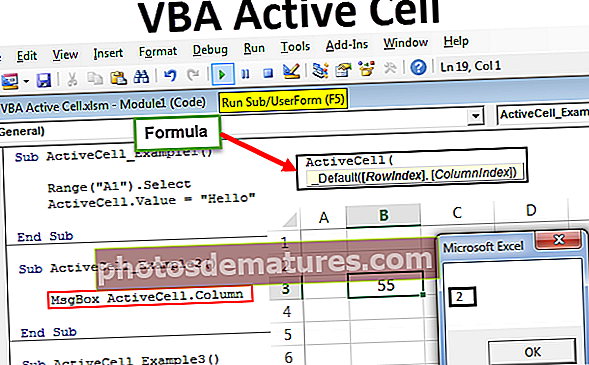

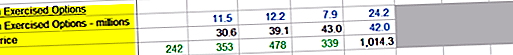

# 16 - Com considereu les opcions sobre accions en models financers?

Aquest és un altre exemple de la pregunta de l’entrevista de models financers avançats.

Les opcions d’accions les utilitzen moltes empreses per incentivar els seus empleats. Els empleats tenen l'opció de comprar les accions al preu de vaga.

Si el preu de mercat és superior al de les accions, l’empleat pot exercir les seves opcions i obtenir-ne beneficis.

Quan els empleats exerceixen les seves opcions, paguen el preu de vaga a l’empresa i obtenen accions contra cada opció. Això es tradueix en un augment del nombre d’accions en circulació. Això es tradueix en un guany per acció inferior.

D'aquesta manera, els ingressos de les opcions rebuts per l'empresa es poden utilitzar per comprar accions o per desplegar-se en els projectes.

Mireu també el mètode de les accions del tresor

# 17: quines eines de valoració s’utilitzen un cop heu elaborat el model financer

Un cop hàgiu preparat el model financer, podeu utilitzar l'ús de fluxos d'efectiu amb descompte o de valoració relativa per trobar el preu objectiu.

L’enfocament de DCF Valuation inclou trobar el flux de caixa lliure a la firma i, per tant, trobar el valor actual de FCFF fins a la perpetuïtat.

Per exemple, a continuació es presenta el flux d'efectiu gratuït a la firma d'Alibaba. El flux de caixa lliure es divideix en dues parts: a) FCFF històric ib) FCFF de previsió

- La FCFF històrica s’obté a partir del compte de resultats, balanç i fluxos de caixa de l’empresa a partir dels seus informes anuals

- La previsió FCFF només es calcula després de preveure els estats financers

- Observem que el flux de caixa lliure d’Alibaba augmenta any rere any

- Per trobar la valoració d’Alibaba, hem de trobar el valor actual de tots els exercicis futurs (fins a la perpetuitat - Valor terminal)

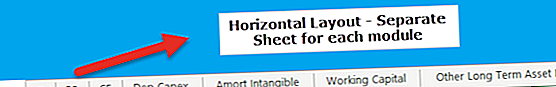

# 18 - Quin disseny de model financer preferiu?

Aquesta pregunta de modelització financera és molt fàcil. Hi ha principalment dos tipus de dissenys de models financers: vertical i horitzontal.

- Dissenys de models financers verticals són compactes, podeu alinear fàcilment les columnes i els encapçalaments. No obstant això, són més difícils de navegar perquè hi ha moltes dades en un sol full.

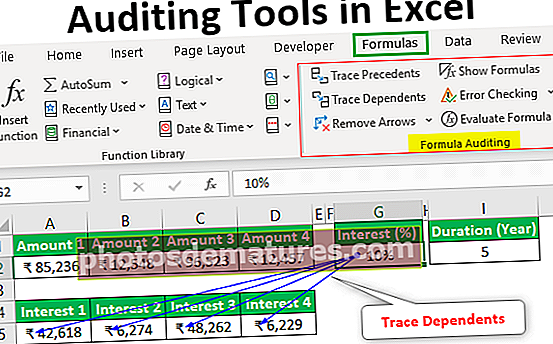

- Dissenys de models financers horitzontals són més fàcils de configurar amb cada mòdul en un full separat. Aquí la llegibilitat és elevada, ja que podeu anomenar les pestanyes individuals en conseqüència. L'únic problema és que hi ha molts números de fulls que teniu enllaçats. Prefereixo els dissenys horitzontals, ja que els trobo més fàcils de gestionar i auditar.

19. Quines ràtios calculeu per a la Modelització Financera?

Hi pot haver moltes ràtios importants des del punt de vista de la Modelització Financera. A continuació s’enumeren alguns dels més importants

- Ràtios de liquiditat com ara la ràtio actual, la ràpida ràpida i la ràtio d’efectiu

- Rendibilitat del patrimoni net

- La rendibilitat sobre actius

- Ràtio de facturació, com a ràtio de facturació d’inventari, ràtio de facturació de comptes a cobrar, ràtio de renda variable a pagar

- Marges: bruts, operatius i nets

- Ràtio de deute amb renda variable

A més, consulteu aquesta guia pràctica completa sobre l'anàlisi de la relació

# 20 - Es pot saber quina funció excel frenaria el procés de recàlcul d’un gran model financer?

En realitat, la resposta a aquesta pregunta de modelització financera no és una, pot ser per múltiples motius

- L’ús de taules de dades per a l’anàlisi de la sensibilitat causa la ralentització

- Les fórmules de matriu (com s’utilitzen per a Transpose i altres càlculs) poden provocar una desacceleració important.

- Si hi ha una referència circular en Excel al vostre model financer, Excel pot alentir-se.

Conclusió

Les entrevistes de modelització financera no es limitaran només a qüestions de modelització financera. Heu de ser exhaustius amb els comptes, les preguntes generals sobre finances, Excel i Advance Excel, les preguntes generals sobre recursos humans i l’actualitat. Les preguntes anteriors us ajudaran a comprendre quin tipus de preguntes podeu esperar a les entrevistes i com respondre-les.

Prepareu-vos bé i us desitgem tot el millor!