Pagament en Bons Kind | Definició PIK | Interès | Exemple

Definició de pagament en espècie (PIK)

Quan l’emissor d’una fiança paga els interessos mitjançant una emissió de bons addicionals en lloc de pagar-los en efectiu, es coneix com a fiança de pagament en espècie, de manera que no s’abonen interessos fins al venciment de la fiança i es paguen els interessos totals en el moment del venciment. per tant, disminueix la càrrega de pagament en efectiu de l'emissor de deutes o bons.

Explicació

L’estructura de capital d’una empresa no és gens menys que un tauler a quadres. Hi ha disponibles diversos modes de finançament per adaptar-se a la situació i al requisit de les empreses. Tots sabem que una estructura de deute simple consisteix a adquirir finances després del pagament posterior d’interessos i principal en dates predeterminades. Tot i això, quan es tracta de finançament corporatiu, s’hi afegeixen moltes capes més. Les empreses solen planejar dissenyar una estructura que sigui fàcil en els fluxos d’efectiu, eficaç fiscalment i prou flexible com per tenir en compte esdeveniments imprevistos. Es diu una estructura d’aquest deute "Pagament en espècie" o PIK.

El bo PIK és aquell en què l’empresa prestatària no paga cap interès en efectiu fins que no es paga o amortitza el capital total. En lloc d'això, en cada data de venciment del pagament dels interessos es capitalitza l'interès meritat. Es pot afegir a l'import del principal o potser "" pagat "mitjançant l'emissió de nota de préstec, bons o accions preferents amb interessos o dividends pagats en valors. De fet, d’aquesta manera es deriva el seu nom, que significa que el pagament d’interessos es pot fer mitjançant instruments diferents de l’efectiu. Cal assenyalar que els títols utilitzats per liquidar els interessos o dividends són generalment idèntics als títols subjacents, però en moltes ocasions tenen termes diferents.

Tornant als conceptes bàsics, el pagament en espècie no és altra cosa que una forma de deute a l’altell. El deute altell és la capa intermèdia de capital que apareix entre el deute senior garantit i el patrimoni net. Es tracta d’un capital que generalment no està garantit per actius i es desembossa principalment en funció de la capacitat d’un prestatari (empresa) de pagar el deute a partir del flux de caixa lliure. El finançament de l’entresòl sol ser més car que el deute sènior, però és menys costós que el patrimoni net.

Exemple

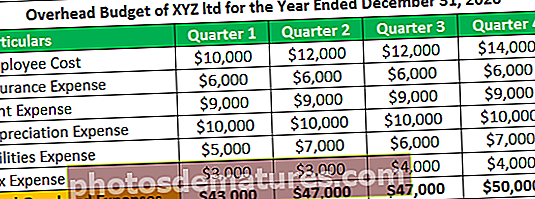

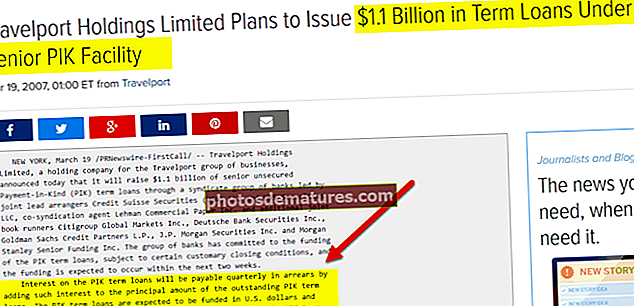

Comprenguem el pagament en espècie d’una manera més senzilla: suposem que una empresa té un préstec entresòl per 20 milions de dòlars amb un 15% d’interessos en efectiu actual i un 4% en interessos PIK, sense garanties i amb la data de venciment d’aquí a 5 anys . Al cap d’un any, l’interès actual, de 3 milions de dòlars, es paga en efectiu segons els termes de l’acord, mentre que l’interès PIK de 800.000 dòlars, es paga en seguretat i s’acumula a l’import principal del bitllet, augmentant aquest import a 20,8 dòlars. milions. Això continua augmentant fins al final del cinquè any, quan el prestador rebrà els interessos de pagament en espècies en efectiu quan el bitllet es pagui al venciment.

Característiques de PIK o Payment in Kind

Les principals característiques d’un deute PIK o de pagament en espècie són:

| Sense seguretat | Aquests préstecs no solen estar garantits, és a dir, no estan avalats per cap tipus de penyora d’actius com a garantia |

| Venciments | El venciment del deute de pagament en espècie normalment supera els 5 anys |

| Seguretat híbrida | Aquest préstec inclou un aval desmuntable, que implica tenir el dret de comprar un nombre determinat d’accions d’accions o bons a un preu determinat durant un determinat període de temps, o qualsevol tipus de mecanisme similar que faciliti al prestador una participació en l’èxit potencial del negoci. |

| Refinançament restringit | El refinançament de pagaments en préstecs en espècie normalment es restringeix en els primers anys. En cas que es permeti, té una prima elevada |

Quins són els motius pels quals s’accepta el pagament en espècie?

Sabem que la majoria de les empreses opten pel pagament en espècie a causa de certes llibertats que proporciona. Aprofundim per comprendre els motius detallats per incloure el deute de pagament en espècie (PIK) en una estructura de capital apalancada.

Major apalancament

Aquest instrument de deute augmenta la capacitat d’endeutament d’una empresa, cosa que els permet aprofitar la seva estructura de capital sense crear massa pressió sobre el seu flux de caixa.

Flexibilitat

El pagament del deute en espècie proporciona al prestatari una major flexibilitat en comparació amb altres instruments de deute. Això els permet, a més, protegir l'efectiu per a altres despeses de capital, creixement inorgànic o adquisicions o protegir-se de les possibles recessions del cicle empresarial.

Esdeveniments de cobrament

Moltes vegades, PIK s’utilitza abans d’un esdeveniment d’efectiu (per exemple, una sortida a borsa o liquidació) per tal d’anticipar i bloquejar les realitzacions d’efectiu i protegir al mateix temps el patrocini de capital.

Apte per a empreses amb cicle operatiu llarg

Per a les empreses que solen tenir problemes d’efectiu i tenen llargs cicles de gestació per als seus productes, el pagament en espècie sembla ser la forma de finançament més adequada. Tenen l’oportunitat d’ampliar les seves operacions amb finançament addicional però amb un mínim flux d’efectiu.

Tipus de pagament en espècie

El pagament en espècie es manifesta de diverses formes. Tot i que el concepte subjacent continua sent el mateix, hi ha petites variacions segons la situació i l'objectiu de finançament. Algunes de les formes més populars són:

# 1 - PIK veritable

L'obligació de pagar interessos (o una part dels interessos) en espècie és obligatòria i està predefinida en els termes del deute. Aquest és en realitat el tipus PIK de vainilla.

# 2: pagueu si podeu

Se suposa que el prestatari (o l'emissor) paga interessos en efectiu si es compleixen alguns criteris de pagament restringits. Si les condicions prescrites no es compleixen a causa de situacions com ara restriccions del deute sènior que impedeixen que el prestatari (o l'emissor) guanyi fons suficients de les seves filials operatives), els interessos es pagaran en espècie, normalment a una taxa superior al pagament en efectiu. Tot i que aquestes estructures PIK no poden evitar les restriccions vigents ni la prova de pagament, la seva naturalesa obligatòria de pagament en efectiu redueix la flexibilitat financera i la liquiditat dels emissors.

# 3 - Holdco PIKs

Alguns PIK tenen el risc afegit de ser emesos a nivell de holding, el que significa que estan subordinats "estructuralment" i que depenen únicament del flux residual d'efectiu, si n'hi ha, de l'empresa operadora per donar-los servei.

# 4: pagueu si voleu / canvia PIK

El prestatari (o l'emissor) pot exercir la seva discreció per pagar els interessos durant un període determinat en efectiu, en espècies o en una combinació d'ambdós.

Les notes de commutació PIK eren força freqüents en les estructures de capital apalancades abans de la crisi financera del 2008. Quan Leveraged Buyout (LBO) es trobava al màxim en 2006, l’estructura de commutació PIK era la innovació més gran. Normalment, l’emissor hauria d’informar els inversors amb sis mesos d’antelació abans de “donar la volta al canvi”. Aquests títols de "commutació PIK" permeten als prestataris prendre una decisió. Poden continuar pagant interessos per un bo o poden ajornar el pagament fins que venci el bo i, en el procés, es conformin amb un tipus d’interès força superior al tipus original.

//www.spglobal.com/marketintelligence/en/pages/toc-primer/hyd-primer#!piks

L’emissió de bitllets PIK-toggle va assolir uns 12.000 milions de dòlars el 2013, el nivell més alt des de la crisi del crèdit el 2008, però va ser només el 4% de l’oferta total, en comparació amb el 14% del 2008. La majoria van donar suport al dividend amb uns quants de finançament . Només un estava orientat a LBO. Tot i que el mercat de bons d’alt rendiment nord-americà va sortir del període de risc a finals de 2015 / principis de 2016, això només va ser fins a cert punt. Des del segon trimestre del 2015, hi ha hagut una emissió d'alternadors PIK / PIK gairebé nominal o nul·la

PIK Toggle Exemples

Neiman Marcus va ser pioner en la tendència dels bons PIK Toggle el 2005, quan va ser comprat per primera vegada per Warburg Pincus i Texas Pacific Group. Es creu que TPG estava força preocupat pel que passaria si el minorista Neiman Marcus hagués de patir una sobtada recessió econòmica o pèrdues a causa de polítiques empresarials incorrectes. Tot seguit, se'ls va ocórrer dissenyar una estructura inusual en què part del deute que va contractar a Neiman Marcus s'utilitzés per finançar l'adquisició. Si el minorista assistís a vents inesperats inesperats, podria deixar de pagar interessos en efectiu pels deutes de 700 milions de dòlars i, en canvi, pagar una suma més elevada quan els bons vencin el 2015.

Algunes de les altres instàncies de PIK Toggle van ser:

Va ser un moment deja-vu per a Neiman Marcus quan els seus nous propietaris, Ares Management i Canadian Investment Plan Investment Fund, a l’octubre de 2013, van emetre un canvi PIK de 600 milions de dòlars EUA per finançar parcialment les seves adquisicions de 6.000 milions de dòlars EUA.

Font: Standard & Poor’s / WSJ

Els experts estan dividits en l'opinió sobre l'eficàcia o la pràctica del deute PIK Toggle.

Els defensors diuen que els elevats tipus d’interès relacionats amb les notes alternatives de PIK donen als prestataris la motivació de continuar pagant interessos tret que aparegui cap tipus de pressió financera. Tanmateix, per altra banda, Leveraged Commentary & Data Group de S&P va opinar una vegada que els bons alternatius PIK tenen un quocient de risc subjacent, ja que tenen el potencial de carregar els inversors amb més deutes en empreses amb dificultats financeres i amb efectius limitats.

PIK a Compra amb Apalancament

En les compres amb apalancament, s’utilitza un préstec PIK si el preu de compra de l’objectiu és superior als nivells d’apalancament fins als quals els prestadors acorden proporcionar un préstec sènior, un segon préstec d’embargament o un préstec entresòl, o si hi ha flux de caixa limitat disponible per fer pagaments d'un préstec (és a dir, a causa de dividends o restriccions relacionades amb la fusió). No es proporciona al propi objectiu. Normalment, és el vehicle d’adquisició, una altra empresa o una entitat amb finalitats especials (SPE) qui rep el préstec.

Com a pràctica, els préstecs PIK en compres amb apalancament comporten una càrrega d’interessos i comissions considerablement més elevada que els préstecs sèniors, els préstecs de segon embargament o els préstecs entresòlats de la mateixa transacció. Amb rendiments superiors al 20% anual, l’adquirent ha de fer una avaluació prudent segons la qual el cost d’aconseguir un préstec PIK no hauria de superar la seva taxa interna de retorn de la inversió en renda variable.

El juliol de 2004, l'empresa de compra amb apalancament KKR va refinançar l'adquisició de Sealy Mattress Company amb bitllets subordinats de pagament en espècie (PIK) per valor de 75,0 milions de dòlars.

Com és el pagament en espècie beneficiós per als prestadors o financers?

Els prestadors estructuren els seus préstecs amb un component d’interès PIK quan volen millorar la seguretat del retorn de la inversió. Per exemple, quan els prestamistes difereixen amb les empreses de recerca de renda variable o de gestió de carteres pel que fa al valor futur de la renda variable, poden preferir rebre interessos en efectiu i interessos de pagament en espècie en lloc d’interessos en efectiu i garanties per comprar fons propis. El valor d'una ordre, en sortir, esdevé incert. Per tant, la rendibilitat PIK agregada contractualment certa sembla més atractiva.

Per a un inversor en entresòl o de capital privat, el PIK és sovint l’estratègia més adequada sempre que es vol “bloquejar” un retorn de la inversió. De fet, aquests prestadors prefereixen la funció PIK perquè no només reben nous valors a l’empresa de cartera sense desplegar cap efectiu addicional, sinó que es tradueix en un efecte d’interès compost, que al seu torn augmenta el retorn global de la inversió.

Els PIK tenen una posició alta en el risc subjacent

La posició del deute PIK sol estar després d'altres deutes en una estructura de finançament, que té una opció d'interès de pagament en efectiu. El manteniment del deute amb interessos en espècie i no en efectiu té una prima: els interessos PIK són, naturalment, superiors als interessos en efectiu. Això es fa per compensar els prestadors (o inversors) per haver renunciat a la seva opció de rebre els seus interessos de pagament en efectiu durant tot el període de permanència del deute. De fet, els prestadors han d'assumir un risc de crèdit addicional augmentant la quantitat de capital que han de rebre a mesura que els interessos es van acumulant. No obstant això, l'interès es composa anualment i dóna una rendibilitat composta.

Conclusió

Malgrat tot, els PIK encara tenen una demanda constant, tot i que inferior a la que hi havia abans de la crisi del crèdit del 2008. Una de les principals raons per les quals els prestadors encara estan disposats a invertir en deute PIK malgrat que es titula com un deute d’alt risc és perquè les emissions realitzades després de la crisi han vist prudents i moderades l'ús d'aquest deute per part de les empreses. Ens porta a un punt important que, tot i que hi ha moltes vies per al finançament corporatiu, algunes de les quals, com els deutes PIK, inclouen una combinació única de flexibilitat i risc, en última instància, és el criteri del prestatari elecció del deute. L’ajornament dels pagaments d’interessos en efectiu pot semblar atractiu, però la companyia estarà còmoda en les emissions de bons i l’augment del pagament del principal és quelcom que requereix una presa de decisions astuta.