Base imposable (definició, fórmula) | Com es calcula la base imposable? (Exemples)

Què és la base imposable?

La base imposable es refereix als ingressos totals (inclosos els salaris, els ingressos per inversions, els actius, etc.) que poden tributar una autoritat tributària i, per tant, s’utilitzen per calcular els passius fiscals que deuen la persona física o la corporació. Serveix com a base total sobre la qual es pot carregar l'impost.

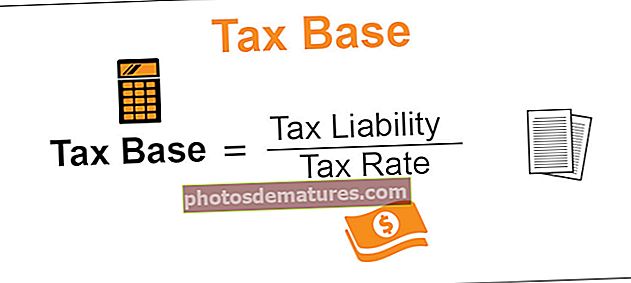

Fórmula de la base imposable

L’assumpte tributari s’arriba multiplicant la base imposable pel tipus impositiu. Per tant, seria el passiu tributari dividit pel tipus impositiu.

Fórmula de la base imposable = Responsabilitat fiscal / tipus tributari

Exemple de base imposable

La senyora Lucia, una dona de negocis, va guanyar l’any passat 20.000 dòlars. D’aquesta quantitat, 15.000 dòlars estaven subjectes a impostos.

Considerem ara la responsabilitat tributària suposant un tipus impositiu del 10%.

Responsabilitat fiscal = Base imposable * Tipus tributari

Els detalls es detallen de la següent manera

Per tant, podem tornar a calcular per arribar a la base imposable com a obligació fiscal / tipus impositiu que ara seria de 15.000 (1500 / 0,1)

Principals característiques de la base imposable

# 1 - Simplicitat

És senzill arribar-hi. L'únic que hauríeu de fer és considerar el total net de tots els actius o ingressos subjectes a impostos. Això ajudarà al govern a determinar el nombre total de contribuents i, a continuació, a considerar els ingressos subjectes a impostos. Ens ajudaria a entendre l'impost total que el govern tendeix a guanyar mitjançant aquest senzill mètode.

# 2 - Indicador de la renda imposable

Mitjançant les estadístiques oficials recopilades de nombroses fonts, ajuda el govern a avaluar els ingressos totals que tendeix a obtenir, normalment dels ingressos imposables, en examinar la base imposable de l’economia en general. Això ajuda el govern del país a determinar els ingressos totals que pot generar per a l’any anterior d’avaluació

# 3: la base àmplia augmenta els ingressos

Quan un govern tributa diversos articles de manera indirecta com ara l’IVA, l’impost central, els impostos especials, les importacions i els aranzels, etc., ara s’amplia la base. La base millorada serviria de font d’ingressos per al govern. Ara el govern pot canalitzar-ho cap a finalitats productives com el desenvolupament de projectes d'infraestructures, despesa social i assistencial, etc. Aquestes activitats afavoririen el desenvolupament de la nació.

# 4: actua com a font responsable

Quan un govern estableixi la seva base imposable, ara serviria com a font d’ingressos responsable. Aquesta informació ara es pot introduir molt bé en dades estadístiques que seran combinades per diverses agències. Així, aquestes dades serveixen com a font fiable per avaluar la quantitat d’impostos que recapta un país per permetre-li fer una comparació amb altres països per determinar l’import total recaptat dels impostos.

Desavantatges

# 1: no té en compte l’economia submergida

N’hi ha molts en el negoci il·lícit, com ara les drogues. Normalment no es notifiquen i, per tant, no hi ha impostos, però els intermediaris tendeixen a fer fortuna. Tendeix a perdre’s aquests ingressos i no inclou l’economia submergida.

# 2: la base estreta pot impedir el creixement

Si un país tendeix a imposar-se només una font, com ara l’impost sobre la renda, i no considera la imposició d’altres fonts indirectes com l’IVA, la base ara es redueix. Aquesta reducció suposa una pèrdua d’ingressos per al govern. A causa de la pèrdua d’aquests ingressos, els ingressos del govern es redueixen i pot ser que no pugui dur a terme activitats de desenvolupament per al benestar de l’economia, i això impedirà el creixement.

# 3: exclou les exempcions i les exempcions fiscals

El govern pot donar certs incentius per a determinats sectors, que alleuja els que depenen d’aquestes ocupacions, exempts de pagar impostos. A més, diversos incentius i exempcions introduïts pel govern ajuden el públic a estalviar o invertir en aquestes vies per aprofitar les exempcions fiscals. Tanmateix, això sembla ser un desavantatge per al govern, ja que reduirà la base imposable fins a tal punt, cosa que reduirà encara més els ingressos del govern.

Limitacions

- Una manera en què la base imposable es retarda és que no continua considerant les exempcions i els ingressos obtinguts a través de l’economia submergida, reduint així els ingressos totals que haurien meritat el govern.

- A més, en funció de la decisió i discreció del govern sobre el que s’ha d’incloure a la base imposable, determinaria el total d’ingressos imposables que es generarien. Per tant, la base es limitaria a la decisió d’inclusió que correspon al govern pel que fa a les partides a considerar per a tributació.

Punts importants

- El govern, generalment en la seva sessió pressupostària, decidirà sobre les lloses fiscals i també sobre les diverses fonts d’ingressos sobre les quals voldria tributar o més aviat no un impost. Es fa important que es mantingui actualitzat en aquest sentit per entendre què depèn de la cistella total d’ingressos imposables del govern per determinar la base.

Conclusió

La base imposable serveix com una important font d'informació fiable per mesurar els ingressos totals obtinguts per un govern d'un país a través de la via fiscal. Es considera una font comptable fiable per generar estadístiques al respecte. Es fa imprescindible que el govern determini adequadament la base per tal d’imposar una fiscalitat eficient i, per tant, garantir que les persones no siguin ni imposades ni imposades.