Optimització de la cartera (definició i exemple) | Limitacions i avantatges

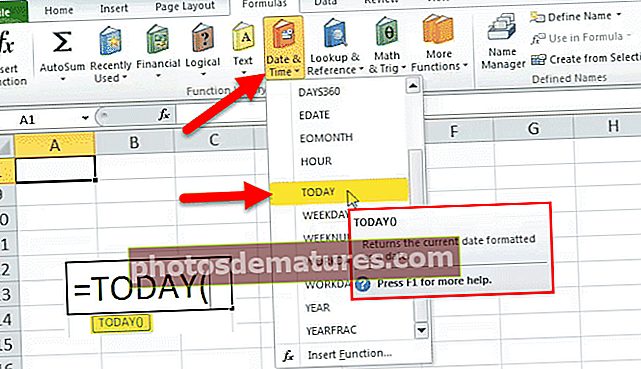

Què és l'optimització de la cartera?

L’optimització de la cartera no és res més que un procés on un inversor rep l’orientació adequada pel que fa a la selecció d’actius de la gamma d’altres opcions i, en aquesta teoria, els projectes / programes no es valoren de manera individual, sinó que es valora el mateix com a part d’un cartera particular.

Explicació

Es diu que una cartera òptima és la que té la ràtio Sharpe més alta, que mesura l’excés de rendiment generat per cada unitat de risc assumida.

L’optimització de la cartera es basa en la teoria moderna de la cartera (MPT). El MPT es basa en el principi que els inversors volen obtenir la rendibilitat més alta per obtenir el risc més baix. Per aconseguir-ho, s’haurien de seleccionar els actius d’una cartera després de considerar el seu rendiment relatiu entre si, és a dir, haurien de tenir una correlació baixa. Qualsevol cartera òptima basada en el MPT està ben diversificada per tal d’evitar un bloqueig quan un actiu concret o una classe d’actius tenen un rendiment inferior.

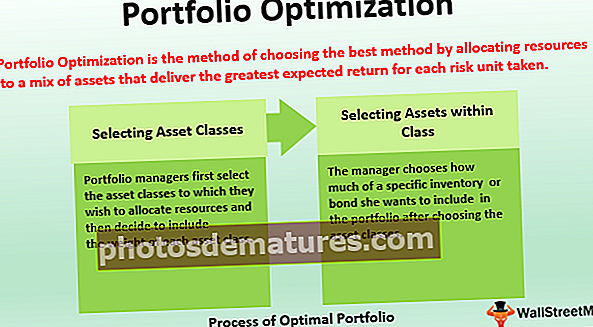

Procés de cartera òptima

L’assignació d’actius per a una cartera òptima és essencialment un procés de dues parts:

- Selecció de classes d’actius - Els gestors de carteres primer trien les classes d’actius a les quals volen assignar fons i després decideixen que s’inclourà el pes de cada classe d’actius. Les classes d’actius habituals inclouen renda variable, bons, or, béns immobles.

- Selecció d’actius dins de la classe - Després de decidir les classes d’actius, el gestor decideix quina part d’una acció o d’un bo determinat vol incloure a la cartera. Efficient Frontier representa en un gràfic la relació risc-rendibilitat d’una cartera eficient. Cada punt d'aquesta corba representa una cartera eficient.

Exemples d'optimització de carteres

Vegem alguns exemples pràctics d’optimització de la cartera per entendre-la millor.

Exemple 1

Si prenem un exemple d’Apple i Microsoft basant-nos en els rendiments mensuals de l’any 2018, el gràfic següent mostra la frontera eficient per a una cartera que només consta d’aquestes dues accions:

L’eix X és la desviació estàndard i l’eix y el rendiment de la cartera pel nivell de risc. Si combinem aquesta cartera amb un actiu lliure de risc, el punt d’aquest gràfic on es maximitza la ràtio Sharpe representa la cartera òptima. És el punt en què la línia d'assignació de capital és tangencial a la frontera eficient. La raó d’això és que en aquest moment, la ràtio Sharpe (que mesura l’increment del rendiment esperat per cada unitat addicional de risc assumida) és la més alta.

Exemple 2

Suposem que volem combinar una cartera arriscada que només tingui accions de BestBuy i AT&T i un actiu sense risc amb un rendiment de l'1%. Representarem la frontera eficient basant-nos en les dades de retorn d’aquestes existències i després prendrem una línia que comença a 1,5 a l’eix Y i és tangencial a aquesta frontera eficient.

L'eix X representa la desviació estàndard i l'eix Y representa el retorn de la cartera. Un inversor que vulgui assumir menys riscos pot moure’s cap a l’esquerra d’aquest punt i els inversors que prenen riscos es mouen cap a la dreta d’aquest punt. Un inversor que no vulgui assumir cap risc només invertiria tots els diners en l’actiu lliure de risc, però al mateix temps limitava el seu retorn de la cartera a l’1%. S’obtindrà un retorn addicional assumint el risc.

Avantatges de l’optimització de la cartera

A continuació s'esmenten alguns dels principals avantatges de l'optimització de la cartera:

- Maximització del retorn: El primer i principal objectiu de l'optimització de la cartera és maximitzar el retorn d'un determinat nivell de risc. La compensació del risc-rendibilitat es maximitza en el punt de la frontera eficient que representa la cartera òptima. Per tant, els gestors que persegueixen el procés d’optimització de la cartera sovint són capaços d’aconseguir rendiments elevats per unitat de risc per als seus inversors. Això ajuda a la satisfacció del client.

- Diversificació - Les carteres òptimes estan ben diversificades per acabar amb el risc no sistemàtic o el risc sense preus. La diversificació ajuda a protegir els inversors contra els efectes negatius en cas que un determinat actiu tingui un rendiment inferior. La resta d’actius de la cartera protegiran la cartera de l’inversor de la caiguda i l’inversor es queda en una zona còmoda.

- Identificació d’oportunitats de mercat: Quan els administradors es dediquen a una gestió tan activa de la cartera, fan un seguiment de moltes dades del mercat i es mantenen actualitzats amb els mercats. Aquesta pràctica els pot ajudar a identificar oportunitats del mercat per davant de les altres i a aprofitar-les per al benefici dels seus inversors.

Limitacions de l’optimització de la cartera

A continuació s'esmenten algunes de les principals limitacions de l'optimització de la cartera:

- Mercats sense friccions - La teoria moderna de la cartera, en què es basa el concepte d’optimització de la cartera, fa certs supòsits per mantenir-se certs. Un dels supòsits és que els mercats no tenen friccions, és a dir, que no hi ha costos de transacció, restriccions, etc. que prevalen al mercat. En realitat, sovint es troba que això no és cert. Hi ha friccions al mercat i aquest fet complica l’aplicació de la teoria moderna de carteres.

- Distribució normal - Un altre supòsit segons la teoria moderna de la cartera és que els rendiments es distribueixen normalment. Ignora els conceptes d’asimilitud, curtosi, etc. quan s’utilitzen les dades de retorn com a entrades. Sovint es troba que els rendiments no es distribueixen normalment. Aquesta violació de les suposicions segons la teoria moderna de la cartera torna a fer que sigui difícil d’utilitzar.

- Coeficients dinàmics - Els coeficients utilitzats en les dades per a l'optimització de la cartera, com el coeficient de correlació, poden canviar a mesura que canvien les situacions del mercat. La hipòtesi que aquests coeficients es mantenen iguals pot no ser cert en tots els casos.

Conclusió

L'optimització de la cartera és bona per a aquells inversors que vulguin maximitzar la compensació del risc-rendibilitat, ja que aquest procés té com a objectiu maximitzar la rendibilitat de cada unitat de risc addicional assumida a la cartera. Els administradors combinen una combinació d’actius de risc amb un actiu lliure de riscos per gestionar aquesta compensació. La proporció d’actius de risc respecte de l’actiu sense risc depèn de la quantitat de risc que vulgui assumir l’inversor. La cartera òptima no proporciona una cartera que generi el màxim rendiment possible de la combinació, sinó que maximitza la rendibilitat per unitat de risc assumida. La ràtio Sharpe d’aquesta cartera és la més alta.