Bons corporatius (definició, tipus, llista) Exemple de relació preu-rendiment

Què són els bons corporatius?

Els bons corporatius són valors de renda fixa emesos per empreses amb pagaments fixos promesos de manera periòdica. Aquests pagaments fixos es tornen a separar en dos components: el cupó i el valor nocional o nominal. Quan l'organització emet un bo corporatiu, l'organització accepta l'import fixat dels inversors a un preu d'emissió que pot ser més o menys que el nocional en funció de les condicions del mercat. Quan l’import de l’emissió determinat pel preu d’emissió és superior al nacional, es diu que els bons cotitzen a una prima i els fenòmens a l’inrevés es consideren bons de descompte. Els bons corporatius es classifiquen en diferents tipus en funció del risc i dels termes del bo.

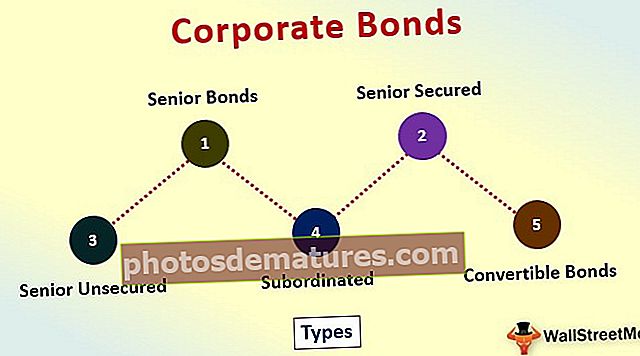

Llista dels 5 principals tipus de bons corporatius

A continuació es mostra la llista dels tipus més habituals de bons corporatius

# 1 - Bons sènior

Aquests bons garanteixen una reclamació preliminar als inversors sobre els actius de l’empresa en cas que la companyia deixi de treballar. En altres paraules, els titulars de bons sèniors reben pagaments fins i tot abans que es pagui als accionistes.

# 2: assegurat per a majors

Aquests bons garantits estan avalats per les propietats o actius de l'organització emissora i els inversors tenen una reclamació sobre els actius o propietats indicats. Per tant, estan per davant dels altres prestamistes de la cua a pagar.

# 3 - Sènior sense garantia

Aquest tipus de bons corporatius no estan avalats per cap garantia i, per tant, són més arriscats que el tipus garantit per a sèniors, però són menys arriscats que els altres bons no garantits que tenen els inversors a la cua de devolució. Es mantenen per davant dels tenidors de bons no garantits a la cua d’amortització.

# 4 - Subordinat

Aquest tipus de titulars de bons subordinats rep els seus pagaments de la companyia un cop pagats els tres titulars de bons anteriors. No obstant això, encara reben els seus pagaments per davant d'altres creditors i accionistes.

# 5 - Bons convertibles

Aquests bons convertibles es poden convertir en un nombre fix d’accions de la companyia a un preu fixat, tal com s’esmenta al full de terminis del bo. Aquests bons tenen dues característiques de pagaments fixos durant un temps i d’apreciació de capital un cop convertits en accions.

Preu i rendiment fins al venciment (YTM) d’un bons corporatius

El preu i el seu corresponent rendiment d’un bo es determinen pels següents factors.

- Demanda de bons al mercat: És l'interès obert que s'expressa en forma d'oferta i demana els preus cotitzats al mercat.

- Qualificacions assignades al bo per les agències de qualificació creditícia com Moodys, Fitch i S&P.

- Edat del vincle: Denota el nombre d’anys que queden fins a la maduresa. La tendència general del preu és que el seu preu s’aproximi al valor nominal (valor nominal) a mesura que s’acosta el venciment.

El rendiment corresponent de l’obra pel preu cotitzat és el tipus que s’utilitza per descomptar els fluxos d’efectiu futurs de manera que el seu valor sigui igual al preu actual de l’obra. Es calcula mitjançant la següent fórmula.

Preu del bo = Cupó1 / (1 + YTM) 1 + Cupó2 / (1 + YTM) 2 + …… Cupó n / (1 + YTM) n + Valor nominal / (1 + YTM) nLa resolució de YTM en l’equació anterior proporciona el rendiment fins al venciment del bo. YTM assumeix una única taxa que s’utilitza per descomptar tots els fluxos d’efectiu de manera que el valor actual de tots els fluxos d’efectiu descomptats a YTM doni el preu de mercat actual del bo.

Exemple

Calculeu el YTM d'un bo de 20 anys de 1.000 dòlars per valor amb un tipus de cupó del 6% que cotitzi a un preu de 802,07 dòlars.

Solució:

Cupó C = 0,06 * 1000 = 60

802.07 = ∑ t = 120 60 / (1 + YTM) t + 1000 / (1 + YTM) 20

La computació de YTM mitjançant una prova i error o un solucionador en Excel dóna el resultat

YTM = 8,019%

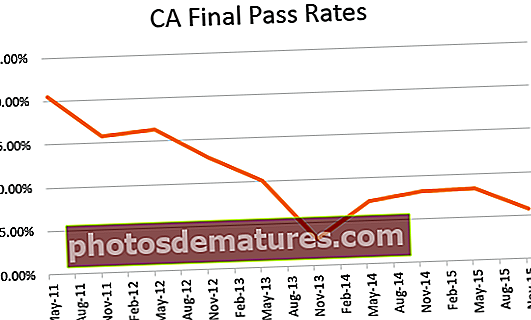

Relació preu-rendibilitat dels bons corporatius

El preu i els rendiments comparteixen una relació inversa entre si de manera que, a mesura que augmenta el preu, el rendiment tendeix a disminuir i viceversa.

El pendent del gràfic anterior demostra la sensibilitat de l'enllaç. Aquest pendent s’anomena durada efectiva de l’enllaç. En altres paraules, la durada efectiva mesura la sensibilitat al preu del bo davant del canvi de rendiment. Es defineix com la variació mitjana del preu del bo per un canvi de l’1% en el rendiment.

La fórmula per a la durada efectiva es dóna de la següent manera:

Durada efectiva = (V– - V+) / 2V0Δy- V– = Valor del bo quan es redueix el rendiment

- V+ = Valor del bo amb un augment del rendiment.

- V0 = Valor original del bo

- Δy = Canvi del rendiment.

Característiques dels bons corporatius

A continuació es detallen les característiques dels bons corporatius.

# 1 - La propagació dels bons corporatius

Els bons corporatius solen ser més arriscats que els bons públics emesos per governs federals o organismes locals, com ara municipis, etc. lligams. El rendiment addicional requerit per l’inversor en comparació amb els bons del govern s’anomena spread.

# 2 - Opcions incrustades en un bo corporatiu

Alguns dels bons corporatius inclouen funcions de trucada i incorporades, tal com ha declarat l'emissor dels bons corporatius.

Un bó exigible es bescanvia abans del venciment de l’objectiu quan el preu de l’objectiu arriba al preu de la compra. Un preu de trucada és un preu establert al qual l’emissor pot recuperar l’objectiu per retornar el valor nominal a l’inversor abans del venciment. El preu d’un bo obligable és generalment baix respecte al bo comparable que no es pot contractar a causa del risc per a l’inversor que es pugui convocar el bon obligable abans del venciment.

Un bo puttable és una opció integrada al contracte de bons que proporciona protecció a l’inversor quan el preu del bo es situa per sota del preu d’emissió. Un comprador del bo garantit es troba assegurat fins al descens del preu del bo quan augmenten els tipus d’interès i, per tant, és beneficiós per al titular del bo. Per tant, el preu de l’obligació putable és elevat en comparació amb l’obligació directa normal. Per tant, el bó puttable es canvia al preu de venda, tot i que el preu del bo es situa per sota del preu de venda abans del venciment a la data de venda.

Conclusió

La majoria de les organitzacions prefereixen els bons corporatius als préstecs a llarg termini per recaptar diners, ja que ofereixen funcions beneficioses tant per als inversors com per als prestataris, mentre que també es negocien activament al mercat secundari. Per tant, constitueixen un component fort de l’estructura de capital d’una empresa.