Risc per defecte (definició, tipus) | Com avaluar el risc d'incompliment?

Què és el risc per defecte?

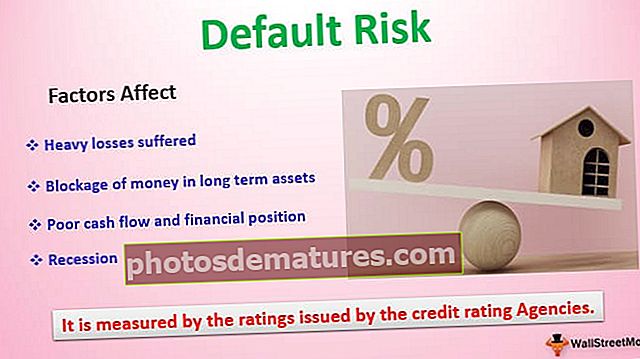

El risc de morositat és el tipus de risc que mesura les possibilitats d’incomplir les obligacions com ara la no amortització del principal o dels interessos i es calcula matemàticament en funció dels compromisos passats, les condicions financeres, les condicions del mercat, la posició de liquiditat i les obligacions actuals, etc. Els factors afecten la morositat, com les pèrdues fortes patides, el bloqueig de diners en actius a llarg termini, el flux de caixa i la situació financera deficients, les condicions econòmiques com la recessió, etc. Es mesura per les qualificacions emeses per les agències de qualificació creditícia.

Tipus de qualificació de risc per defecte

Baixa les qualificacions, augmenta el risc i viceversa. Si el risc de morositat és elevat, l'interès serà superior a l'interès normal per atraure els clients a invertir. Es divideix en dos tipus d’inversió i de no inversió.

# 1 - Grau d'inversió

Investment Grade és el tipus de qualificació donada per les agències de qualificació creditícia en funció del rendiment de l’empresa, que determina el risc de morositat inferior i els inversors poden optar per la inversió a la companyia. Generalment, les valoracions d'AAA, AA, A, BBB es consideren a la categoria de grau d'inversió.

# 2: grau de no inversió

La qualificació de qualitat no inversora es considera un valor d’alt risc i demostra que les possibilitats d’incompliment són més grans. Les empreses de qualitat no inversora ofereixen un tipus d'interès més alt i preus de compra més baixos a causa de la seva naturalesa de risc. De vegades, a les empreses que no pertanyen a la categoria d’inversió els costava atraure els clients per comprar els valors. El grau inferior a BB de les agències de qualificació creditícia indica el grau de no inversió.

Com es pot reduir el risc per defecte?

# 1: oferiu un alt tipus d'interès

El prestatari hauria d’oferir un tipus d’interès més elevat en comparació amb el tipus de mercat per mantenir la fe dels inversors.

# 2 - Gestió adequada de la posició del flux de caixa

Si la companyia té una qualificació de no inversió, hauria de mantenir el flux de caixa adequat per amortitzar el deute a temps i millorar la imatge de mercat.

# 3 - Estructura de capital favorable

El capital de propietat hauria de ser superior al capital prestat per mantenir la posició de solvència.

# 4 - Relacions favorables

Les agències de qualificació creditícia valoren els valors segons la posició financera i l’anàlisi de ràtio de l’empresa prestatària. per tant, per tal de reduir el risc de morositat, les ràtios com la ràtio deute-renda variable, la renda de rendibilitat, la ràtio de rotació d’accions, les de solvència, la ràtio de circulant, etc. haurien de ser favorables a l’organització empresarial.

# 5 - Altres mesures

- Reduir el cost

- Mantingueu el percentatge de beneficis

- Reemborsar els préstecs bancaris a temps.

- Baixa inversió en actius de capital a llarg termini

Avaluació del risc d'incompliment

Es pot avaluar de les maneres següents:

# 1 - Classificació creditícia

Es pot accedir a aquest risc mitjançant les qualificacions de les agències de qualificació creditícia. Si les qualificacions són iguals o inferiors a BB, el risc és elevat.

# 2 - Rendiment passat i resultats trimestrals

Es pot avaluar pel rendiment passat de l’empresa, com si una empresa ha incomplert el pagament del deute en el passat, s’accedeix al risc de morositat o si hi ha publicats resultats trimestrals pobres, les probabilitats de pèrdua i el risc són altes.

# 3 - Posició de mercat i bona voluntat

Si l'empresa o el prestatari té una reputació més alta al mercat, significa que l'empresa o el prestatari tenen una bona voluntat. Per tant, es pot confiar en el prestatari i invertir o prestar els diners segons la reputació del mercat, amb la fe que el prestatari superarà la situació desfavorable.

# 4 - Tipus de prestatari

Es pot avaluar de prestatari a prestatari també. Si el prestatari és una empresa governamental, les probabilitats de pèrdua seran mínimes, de manera que el risc serà inferior. Mentre que si el prestatari és l’empresa privada de nova creació, les probabilitats de risc són més elevades, per tant, s’ha de valorar el risc de morositat com a alt.

Prima de risc per defecte

És la prima per assumir el risc d'invertir en valors basats en el risc. És la diferència entre la taxa que ofereixen els títols d’alt risc i la taxa sense risc. Aquesta prima és la manera d’atraure clients oferint tipus d’interès elevats o un preu de compra amb descompte. és la mesura compensatòria contra els valors que porten riscos.

Conclusió

- El risc d’incompliment és el risc d’incompliment del prestatari. Mostra la incapacitat del prestatari per amortitzar els fons prestats. Es mesura per les qualificacions donades per les agències de qualificació creditícia.

- Hi ha dos tipus de fons d'inversió amb risc de morositat i de fons no inversors. En la qualificació de fons d’inversió, hi ha AAA, AA o BBB, que mostra el risc baix i indiquen que es poden invertir diners, mentre que en riscos no inversors les qualificacions donades són inferiors o iguals a BB, que és el signe de valors d’alt risc.

- El prestatari proporciona un tipus d'interès més alt per reduir el risc.

- La diferència entre els títols basats en el risc elevat i la taxa lliure de risc s’anomena prima de risc de mercat, que té una naturalesa compensadora per als portadors de risc.