Relació PE (significat, fórmula) | Calculeu els guanys de preus múltiples

Què és la proporció PE?

Relació preu / beneficis (P / E) és una de les ràtios d’anàlisi financera més importants que fan servir els analistes per determinar com es comporta l’empresa en comparació amb altres empreses del mateix domini i com se’n surt l’empresa en comparació amb el rendiment passat de l’empresa.

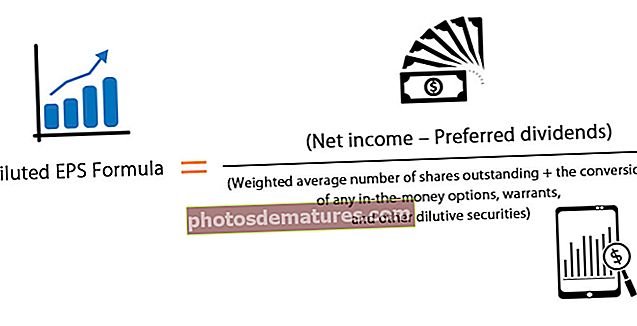

Fórmula PE

La ràtio PE (preu / beneficis) es deriva principalment del múltiple de recuperació, que significa quants anys trigareu a recuperar els vostres diners. De la mateixa manera, penseu en PE com en quants anys guanyareu un inversor per recuperar el preu pagat per l’acció. Per exemple, si el múltiple PE és 10x. Això implica bàsicament que per cada $ 1 de guanys, l’inversor ha pagat 10 $. Per tant, passaran 10 anys de beneficis perquè l’inversor recuperi el preu pagat.

Fórmula de la proporció PE = preu per acció / guanys per acció

El 2 de febrer, Google va passar a Apple com l’empresa més valuosa: la capitalització de mercat de Google va superar Apple Market Cap. Com va passar això? Vegem-hi de prop aquest exemple de relació de guanys de preus: la ràtio de Google PE es negocia 30,58x; malgrat això, La ràtio d’obtenció de preus d’Apple era al voltant 10,20x.

font: ycharts

Malgrat el múltiple PE més baix d'Apple, les accions d'Apple encara han tingut la pallissa. Apple va obtenir un -25,8% (negatiu) durant l'últim any; no obstant això, Google ha retornat aprox. 30% (positiu) en el període corresponent.

font: ycharts

Un parell de preguntes ràpides sobre això per a vostè?

- Apple és una COMPRA?

- Google és un SELL?

- Ara Apple és més barat que Google?

- De quin PE estem parlant: proporció PE directa o proporció PE final?

- Per què disminueixen els preus d'Apple, tot i que té una proporció PE inferior?

Per entendre la resposta a totes les preguntes anteriors, és important que entenguem el nucli i probablement el paràmetre de valoració més important, és a dir, el múltiple PE o la relació d’obtenció de preus.

A més, comproveu Per què s’utilitza el valor del preu en llibres per a les valoracions bancàries.

Aquesta guia de preus per guanyar se centra en les femelles i els cargols del múltiple PE i inclou els temes següents.

Càlcul de la ràtio d’obtenció de preus

Prenguem un exemple de ràpida relació de PE de Colgate i calculem el seu múltiple de PE.

A partir del 22 de febrer de 2016, el preu per acció de Colgate era de 67,6 dòlars

El benefici per acció de Colgate (darrere de dotze mesos) és de 1,509

Relació de guanys de preu o fórmula de la relació PE = 67,61 $ / 1.509 = 44,8x

Senzill, ja que heu vist que no és gens difícil calcular la relació PE :-)

Exemples de relació PE

Mètode núm. 1Compareu la relació de guanys de preus històrics de l’empresa

La interpretació gràfica de PE Multiple no és una ciència de coets. Si us pregunteu com crear aquest gràfic de la relació d’obtenció de preus, podeu consultar els gràfics bancaris d’inversions.

El gràfic de la ràtio de guanys de preus ajuda els inversors a visualitzar el múltiple de valoració de valors o índex durant un període de temps. En aquest gràfic d’exemple de la relació de guanys de preus d’una empresa anomenada Foodland Farsi es representa durant un període de març de 02 a març de 07.

El gràfic anterior compara el múltiple de PE actual amb els índexs de relació de guanys de preus històrics. Observem que el gràfic anterior indica que l’existència és sobrevalorat en comparació amb el múltiple històric de PE.

De la mateixa manera, a partir de la relació d’obtenció de preus anterior Llista de bandes, observem que les accions cotitzen a la banda de la ràtio de guanys del preu superior de 20,2 vegades, cosa que implica valoracions més altes en comparació amb les ràtios històriques.

Podeu preparar els mateixos gràfics per a la relació preu-flux de caixa, la fórmula EV / EBIT, etc.

Mètode 2: compareu la relació d’obtenció de preus de l’empresa amb la resta d’empreses del sector.

Vegem el múltiple PE de Colgate i la seva comparació amb la indústria. Què observes?

Font - Reuters

Observem que la ràtio d’obtenció de preus de Colgate és de 44,55x; tanmateix, la ràtio d’obtenció de preus de la indústria és de 61,99x. Això implica que, per un costat, Colgate cotitzi a aprox. 44 vegades els seus guanys, la indústria cotitza a aprox. 62 vegades els seus guanys. Això és una obvietat; voldríeu pagar 44 $ per guanys per Colgate en lloc d’optar per 62 $ per guanys per a la indústria.

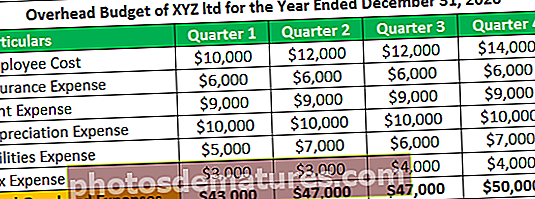

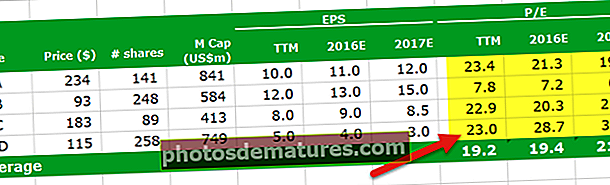

Mètode # 3 - Interpretació mitjançant un Comp

La taula anterior no és res més que un Comp. Una comp. Comparable enumera tots els competidors rellevants de la indústria, les seves previsions financeres i paràmetres importants de valoració. En aquesta taula, hem considerat només PE múltiple (ja que es tracta d’un debat sobre PE múltiple).

Un parell de preguntes per a vosaltres pel que fa a la taula de composició proporcionada anteriorment

- Quin és l'estoc més barat?

- Quin és el més car?

Espero que hagueu trobat les respostes; suposo que no ha de ser massa difícil. Anem a endinsar-nos en el fonament del mateix.

Quin és l'estoc més barat?

- La ràtio mitjana d’obtenció de preus finals és de 19,2 vegades. Només hi ha un estoc inferior a la ràtio de guanys del preu final, és a dir, l'empresa BBB.

- De la mateixa manera, si fixeu-vos en el múltiple mitjà de PE avançat, l’empresa BBB té una proporció d’obtenció de preus futurs inferior a la de les seves mitjanes respectives.

- Estrictament a partir d’aquesta taula de dades, observem que l’empresa BBB és l’acció més barata.

Quin és l'estoc més car?

- Hi ha 3 accions que tenen una ràtio PE final superior a la ràtio mitjana PE trailing. Empresa AAA, CCC i DDD

- D’aquests 3, és difícil trobar l’estoc més car estrictament sobre la base de la proporció de PE final (tots són més propers a PE final de 23x

- Comparem ara la ràtio de PE futura d’aquestes 3 accions. Observem que per al 2016, Stock DDD té la ràtio de PE avançada més alta (28,7x el 2016E i 38,3x el 2017E)

- Això implica que les accions DDD són les accions més cares de la taula anterior.

Tot i que la fórmula de la ràtio d’obtenció de preus és fàcil de calcular, cal tenir en compte els següents punts importants pel que fa al múltiple PE.

- Les dues empreses poden tenir perspectives de creixement diferents.

- La qualitat dels guanys pot variar, és a dir, els guanys d’una empresa poden ser més volàtils que els de l’altra

- La força del balanç de les dues empreses pot ser diferent.

De vegades, es cita un múltiple de PE elevat com a motiu per no comprar accions. No obstant això, les empreses de creixement ràpid solen associar-se a PE elevades. Viouslybviament, invertir en empreses de ràpid creixement pot ser rendible. Per tant, un múltiple de PE elevat no hauria d’evitar necessàriament que els inversors inverteixin en accions.

Com es pot trobar el preu objectiu mitjançant la relació d’obtenció de preus?

No només és important entendre si les accions són una COMPRA o una VENDA, sinó que també és igual d’important entendre el preu objectiu de les accions considerades.

Què és el preu objectiu? - no és res més que el que espereu que sigui el preu de les accions, per exemple, a finals de 2016 o 2017, etc.

Vegem el següent exemple de relació de PE de l'empresa.

Suposem que WallStreetMojoopera al sector serveis juntament amb els seus companys: AAA, BBB, CCC, DDD, EEE, FFF, GGG, HHH.

Per tal de trobar el preu objectiu de WallStreetMojo, hauríem de trobar el PE mitjà final i el PE avançat. Observem que la proporció mitjana de PE final és de 56,5x i la proporció de PE avançada és de 47,9x i 43,2x, respectivament.

WallStreetMojo’s Preu objectiu = EPS (WallStreetMojo) x Relació PE endavant

Suposem queWallStreetMojo 2016E i 2017E EPS són 4 i 5 dòlars, respectivament.

Donada la fórmula múltiple PE anterior,

WallStreetMojo 2016E Preu objectiu = 4 x 47,9 $ = 191,6 $

WallStreetMojo 2016E Preu objectiu = 5 x 43,2 dòlars = 216 dòlars

Teòricament, els preus objectius tenen bon aspecte. Pràcticament els preus objectius semblen malament.

Per què?

Els preus objectius es veuen malament a causa de la presència de valors atípics a la taula comparable que hem preparat. Tingueu en compte que HHH té una relació d’obtenció de preus més propera als 200x. Podrien haver-hi diverses raons per a l’elevada relació de guanys de preus de HHH; no obstant això, som aquí per trobar el preu objectiu adequat per a WallStreetMojo.

Per trobar el preu objectiu correcte, hem d’eliminar valors atípics com HHH, revisar la taula comparable i trobar el nou múltiple PE mitjà. Mitjançant aquests múltiples PE modificats, podem tornar a calcular el preu objectiu.

Revisat WallStreetMojo 2016E Preu objectiu = 4 x 17,2 $ = 68,8 $

Revisat WallStreetMojo 2016E Preu objectiu = 5 $ x 18,2 = 91 $

Relació d’obtenció de preus de la indústria i del país

Si no teniu accés a bases de dades de pagament com Bloomberg, Factset, Factiva, podeu consultar alguns dels recursos gratuïts per a aquestes dades:

- Lloc web de Damodaran

- Ràtios de Yahoo

A més, si voleu veure els diversos múltiples PE de diferents països, podeu consultar els recursos següents:

- Yardeni Research

Justificació per utilitzar la proporció PE

- PE Multiple és el múltiple de renda variable més utilitzat. El motiu d'això és la seva disponibilitat de dades. Podeu trobar fàcilment els guanys històrics i els guanys previstos. Alguns dels llocs web que podeu consultar són Yahoo Finance o Reuters

- Si ho compareu amb la tècnica de valoració del flux de caixa amb descompte, aquest enfocament de valoració basat en PE múltiple no és sensible als supòsits. A DCF, el canvi en els supòsits de WACC o de taxa de creixement pot canviar dràsticament les valoracions.

- Es pot utilitzar per a la comparació d’empreses dins de sectors i mercats que tenen polítiques comptables similars.

- L’esforç requerit és relativament menor. Un model DCF típic pot trigar entre 10 i 15 dies a passar el temps de l’analista. Tot i això, es pot preparar un comp de PE comparable en qüestió d’hores.

Limitacions

- El risc de balanç no es té en compte. Això implica que la posició fonamental de l'empresa no es reflecteix correctament a PE Multiple. Per exemple, no es tenen en compte la relació d’efectiu, les relacions actuals i la proporció de proves d’àcid, etc.

- No es tenen en compte els fluxos de caixa. Els fluxos de caixa procedents de les operacions, els fluxos de caixa procedents de la inversió i els fluxos de caixa procedents del finançament no es reflecteixen en aquest índex de guanys de preus.

- Una estructura diferent del deute amb els recursos propis pot tenir un efecte significatiu en els beneficis de l’empresa. Els ingressos poden variar àmpliament per a les empreses que tinguin deutes a causa d’un component dels pagaments d’interessos que afecten els guanys per acció.

- No es pot utilitzar quan els guanys són negatius. Per exemple, Box Inc. No podeu trobar PE Multiple per a empreses tan rendibles. En aquests casos, s’ha d’utilitzar guanys normalitzats o multiplicar a endavant.

- Els guanys estan subjectes a diferents polítiques comptables. La direcció la pot manipular fàcilment. Vegem aquest exemple de relació de PE a continuació.

Suposem que hi ha dues empreses: l'empresa AA i BB. Penseu en aquestes empreses com a bessons idèntics (sé que no és possible per a les empreses :-), però per un moment en un escenari de cel blau, suposem que això és així). Vendes, costos, clients idèntics i gairebé tot el possible.

En aquest cas, no hauríeu de tenir cap preferència per comprar una acció específica, ja que les valoracions de les dues empreses haurien de ser les mateixes.

Presentem un lleuger gir ara. Suposant que AA segueix la política d’amortització en línia recta i BB segueix una política d’amortització accelerada. Aquest és l’únic canvi entre les dues empreses. Les càrregues rectes igualen la seva depreciació al llarg de la vida útil. La política d’amortització accelerada cobra una depreciació més gran en els primers anys i una menor depreciació en els darrers anys.

Veiem què passa amb les seves valoracions?

Com s'ha indicat anteriorment, el múltiple PE d'AA és de 22,9x, mentre que el múltiple PE PE de BB és de 38,1x. Llavors, quin comprareu? Donada aquesta informació, estem inclinats a afavorir AA, ja que el seu múltiple PE és inferior. Tanmateix, es suposa un desafiament per la nostra suposició que aquestes dues empreses són bessones idèntiques i que haurien d’obtenir les mateixes valoracions perquè hem utilitzat PE Multiple. Podem utilitzar altres ràtios com EV / EBITDA per resoldre aquests problemes; tanmateix, arribarem a aquesta discussió en una altra publicació. De moment, tingueu en compte que les relacions PE tenen algunes limitacions greus en la seva aplicació universal.

Per una raó anterior, també es recomana utilitzar els guanys com a guanys abans que els articles excepcionals.

Conclusió

Les proporcions de PE continuen sent una de les metodologies de valoració àmpliament utilitzades. D’una banda, la relació d’obtenció de preus és molt fàcil de calcular i entendre; tanmateix, la seva aplicació pot ser molt complexa i molt complicada. Tingueu precaució en considerar la relació d’obtenció de preus i tingueu en compte no només la proporció PE final, sinó també les relacions de PE endavant per trobar el preu objectiu adequat.

Vídeo de la relació PE

Espero que us hagi agradat aquest article. Bona sort!

Publicacions útils

- Fórmula de la proporció de proves d’àcids

- Significat de creixement del preu

- Relació P / BV

- Valor empresarial vs. Ràtio de valor patrimonial <