Rendibilitat del patrimoni net (definició, fórmula) | Com es calcula el ROE?

Retorn de la definició del patrimoni net

Rendibilitat del patrimoni net (ROE) La ràtio és una mesura del rendiment financer que es calcula com el resultat net dividit entre el patrimoni net, el patrimoni net es calcula com l’actiu total de la empresa menys el deute i aquesta ràtio es pot considerar com una mesura per calcular el rendiment de l’actiu net i significa eficiència en què l’empresa utilitza els actius per obtenir beneficis.

Fórmula ROE

En primer lloc, vegem la fórmula del retorn de l’equitat:

Fórmula del retorn de la renda variable = Ingressos nets / Patrimoni net total

Si mirem el ROE d’una manera diferent, ho aconseguirem -

DuPont ROE = (Ingressos nets / Vendes netes) x (Vendes netes / Actius totals) x Actius totals / Patrimoni net

Rendibilitat de la renda variable de DuPont = Marge de benefici * Facturació total d’actius * Multiplicador de recursos propis

Ara podeu entendre que totes són relacions separades. Si us pregunteu com és que hem arribat a la conclusió que, si multipliquem aquestes tres ràtios, obtindrem un retorn de l’equitat, així és com hem arribat a una conclusió.

- Marge de benefici = Ingressos nets / Vendes netes

- Facturació total d’actius = vendes netes / actius totals mitjans (o actius totals)

- Multiplicador de patrimoni = Total actiu / Patrimoni net

Ara, ajuntem-los i vegem si obtenim o no el retorn del patrimoni net ...

(Ingressos nets / Vendes netes * Vendes netes / Actiu total mitjà * Actiu total / Patrimoni net total

Si ens fixem bé, veurem que, multiplicant totes aquestes tres ràtios, acabem amb només Ingressos nets / Patrimoni net.

Així doncs, arribem a la conclusió que, si utilitzem aquestes tres relacions i les multipliquem, obtindríem el retorn de l’equitat.

Interpretació

El ROE sempre és útil. Però per a aquells inversors que vulguin esbrinar el "per què" que hi ha darrere del ROE actual (alt o baix), han d'utilitzar l'anàlisi de DuPont per determinar on es troba el problema real i on ha anat bé l'empresa.

En el model de DuPont, podem analitzar tres ràtios diferents comparant quines poden arribar a la conclusió de si convé invertir a l’empresa o no.

Per exemple, si es multiplica la inequitat, si ens assabentem que l’empresa depèn més del deute que del patrimoni net, és possible que no invertim en l’empresa perquè això pot convertir-se en una inversió arriscada.

D’altra banda, en utilitzar aquest model de DuPont, podríeu reduir les possibilitats de pèrdues observant el marge de beneficis i la rotació d’actius i viceversa.

Exemple

En aquesta secció, agafarem dos exemples de rendiment del patrimoni net. El primer exemple és el més fàcil i el segon exemple seria una mica complex.

Saltem i veiem els exemples de seguida.

Exemple 1

Vegem dues empreses A i B. Ambdues empreses operen a la mateixa indústria de la confecció i, el més sorprenent és que el seu retorn de la renda variable (ROE) és del 45%. Vegem les ràtios següents de cada empresa per poder entendre on es troba (o oportunitat) el problema:

| Relació | Empresa A | Empresa B |

| Marge de benefici | 40% | 20% |

| Facturació total d’actius | 0.30 | 5.00 |

| Multiplicador de renda variable | 5.00 | 0.60 |

Ara mirem cadascuna de les empreses i analitzem.

Per a l'empresa A, el marge de benefici és gran, és a dir, el 40%, i el palanquejament financer també és força bo, és a dir, el 4,00. Però si observem la rotació total d’actius, és molt menys. Això significa que l'empresa A no pot utilitzar correctament els seus actius. Però, tot i que, a causa dels altres dos factors, el retorn del patrimoni net és superior (0,40 * 0,30 * 5,00 = 0,60).

Per a l'empresa B, el marge de benefici és molt inferior, és a dir, només el 20% i el palanquejament financer és molt pobre, és a dir, el 0,60. Però la facturació total d’actius és de 5,00. Així, per a una major rotació d’actius, l’empresa B ha tingut un bon rendiment en el sentit global de la rendibilitat del patrimoni net (0,20 * 5,00 * 0,60 = 0,60).

Imagineu ara què passaria si els inversors només miressin el retorn del patrimoni de totes dues empreses, només veurien que el ROE és bastant bo per a les dues empreses. Però després de fer l'anàlisi de DuPont, els inversors obtindrien la imatge real d'aquestes dues empreses.

Exemple 2

A l'any, tenim aquests detalls sobre dues empreses:

| En dòlars EUA | Empresa X | Empresa Y |

| Ingressos nets | 15,000 | 20,000 |

| Les vendes netes | 120,000 | 140,000 |

| Els actius totals | 100,000 | 150,000 |

| Equitat total | 50,000 | 50,000 |

Ara, si calculem directament el ROE a partir de la informació anterior, obtindríem:

| En dòlars EUA | Empresa X | Empresa Y |

| Ingressos nets (1) | 15,000 | 20,000 |

| Patrimoni net (2) | 50,000 | 50,000 |

| Rendibilitat del patrimoni net (1/2) | 0.30 | 0.40 |

Ara, utilitzant l’anàlisi DuPont, analitzarem cadascun dels components (tres ràtios) i descobrirem la imatge real d’aquestes dues empreses.

Calculem primer el marge de benefici.

| En dòlars EUA | Empresa X | Empresa Y |

| Ingressos nets (3) | 15,000 | 20,000 |

| Vendes netes (4) | 120,000 | 140,000 |

| Marge de benefici (3 / 4) | 0.125 | 0.143 |

Ara, vegem la rotació total d’actius.

| En dòlars EUA | Empresa X | Empresa Y |

| Vendes netes (5) | 120,000 | 140,000 |

| Total d’actius (6) | 100,000 | 150,000 |

| Volum de negoci total d’actius (5/6) | 1.20 | 0.93 |

Ara calcularem l’última ràtio, és a dir, l’apalancament financer de les dues empreses.

| En dòlars EUA | Empresa X | Empresa Y |

| Total d’actius (7) | 100,000 | 150,000 |

| Patrimoni net total (8) | 50,000 | 50,000 |

| Apalancament financer (7/8) | 2.00 | 3.00 |

Amb l’anàlisi de DuPont, aquí teniu el ROE de les dues empreses.

| En dòlars EUA | Empresa X | Empresa Y |

| Marge de benefici (A) | 0.125 | 0.143 |

| Volum de negoci total d’actius (B) | 1.20 | 0.93 |

| Apalancament financer (C) | 2.00 | 3.00 |

| Rendibilitat del patrimoni net (DuPont) (A * B * C) | 0.30 | 0.40 |

Si comparem cadascuna de les ràtios, podríem veure la imatge clara de cadascuna de les empreses. Per a les empreses X i Y, l’apalancament financer és el punt més fort. Per a tots dos tenen una ràtio d’apalancament financer més elevada. En el cas del marge de benefici, totes dues empreses tenen un marge de benefici inferior, fins i tot inferior al 15%. El volum d’actius de l’empresa X és molt millor que l’empresa Y. Per tant, quan els inversors utilitzin DuPont, podrien entendre els punts urgents de l’empresa abans d’invertir.

Calculeu el retorn de l’equitat de Nestle

Vegem el compte de resultats i el balanç de Nestle i, a continuació, calcularem el ROE i el ROE mitjançant DuPont.

Compte de pèrdues i guanys consolidat de l'exercici finalitzat el 31 de desembre de 2014 i 2015

El balanç de situació consolidat a 31 de desembre de 2014 i 2015

Font: Nestle.com

- Fórmula ROE = Ingressos nets / vendes

- Rendibilitat del patrimoni net (2015) = 9467/63986 = 14,8%

- Rendibilitat del patrimoni net (2014) = 14904 / 71.884 = 20,7%

Ara faríem servir l’anàlisi de DuPont per calcular el retorn del patrimoni net per als anys 2014 i 2015.

| En milions de CHF | 2015 | 2014 |

| Benefici de l'any (1) | 9467 | 14904 |

| Vendes (2) | 88785 | 91612 |

| Actius totals (3) | 123992 | 133450 |

| Patrimoni net (4) | 63986 | 71884 |

| Marge de benefici (A = 1/2) | 10.7% | 16.3% |

| Volum de negoci total d’actius (B = 2/3) | 0,716x | 0,686x |

| Multiplicador de renda variable (C = 3/4) | 1.938x | 1,856x |

| Rendibilitat del patrimoni net (A * B * C) | 14.8% | 20.7% |

Com observem més amunt, aquesta fórmula bàsica de ROE i la fórmula DuPont ens proporcionen la mateixa resposta. Tot i això, l’anàlisi de DuPont ens ajuda a analitzar els motius pels quals hi ha hagut un augment o una disminució del ROE.

Per exemple, per a Nestlé, el retorn de la renda variable va disminuir del 20,7% el 2014 al 14,8% el 2015. Per què?

DuPont Analysis ens ajuda a conèixer els motius.

Observem que el marge de benefici de Nestlé per al 2014 va ser del 16,3%; no obstant això, va ser del 10,7% el 2015. Observem que es tracta d'un descens enorme del marge de benefici.

Comparativament, si observem altres components de DuPont, no veiem diferències tan substancials.

- El volum de negoci d’actius va ser de 0,716x el 2015, en comparació amb 0,686x el 2014

- El multiplicador de renda variable es va situar en 1,938x el 20,15 en comparació amb 1,856x el 2014.

Allà arribem a la conclusió que la disminució del marge de benefici ha conduït a la reducció del ROE de Nestlé.

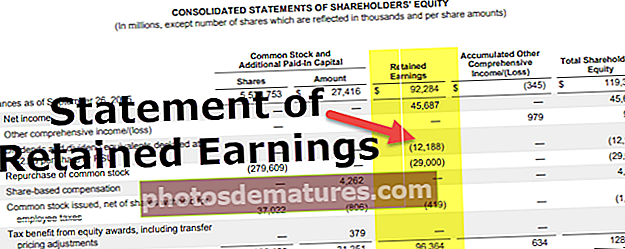

Càlcul del ROE de Colgate

Ara que sabem calcular el retorn del patrimoni net de les presentacions anuals, analitzem el ROE de Colgate i identifiquem els motius del seu augment / descens.

Rendiment del càlcul del patrimoni net de Colgate

A continuació es mostra una instantània del full Excel de Colgate Ratio Analysis. Podeu descarregar aquest full des del Tutorial d’anàlisi de la relació. Tingueu en compte que, en el càlcul de ROE de Colgate, hem utilitzat els números de balanç mitjà (en lloc del final de l'any).

El retorn de l’equitat de Colgate s’ha mantingut saludable en els darrers 7-8 anys. Entre el 2008 i el 2013, el ROE va rondar el 90% de mitjana.

El 2014, el retorn de la renda variable es va situar en el 126,4% i, el 2015, va augmentar significativament fins al 327,2%.

Això ha succeït malgrat un descens del 34% en els ingressos nets el 2015. El retorn de la renda variable va augmentar significativament a causa de la disminució de la

Patrimoni net el 2015. El patrimoni net de l’accionista va disminuir a causa de la recompra d’accions i també a causa de les pèrdues acumulades que circulen pel patrimoni net de l’accionista.

DuPont ROE de Colgate

Rendiment del patrimoni net de Colgate Dupont = (Ingressos nets / vendes) x (Vendes / Total actiu) x (Total actiu / Patrimoni net). Tingueu en compte que els ingressos nets són posteriors al pagament de l'accionista minoritari. A més, el patrimoni de l’accionista està format només pels accionistes comuns de Colgate.

Observem que la rotació d’actius ha mostrat una tendència a la baixa durant els darrers 7-8 anys. La rendibilitat també ha disminuït en els darrers 5-6 anys.

Tot i això, el ROE no ha mostrat una tendència a la baixa. Està augmentant en general. Això es deu al multiplicador de recursos propis (actius totals / recursos propis totals). Observem que el multiplicador de renda variable ha mostrat un augment constant en els darrers 5 anys i actualment se situa en 30 vegades.

ROE del sector dels refrescos

Vegem els ROE de les millors empreses de refrescos. Els detalls que s’ofereixen aquí són la capitalització borsària, el ROE, el marge de benefici, la facturació d’actius i el multiplicador de renda variable.

| Nom | Capitalització de mercat (milions de dòlars) | Rendibilitat del patrimoni net (anual) | Marge de benefici (anual) | Facturació d’actius | Multiplicador de renda variable |

|---|---|---|---|---|---|

| Coca-Cola | 180454 | 26.9% | 15.6% | 0,48x | 3,78x |

| PepsiCo | 158977 | 54.3% | 10.1% | 0,85x | 6,59x |

| Monster Beverage | 26331 | 17.5% | 23.4% | 0,73x | 1,25x |

| Dr Pepper Snapple Group | 17502 | 39.2% | 13.2% | 0,66x | 4,59x |

| Embotelladora Andina | 3835 | 16.9% | 5.1% | 1,19x | 2,68x |

| Beguda Nacional | 3603 | 34.6% | 8.7% | 2,31x | 1,48x |

| Cott | 1686 | -10.3% | -2.4% | 0,82x | 4,54x |

font: ycharts

- En general, els sectors de refrescos mostren un ROE saludable (més del 25% de mitjana).

- Observem que PepsiCo és el millor d’aquest grup amb un retorn de la renda variable del 54,3%, mentre que Coca-Cola té un ROE del 26,9%.

- El marge de benefici de Coca-Cola és del 15,6% en comparació amb el marge de benefici de PepsiCo del 10,1%. Tot i que el marge de benefici de PepsiCo és inferior, la seva rotació d’actius i el seu multiplicador de recursos propis són gairebé el doble que la de Coca-Cola. Això es tradueix en un ROE augmentat per a PepsiCo.

- Cott és l’única empresa d’aquest grup amb un retorn de la renda variable negatiu, ja que el seu marge de benefici és del -2,4%

Rendibilitat del patrimoni net del sector de l'automòbil

A continuació es mostra la llista de les principals empreses automobilístiques amb capitalització borsària, ROE i Dupont ROE.

| Nom | Capitalització de mercat (milions de dòlars) | Rendibilitat del patrimoni net (anual) | Marge de benefici (anual) | Facturació d’actius | Multiplicador de renda variable |

|---|---|---|---|---|---|

| Motor Toyota | 167658 | 13.3% | 8.1% | 0,56x | 2,83x |

| Honda Motor Co. | 55943 | 4.8% | 2.4% | 0,75x | 2,70x |

| General Motors | 54421 | 22.5% | 5.7% | 0,75x | 5,06x |

| Motor Ford | 49599 | 15.9% | 3.0% | 0,64x | 8,16x |

| Tesla | 42277 | -23.1% | -9.6% | 0,31x | 4,77x |

| Tata Motors | 24721 | 14.6% | 3.6% | 1,05x | 3,43x |

| Automòbils Fiat Chrysler | 21839 | 10.3% | 1.6% | 1,11x | 5,44x |

| Ferrari | 16794 | 279.2% | 12.8% | 0,84x | 11,85x |

font: ycharts

- En general, els sectors d’automòbils tenen un ROE més baix en comparació amb el del sector de les begudes no alcohòliques (el ROE mitjà és del 8%, excloent els valors atípics)

- Observem que Ferrari mostra un ROE significativament superior (279%) en comparació amb el del seu grup d’iguals. Això es deu a una major rendibilitat (~ 12,8%) i a un molt elevat multiplicador de recursos propis (11,85x)

- General Motors té un ROE del 22,5%, mentre que Ford té un ROE del 15,9%

- Tesla té un ROE negatiu, ja que encara perd pèrdues (marge de benefici del -9,6%)

ROE de les botigues de descompte

La taula següent proporciona una instantània de les botigues amb millors descomptes, juntament amb el seu retorn de la renda variable, capitalització borsària i trencament de Dupont.

| Nom | Capitalització de mercat (milions de dòlars) | Rendibilitat del patrimoni net (anual) | Marge de benefici (anual) | Facturació d’actius | Multiplicador de renda variable |

|---|---|---|---|---|---|

| Botigues Wal-Mart | 214785 | 17.2% | 2.8% | 2,44x | 2,56x |

| Costco a l'engròs | 73659 | 20.7% | 2.0% | 3,58x | 2,75x |

| Objectiu | 30005 | 22.9% | 3.9% | 1,86x | 3,42x |

| Dòlar general | 19982 | 23.2% | 5.7% | 1,88x | 2,16x |

| Dollar Tree Stores | 17871 | 18.3% | 4.3% | 1,32x | 2,91x |

| Botigues Burlington | 6697 | -290.1% | 3.9% | 2,17x | -51,68x |

| Pricesmart | 2832 | 14.7% | 3.1% | 2,65x | 1,72x |

| Grans lots | 2228 | 22.3% | 2.9% | 3,23x | 2,47x |

| Ollie's Bargain Outlet | 1970 | 7.3% | 4.7% | 0,81x | 1,68x |

font: ycharts

- En general, les botigues de descomptes tenen un rendiment mitjà del capital propi aproximadament del 18% (menys que el ROE de les empreses de refrescos, però més que el ROE del sector de l’automòbil)

- El sector de les botigues de descomptes té un marge de beneficis inferior (inferior al 4%) i una major rotació d’actius i multiplicador de renda variable

- Les botigues Wal-Mart tenen un ROE del 17,2% en comparació amb el retorn del patrimoni objectiu del 22,9%.

ROE d'Enginyeria i Construcció

La taula següent ens proporciona una llista de les principals empreses d’Enginyeria i Construcció, juntament amb la seva ruptura de capitalització borsària, ROE i Dupont ROE.

| Nom | Capitalització de mercat (milions de dòlars) | Rendibilitat del patrimoni net (anual) | Marge de benefici (anual) | Facturació d’actius | Multiplicador de renda variable |

|---|---|---|---|---|---|

| Fluor | 7465 | 13.5% | 2.3% | 2,37x | 2,55x |

| Jacobs Engineering Group | 6715 | 4.9% | 1.9% | 1,49x | 1,73x |

| AECOM | 5537 | 2.8% | 0.6% | 1,27x | 4,08x |

| Serveis Quanta | 5408 | 6.2% | 2.6% | 1,43x | 1,60x |

| Grup EMCOR | 3794 | 12.1% | 2.4% | 1,94x | 2,53x |

| MasTec | 3249 | 12.9% | 2.6% | 1,61x | 2,90x |

| Chicago Bridge & Iron | 2985 | -18.3% | -2.9% | 1,36x | 5,55x |

| Dycom Industries | 2939 | 24.2% | 4.8% | 1,55x | 3,09x |

| Stantec | 2922 | 8.2% | 3.0% | 1,02x | 2,17x |

| Tetra Tech | 2270 | 9.7% | 3.2% | 1,43x | 2,07x |

| KBR | 2026 | -6.7% | -1.4% | 1,03x | 5,47x |

| Construcció de granit | 1940 | 7.4% | 2.6% | 1,46x | 1,94x |

| Tutor Perini | 1487 | 6.4% | 1.9% | 1,23x | 2,60x |

| Comfort Systems EUA | 1354 | 17.9% | 4.0% | 2,31x | 1,88x |

| Serveis Primoris | 1224 | 5.5% | 1.3% | 1,71x | 2,35x |

font: ycharts

- En general, el ROE de les empreses d’Enginyeria i Construcció es troba a la part inferior (ROE mitjà aproximat del 7,1%

- Les indústries Dycom tenen un ROE més elevat al grup, principalment a causa del major marge de benefici (4,8% en comparació amb un marge de beneficis mitjà de l’1,9% del grup).

- Chicago Bridge & Iron té un ROE negatiu del -18,3%, ja que perd pèrdues amb un marge de benefici del -2,9%

ROE de les empreses d'Internet

A continuació es mostra la llista del ROE d’empreses de contingut i d’Internet més destacades amb capitalització borsària i altres diferències de rendibilitat de Dupont

| Nom | Capitalització de mercat (milions de dòlars) | Rendibilitat del patrimoni net (anual) | Marge de benefici (anual) | Facturació d’actius | Multiplicador de renda variable |

|---|---|---|---|---|---|

| Alfabet | 603174 | 15.0% | 21.6% | 0,54x | 1,20x |

| 404135 | 19.8% | 37.0% | 0,43x | 1,10x | |

| Baidu | 61271 | 13.6% | 16.5% | 0,40x | 1,97x |

| JD.com | 44831 | -12.1% | -1.5% | 1,69x | 4,73x |

| Yahoo! | 44563 | -0.7% | -4.1% | 0,11x | 1,55x |

| NetEase | 38326 | 34.9% | 30.4% | 0,69x | 1,52x |

| 10962 | -10.2% | -18.1% | 0,37x | 1,49x | |

| 10842 | 15.7% | 16.5% | 0,63x | 1,38x | |

| VeriSign | 8892 | -38.8% | 38.6% | 0,49x | -1,94x |

| Yandex | 7601 | 9.2% | 9.0% | 0,60x | 1,48x |

| Momo | 6797 | 3.0% | 26.3% | 1,02x | 1,16x |

| GoDaddy | 6249 | -3.3% | -0.9% | 0,49x | 6,73x |

| IAC / InterActive | 5753 | -2.2% | -1.3% | 0,68x | 2,49x |

| 58.com | 5367 | -4.4% | -10.3% | 0,31x | 1,43x |

| SINA | 5094 | 8.6% | 21.8% | 0,24x | 1,60x |

font: ycharts

- En general, els ROE d’empreses de contingut i d’Internet varien molt.

- Observem que Alphabet (Google) té un ROE del 15%, mentre que el de Facebook és del 19,8%

- Hi ha moltes accions a la taula que tenen ROE negatiu com JD.com (ROE del -12,1%), Yahoo (-0,7%), Twitter (-10,2%), Verisign (-38,8%), Godaddy (-3,3%) , etc. Totes aquestes accions presenten un ROE negatiu perquè són empreses que fan pèrdues.

Rendibilitat del patrimoni net de les empreses de petroli i gas

A continuació es mostra la llista de les principals companyies de petroli i gas amb el seu ROE.

| S. No | Nom | Capitalització de mercat (milions de dòlars) | Rendibilitat del patrimoni net (anual) | Marge de benefici (anual) | Facturació d’actius | Multiplicador de renda variable |

|---|---|---|---|---|---|---|

| 1 | ConocoPhillips | 56465 | -9.7% | -14.8% | 0,27x | 2,57x |

| 2 | Recursos EOG | 55624 | -8.1% | -14.3% | 0,26x | 2,11x |

| 3 | CNOOC | 52465 | 5.3% | 11.8% | 0,27x | 1,72x |

| 4 | Petroli Occidental | 48983 | -2.5% | -5.5% | 0,23x | 2,01x |

| 5 | Natural canadenc | 36148 | -0.8% | -1.9% | 0,18x | 2,23x |

| 6 | Anadarko Petroleum | 35350 | -24.5% | -39.0% | 0,19x | 3,73x |

| 7 | Recursos naturals pioners | 31377 | -5.9% | -14.5% | 0,24x | 1,58x |

| 8 | Devon Energy | 21267 | -101.1% | -110.0% | 0,43x | 4,18x |

| 9 | Apatxe | 19448 | -19.9% | -26.2% | 0,24x | 3,61x |

| 10 | Recursos de Concho | 19331 | -20.1% | -89.4% | 0,13x | 1,59x |

| 11 | Recursos continentals | 16795 | -7.3% | -13.2% | 0,17x | 3,20x |

| 12 | Hess | 15275 | -36.2% | -126.6% | 0,17x | 1,97x |

| 13 | Energia noble | 14600 | -10.2% | -28.6% | 0,16x | 2,26x |

| 14 | Oli de Marató | 13098 | -11.9% | -46.0% | 0,14x | 1,77x |

| 15 | Cimarex Energy | 11502 | -16.7% | -34.3% | 0,27x | 1,98x |

font: ycharts

- Observem que totes les companyies de petroli i gas que figuren a la taula presenten un retorn del patrimoni negatiu.

- Això es deu principalment a la pèrdua d’aquestes empreses des del 2013 a causa d’una desacceleració del cicle de les primeres matèries (petroli).

Limitacions del ROE

Fins i tot si sembla que DuPont Analysis no té limitacions, hi ha un parell de limitacions de DuPont Analysis. Fem una ullada -

- Hi ha tantes entrades per alimentar-se. Per tant, si hi ha un error en el càlcul, tot aniria malament. A més, la font d'informació també ha de ser fiable. Un càlcul equivocat significa una interpretació equivocada.

- Els factors estacionals també s’han de tenir en compte a l’hora de calcular les ràtios. En el cas de l’anàlisi de DuPont, s’han de tenir en compte els factors estacionals, cosa que la majoria de les vegades no és possible.