Anàlisi fonamental vs tècnic | 8 diferències principals

Diferències entre anàlisi fonamental i tècnica

Anàlisi fonamental es refereix a l’anàlisi d’aspectes financers del negoci com els estats financers i les ràtios financeres i altres factors, com l’econòmic i altres que afecten l’empresa, per analitzar el valor de mercat just de la seva quota / seguretat, mentre que anàlisi tècnica es refereix a l’anàlisi del preu raonable de les accions / seguretat examinant i analitzant les tendències passades i els canvis en el preu de les accions i estudiant la informació històrica del negoci.

L’anàlisi fonamental és una metodologia de valoració d’estocs que avalua un estoc en funció del seu valor intrínsec (valor raonable). D’altra banda, l’anàlisi tècnica és una metodologia de valoració d’estoc que avalua un estoc sobre la base de gràfics i tendències i prediu el preu futur de les accions.

Ambdós mètodes s’utilitzen per avaluar l’estoc i la predicció de preus futurs de les accions, però si bé l’anàlisi fonamental se centra en el valor intrínsec de les accions, l’anàlisi tècnica se centra en la tendència passada del moviment de preus de les accions.

Només per donar-vos alguns exemples:

Martin Schwartz, comerciant d’èxit a Wall Street, va guanyar reputació i riquesa gràcies a l’anàlisi tècnica. Mentre que Jim Rogers, un popular inversor, deu el seu èxit a l'anàlisi fonamental. Tots dos poden estar en desacord en molts conceptes. Però segur que estaran d’acord que el control emocional és el camí més important a seguir.

Què és l'anàlisi fonamental?

L’anàlisi fonamental té com a objectiu trobar el valor empresarial de l’empresa. Això significa arribar al seu preu intrínsec. Aquest tipus d’anàlisi utilitza factors econòmics. Aquests factors demostren els elements fonamentals per determinar el preu. Per tant, si opteu per la ruta fonamental, assegureu-vos de realitzar l'anàlisi següent:

- Anàlisi de la indústria

- Anàlisi de l'empresa

- Anàlisi econòmica

Principals supòsits:

- A la llarga, el preu de les accions es corregeix.

- Podeu obtenir guanys comprant una acció poc valorada i després esperar que el mercat es corregeixi.

Aquesta tècnica d’inversió l’adopten els inversors que compren, mantenen i valoren.

Què és l'anàlisi tècnica?

També és un mètode d'avaluació de valors. Però tot el joc aquí depèn de les estadístiques generades pel mercat. Els gràfics i els patrons són el pa i la mantega de l’anàlisi tècnica.

Vegem, doncs, quines són les característiques de l’anàlisi tècnica:

- Aquesta anàlisi utilitza moviments de preus passats per predir moviments de preus futurs.

- Les tendències i els patrons tenen un paper important, en lloc del valor intrínsec.

- El preu de mercat ho és tot. No es tenen en compte els factors que l’afecten, com en l’anàlisi fonamental.

Les tres regles d’or:

Els analistes tècnics compleixen aquestes tres regles d’or:

- Primera regla: Els preus descompten tota la informació disponible per al públic.

- Segona regla: Els moviments de preus no són aleatoris. Les tendències darrere de l’acció de preus es poden establir mitjançant eines tècniques.

- Tercera regla: És probable que les tendències de preus es repeteixin.

Infografia bàsica vs anàlisi tècnica

Vegem les principals diferències entre l'anàlisi fonamental i l'anàlisi tècnica.

Passos per dur a terme anàlisis fonamentals

Pas 1: realitzeu anàlisis de la indústria

Excavar i descobrir tot sobre la indústria / sector en què opera l'empresa.

Aquest tipus d’anàlisi us proporcionarà informació sobre:

- Creixement del sector

- Contribució al PIB

- Tendències en aquest sector

- Anàlisi de la demanda i l’oferta

Pas 2: realitzeu l'anàlisi de l'empresa

- Conegueu les operacions internes de l’empresa mitjançant l’anàlisi de la relació. Realitzar anàlisis horitzontals i verticals.

- Avalueu les tendències al llarg del temps. Calculeu el percentatge d'augment o disminució en relació amb l'any base.

- Comprendre on l’empresa ha aplicat els seus recursos. Conèixer les proporcions en què es distribueixen entre diversos comptes (balanç i compte de pèrdues i guanys).

- La següent eina que heu d’adoptar és l’anàlisi de la relació. Això us ajudarà a comprendre els canvis en la situació financera de l’empresa.

- Tingueu en compte que, les relacions són paràmetres i no mesures absolutes. Per tant, s’ha d’interpretar amb precaució.

Pas 3: realitzeu models financers

- Previsió del futur financer de la companyia (modelització financera) per als propers cinc a set anys.

- Pot ser que necessiteu molta informació i suposicions aquí.

- L’objectiu final és entendre com quedaran els estats financers i el preu de les accions en el futur.

Pas 4: realitzeu una anàlisi de valoració

Moltes tècniques de valoració depenen de l'empresa / indústria. DCF i enfocaments de valoració relativa (com la relació preu múltiple PE / valor comptable, preu / flux de caixa, etc.), en la majoria dels casos s’utilitza la valoració SOTP. Tot i que és possible que necessiteu altres tipus d’enfocaments basats en el tipus d’empresa.

Anàlisi de fluxos d'efectiu amb descompte:

A l’anàlisi del flux de caixa amb descompte, s’arriba a un preu intrínsec. Els mètodes i procediments que s’utilitzen són interessants. No parlarem del mateix amb detall en aquest article. Però anem al pas en què arribeu al vostre preu d’acció intrínsec per a l’empresa. Així és com interpretareu els vostres resultats.

- Si Preu de mercat> Preu intrínsec de l’acció = les accions estan sobrevalorades,Per tant, la recomanació aquí és vendre l’acció.

- Si Preu de mercat <Preu de l'acció intrínsec = Les accions estan infravalorades, La recomanació aquí serà Comprar les accions.

Anàlisi de valoració relativa:

Aquesta tècnica de valoració fa ús d’anàlisis d’empreses comparables. Aquí valoreu la vostra empresa d’interès comparant-la amb el seu grup d’iguals.

Alguns dels paràmetres de valoració que s’utilitzen són:

- Relació PE

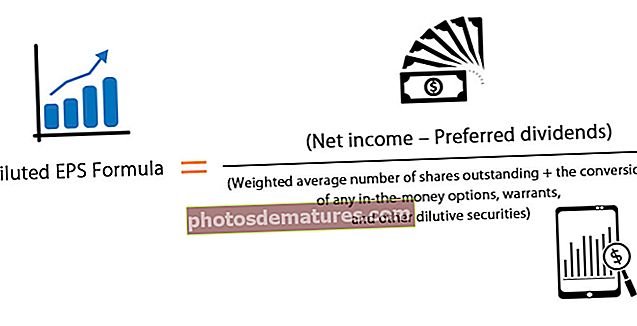

- EPS

- EV / EBITDA

- VE / Vendes, etc.

Si voleu aprendre Equity Research professionalment, us recomanem que consulteu més de 40 hores de vídeoCurs de Recerca en Renda Variable

Passos per dur a terme l'anàlisi tècnica

Pas 1: identifiqueu quins valors us interessen.

Una petita investigació sobre quin sector està tendint actualment us ajudarà a decidir què voleu comprar o vendre. Aquest és el primer pas i el principal que heu de fer.

Pas 2: identifiqueu l'estratègia més adequada.

No totes les accions s’adaptaran a la mateixa estratègia. És important identificar la millor estratègia per a les accions seleccionades.

Pas 3: seleccioneu un compte de negociació

Necessiteu el compte de negociació d’accions adequat amb el suport, la funcionalitat i el cost requerits.

Pas 4: coneixeu les vostres eines i interfícies

Seleccioneu aquelles eines que s’adaptin als vostres requisits i estratègies comercials. Hi ha moltes eines gratuïtes disponibles. Com a comerciant novell, podeu provar-los primer per conèixer les seves funcions.

Pas 5: Sempre primer el comerç de paper.

És un gran món per aquí. Saltar a la jungla comercial sense cap coneixement previ és un gran error. Us suggeriria que passis almenys un mes provant el vostre sistema amb les dades de mercat del final del dia. Seleccioneu algunes accions que compleixin els requisits dels vostres indicadors tècnics. Vegeu com els va cada dia.

Pas 6: definiu Stop Loss

Mantenir un comerç perdedor us cavarà un forat més profund. Definiu un Stop loss, independentment del valor que trieu.

Diferències clau

- L'anàlisi fonamental es basa en un enfocament a llarg termini per avaluar l'estoc i suggereix l'anàlisi de dades durant diversos anys. Aquest tipus d’enfocament ajuda els inversors a seleccionar aquelles accions per a inversions que s’espera que augmenti el valor en el futur. L'anàlisi tècnica es basa en un enfocament a curt termini per avaluar les existències i és per aquest motiu que és més rellevant per als operadors de dia, ja que el propòsit de l'anàlisi és seleccionar aquelles accions que es poden comprar ara per vendre-les a preus més alts. en un període de temps més curt.

- L'anàlisi fonamental té en compte el valor intrínsec d'un estoc per identificar oportunitats d'inversió a llarg termini. L’anàlisi tècnica avalua els moviments de preus passats d’una acció i prediu el rendiment d’una acció en el futur, és a dir, si s’espera que el seu preu augmenti o disminueixi en un període de temps més curt.

- L'objectiu de l'anàlisi fonamental és invertir, ja que es tracta d'un enfocament a llarg termini. Tot i això, l’anàlisi tècnica es refereix als objectius comercials.

- Les decisions s’arriben a anàlisis fonamentals basades en les dades i els estats financers disponibles. D'altra banda, les decisions es basen en gràfics i tendències del moviment de preus en l'anàlisi tècnica.

- L’anàlisi fonamental té en compte les dades del passat i les que presenten sobre un estoc, mentre que l’anàlisi tècnica només considera les dades del passat.

- L’anàlisi fonamental és útil per als inversors a llarg termini, mentre que l’anàlisi tècnica és útil per als operadors quotidians i els operadors a curt termini que vulguin obtenir beneficis venent les accions en un període de temps més curt.

- En l’anàlisi fonamental no hi ha cap suposició, mentre que en l’anàlisi tècnica s’han de prendre moltes hipòtesis, una de les quals és que el preu continuarà seguint la tendència passada en el futur.

- L'anàlisi fonamental pot ajudar a decidir si una acció està sobrevalorada o infravalorada en funció del seu valor intrínsec. Per contra, l’anàlisi tècnica ajuda a decidir el moment correcte per comprar o vendre una acció en funció dels moviments de preus.

Taula comparativa d’anàlisi fonamental vs tècnica

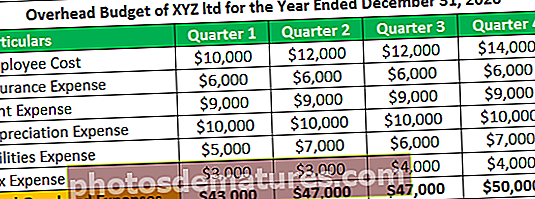

| Criteris | Anàlisi fonamental | Anàlisi tècnica | ||

| Significat | Anàlisi d’estoc a partir del càlcul del seu valor intrínsec | Anàlisi d’estoc i predicció del seu preu mitjançant l’ús de tendències i gràfics sobre el seu moviment de preus | ||

| Propòsit | Avaluar el valor intrínsec de les accions i prendre una decisió sobre la inversió | Analitzeu el moment correcte per entrar o sortir del mercat respecte a una acció en funció dels preus futurs previstos | ||

| Pertinència | Inversions a llarg termini | Inversions a curt termini | ||

| Funció complerta | Invertir | Negociació | ||

| Base de decisió | Dades històriques i actuals | Dades històriques | ||

| Font de dades | Estats financers i rendiment actual i passat de l’empresa | Gràfics i tendències | ||

| El factor per comprar accions | Quan el preu de les accions és inferior al valor intrínsec | Quan un inversor creu que es pot vendre a un preu més alt en el futur | ||

| Conceptes utilitzats | Rendibilitat del patrimoni net i retorn dels actius | Dow teoria, dades de preus | ||

| Seguiment del plantejament | Llarg termini | Curt termini | ||

| Supòsits | No es pren cap hipòtesi | Es prenen moltes suposicions, com ara una tendència de preus similar |

Avantatges i desavantatges

# 1 - Anàlisi fonamental

Avantatges

- Ús de mètodes analítics:Els mètodes i enfocaments utilitzats en l'anàlisi fonamental es basen en dades financeres sòlides. Això elimina l’espai per al biaix personal.

- Enfocament de 360 graus: L’anàlisi fonamental també té en compte les tendències econòmiques, demogràfiques, tecnològiques i de consum a llarg termini.

- Un enfocament sistemàtic per deduir el valor: Les eines estadístiques i analítiques utilitzades ajuden a arribar a una recomanació adequada de Compra / Venda.

- Millor enteniment: Una anàlisi financera i comptable rigorosa ajuda a mesurar una millor comprensió de tot.

Desavantatges

- Consum de temps: La realització d’anàlisis, modelització financera i valoració de la indústria no és una tassa de te. Es pot complicar i, per començar, pot necessitar molta feina.

- Supòsits centrats: Les hipòtesis tenen un paper vital en la previsió de les finances. Per tant, és important considerar el millor i el pitjor dels casos. Els canvis econòmics, polítics o legislatius negatius inesperats poden causar problemes.

# 2 - Anàlisi tècnica

Avantatges

- Ofereix informació sobre la tendència del volum:La demanda i l’oferta regeixen el mercat comercial. Per tant, us explica molt sobre els sentiments dels comerciants. En realitat, podeu jutjar el funcionament del mercat en general. Normalment, l’alta demanda fa pujar els preus i l’alta oferta fa baixar els preus.

- Us indica quan heu d’entrar i sortir:L’anàlisi tècnica us pot indicar quan heu d’entrar o sortir del joc.

- Proporciona informació actual: El preu reflecteix tota la informació coneguda sobre un actiu. Els preus poden augmentar o disminuir, però finalment el preu actual és el punt d’equilibri de tota la informació.

- Els patrons us indiquen: Podeu utilitzar patrons com a guia per dirigir les vostres decisions de compra i venda.

Desavantatges

- Hi ha massa indicadors que fan malbé els gràfics: Massa indicadors poden produir senyals confusos que poden afectar l’anàlisi.

- S'ignoren els fonaments subjacents: L’anàlisi tècnica no té en compte els fonaments subjacents d’una empresa. Això pot resultar arriscat en cas de períodes de temps llargs.

Conclusió

Ambdues metodologies s’utilitzen als inversors de tot el món per prendre decisions relacionades amb el mercat. Són diferents entre si en el sentit que, tot i que l’anàlisi fonamental es basa en el valor intrínsec, l’anàlisi tècnica es basa en moviments històrics de preus, per predir els preus futurs de les accions.

L'anàlisi fonamental confia en tots aquells factors (coneguts com a fonaments) que són capaços d'influir en el preu d'una acció, com ara factors econòmics, financers i altres factors rellevants. Es basa en el pensament que, tot i que els preus no corresponen a l’efecte dels fonaments a curt termini a llarg termini, els preus de les accions s’ajustaran segons els fonaments.

L’anàlisi tècnica estudia el moviment històric de preus de les accions i es basa en els preus de la borsa en lloc dels factors que poden influir-hi. No té en compte el valor que tenen les accions, sinó que analitza les tendències passades i prediu els preus futurs en conseqüència.