Fons ETF vs índex | Top 8 diferències que heu de conèixer!

Els fons cotitzats en borses o l’ETF són de baix cost i els fons d’inversió d’eficiència fiscal que es negocien directament, com ara accions, matèries primeres o bons, mentre que els fons índex són molt similars als fons d’inversió d’alt cost i sempre es negocien a través d’un gestor de fons per garantir el funcionament no afectat

Diferències entre els fons ETF i els índexs

Un fons cotitzat en borsa (ETF) és un fons d’inversió que opera a la borsa que té actius com accions, bons o matèries primeres. Aquests fons fan un seguiment d’un índex específic i, en conseqüència, dissenyaran la seva cistella de valors. Ofereixen l'avantatge pels seus baixos costos, eficiència fiscal i característiques similars a les accions comercials.

Un fons índex, d'altra banda, és un fons d'inversió o un ETF construït per seguir una indústria o un índex específics com el S&P 500. Pot dissenyar la cartera en funció de les regles d'implementació, com ara:

- Gestió tributària

- Seguiment de la minimització d’errors

- Gran comerç de blocs

- Normes que analitzen criteris socials i sostenibles.

Infografia de fons ETF contra índex

Comprenguem algunes de les seves diferències clau entre els fons ETF i els índexs

Semblances

Hi ha alguns factors que fan que els dos fons tinguin una naturalesa similar i es detallin a continuació:

- Tots dos es classifiquen a la secció d '"indexació", ja que consisteix a fer una inversió en un índex de referència subjacent. L’objectiu és superar els fons gestionats activament de diverses maneres.

- Tenen ràtios de despeses baixes en comparació amb els fons gestionats activament

- Els fons es gestionen professionalment i tenen com a objectiu reduir els riscos mitjançant la diversificació.

- Tenen un valor liquidatiu determinat com a valor total dels actius subjacents menys comissions / nombre total d’accions

Diferències

A continuació es mostren algunes de les diferències de fons ETF i índex:

- L’ETF és un fons que farà un seguiment d’un índex borsari i es cotitzarà com a accions habituals a la borsa, mentre que els fons índex seguiran el rendiment d’un índex de referència del mercat.

- El preu de l'ETF té lloc durant tot el dia de negociació, però els fons de l'índex tenen un preu al tancament del dia de negociació.

- Les comissions de negociació d’un ETF són elevades i la relació de despeses oscil·la entre el 0,1 i el 0,5%, que s’ajusta al preu, mentre que els fons índex no tenen comissions ni comissions de transacció.

- Al mercat indi, la inversió mínima per a un ETF és de 10.000 rupies i els fons d’índex requereixen un pagament global de 5.000 o 5.000 rupies si s’accepta el SIP (pla d’inversió sistemàtica). Aquesta quantitat d'inversió mínima variarà segons el país i les lleis aplicables. La inversió a través de SIP no és aplicable als ETF.

- El preu d'un ETF depèn de la demanda i l'oferta de valors del mercat, però el preu d'un fons índex és segons el NAV (Valor liquidatiu) de l'actiu subjacent.

- L’aspecte de la flexibilitat i la liquiditat és comparativament més alt a l’ETF, ja que els preus intradia permeten als comerciants realitzar transaccions amb una major flexibilitat en lloc de fons índex, ja que el VAN, en aquest cas, es calcula només una vegada al dia.

- Un compte de negociació / corretatge és essencial per a la compra i venda d’ETF, però no hi ha cap requisit en cas d’un fons índex.

- L’ETF no implica cap càrrega d’entrada / sortida, però es cobren corredoria, comissions de gestió i impostos. El fons índex comporta comissions de gestió i s’aplica la càrrega de sortida en cas de liquidació abans del temps estipulat.

- L’aplicació de fons es dirigeix cap a la cobertura, l’arbitratge i la inversió en excedent d’efectiu per a ETF, però el focus en un fons índex és l’única inversió en excedent d’efectiu.

- Pel que fa a l’aplicació d’inversions, els ETF es poden utilitzar per a estratègies comercials i d’inversió a llarg termini, però per als fons d’índex / fons d’inversió es tracta de la creació de riquesa a llarg termini mitjançant la base d’equitat i deute.

- Els ETF poden tenir un passiu fiscal inferior, ja que el comerç es produeix entre inversors i el mercat obert i el gestor de fons no està obligat a vendre actius per augmentar els requisits d’efectiu i, per tant, és menys possible crear passius per guanys de capital. L'impost sobre les plusvàlues s'aplica a la transacció, però no es veurà afectat si l'inversor manté les accions. Per contra, els fons índex impliquen una transacció entre l’inversor i el gestor de fons i, si l’inversor vol liquidar la seva quota, es negocia la mateixa al mercat, donant lloc a guanys o pèrdues de capital.

- Com que els ETF es cotitzen directament al mercat obert, en general són difícils de negociar, un fons índex sempre s’encamina a través del gestor de fons, cosa que facilita la compra d’un comprador o venedor autèntic i garanteix un funcionament regular.

- La transacció amb ETF requereix un termini de liquidació de 3 dies, mentre que el fons índex només requereix un dia per oferir als titulars un accés més ràpid a efectiu líquid després d’una venda.

- Tot i que la negociació d’ETF reflecteix l’entorn del mercat en temps real, ja que no s’associa directament al NAV, són susceptibles de manipulacions que poden no ser acceptables per als inversors aversos al risc amb preferència a la inversió estable. Els fons índex no es poden vendre a curt termini i, en general, ofereixen més estabilitat als inversors conservadors.

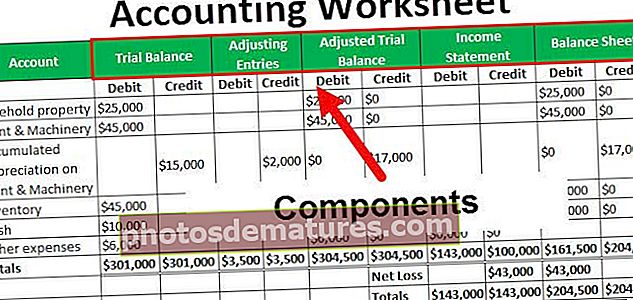

Taula de fons de l’ETF contra l’índex

| BASES PER A LA COMPARACIÓ | ETF | FONS ÍNDEX |

| Significat | Índexs de seguiment de fons d’un intercanvi específic. | Fons que replica el rendiment d'un índex de mercat de referència. |

| Base | Es comercialitzarà com altres accions. | Són com a fons d'inversió |

| Preus: diferències de fons ETF i índex | Fet al final del dia, en funció del moviment del preu de les accions | Es negocia entre dies. |

| Base de preus | Demanda i subministrament de valors / accions al mercat | NAV de l’actiu subjacent |

| Costos de negociació | Costos més alts | Sense comissions o comissions de transacció |

| Ràtios de despeses en fons ETF i índex | baix | Comparativament alt |

| Inversió inicial | Sense inversió mínima | Pot ser uns quants milers de dòlars o compres en inversions regulars a través de SIP. |

| Temps de liquidació en fons ETF i índex | Tres dies | Un dia |

Conclusió

Es pot concloure que tant els fons índexs com els ETF tenen els seus avantatges i inconvenients, però tots dos són eines útils per permetre la diversificació a preus baixos. La quantitat d'inversió i la gana pel risc de l'inversor són els aspectes en què la inversió es redueix. Tot i ser de naturalesa similar, són diferents i els inversors inexperts en el mercat de valors han d’estudiar tots els aspectes abans de prendre qualsevol decisió. Un inversor minorista haurà de ser atret pels fons índexs, ja que són més senzills i econòmics de gestionar amb opcions d'inversió inicial mínimes. Els inversors institucionals poden considerar ETF ja que ofereixen impostos i funcions similars a les accions habituals.

Els ETF i els fons índexs de finalització lliure són similars de moltes maneres, però es distingeixen en molts aspectes. És fonamental establir clars els objectius de les inversions per a la selecció efectiva de la inversió adequada. Per exemple, si es requereix la flexibilitat dels preus en temps real o els avantatges fiscals de la participació a llarg termini, els ETF podrien ser adequats.

D'altra banda, els ETF estan més exposats a la volatilitat del mercat que pot resultar poc atractiva per als inversors tradicionals i conservadors, o si es vol obtenir ingressos regulars sense fer front a les fluctuacions de preus a curt termini. Tot i que existeixen alguns ETF centrats en bons, els fons índexs poden ser una millor opció si els inversors busquen exposició a classes d’actius no líquids, com ara els bons municipals i internacionals. Al final, la preferència personal es redueix a la necessitat de liquiditat, la renda disponible per a la inversió, el termini de venciment i la preferència de la classe d’actiu.