Spin off vs Split Off | Igual o diferent? | WallstreetMojo

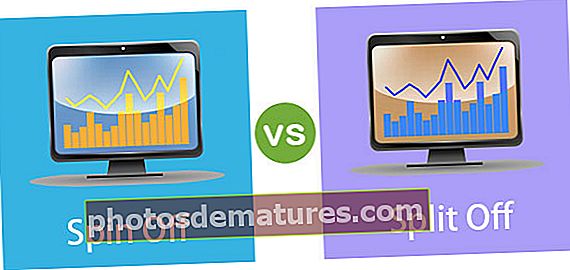

Tant l’escissió com la divisió són les dues formes diferents de desinversió en què, en el cas de les accions de la filial escindida, es distribueixen entre tots els accionistes, mentre que, en cas de separació, han de renunciar a les seves accions existents. a l’empresa matriu per rebre accions de les empreses filials.

La separació mai és fàcil. Aporta una gran quantitat d'emocions que van des del dolor i l'angoixa fins a l'alleujament i la llibertat. Igual que les vides humanes, les entitats corporatives també passen per diverses fases de reestructuració que de vegades requereixen separació. Però és imprescindible que la separació passi per les raons adequades, només llavors les empreses obtindran beneficis.

En aquest article, parlem detalladament de la separació i separació.

Motius de la desinversió

La desinversió o desinversió és un fenomen en el panorama corporatiu que comporta l’eliminació parcial o total de la unitat de negoci amb la intenció de centrar-se en els models més rendibles o bàsics. A mesura que les empreses ascendeixen a la trajectòria de creixement, la gestió de diverses línies de negoci esdevé força difícil i, per tant, podar la cartera es converteix en una opció òbvia. Alguns dels altres motius que justifiquen la desinversió són les qüestions financeres o per explotar tot el potencial de cada entitat en lloc de l'entitat consolidada.

Les desinversions poden adoptar diverses formes, com ara Spin-off, Split-off i Equity-out, però tot depèn del motiu de la reestructuració corporativa. Normalment, les línies de negoci desinvertides són les que tenen menys sinergies amb l’empresa matriu.

Què és Spin off?

En una derivació, les accions de l’empresa filial de l’empresa que s’està separant es distribueixen com a dividends especials per l’empresa matriu, proporcionalment. La companyia matriu normalment no rep cap contraprestació en efectiu per haver realitzat l’escissió. Els accionistes existents gaudeixen de l'avantatge de tenir accions de dues empreses en lloc d'una única empresa. El motiu ocult és permetre que l’Spin-off tingui una identitat diferent de la direcció de la companyia matriu. De vegades, la companyia matriu gira el 100% de les seves accions de la filial, mentre que de vegades pot derivar el 80% als seus accionistes i conservar una participació minoritària de la participació. De fet, un dels requisits previs d’un spin-off és que l’empresa matriu ha de renunciar al control de la filial distribuint un mínim del 80% de les seves accions amb dret de vot i accions sense vot.

Característiques destacades de la spin-off

- Una empresa matriu distribueix les accions d’una filial en forma de dividend especial

- Els accionistes tenen accions de les dues empreses

- Hi ha dues empreses independents

- Eliminació efectiva de l’empresa matriu de la gestió i presa de decisions de la filial

font: Spin-Off Research

Un cop les filials s’alliberen del control de l’empresa matriu, es poden veure noves ratxes d’emprenedoria. La nova empresa independent sol operar amb més responsabilitat i responsabilitat.

Exemples de spin off:

Kraft Foods: Mondelez Spin-Off

A l’octubre de 2012, Kraft Foods Inc. va separar el seu negoci de queviures nord-americà, Kraft Foods Group, en una acció corporativa que comportava la distribució de la proporció d’1 acció de les accions comunes del grup Kraft Foods per cada 3 accions de les accions comunes de la companyia matriu. Kraft Foods va canviar el nom de la seva divisió d’aperitius com Mondelez International, que alberga marques com Oreos, Cadbury, Wheat Thins, Ritz i Trident. L’empresa de queviures es va canviar el nom de Kraft Foods Group, que se centra en marques de queviures com Oscar Meyer, Nabisco i Planters a Amèrica del Nord.

font: mondelezinternational.com

Possibles raons: El negoci d’aperitius i pastisseria tenia una exposició més àmplia als mercats emergents d’alt creixement, mentre que el negoci de queviures estava més orientat a Amèrica del Nord i estava estancat. Per tant, per explotar el millor d’ambdós mons i gestionar dos segments diferents d’una manera focalitzada, es va emprendre aquest spin-off.

Spin-Off de Baxter-Baxalta

El 2014, la principal empresa sanitària, Baxter International, Inc. (BAX), va separar el seu braç de biociència, Baxalta Incorporated (BXLT). Segons els termes de l'acord, Baxter va distribuir el 80,5% de les accions en circulació de les accions ordinàries de Baxalta i va mantenir una participació del 19,5% en la companyia. Per cada acció de Baxter, els accionistes rebien una acció de Baxalta.

font: genengnews.com

Possibles raons: Ambdues empreses operen en mercats diferents i tenien perfils de risc diferents. Baxter es va especialitzar principalment com a empresa de subministraments mèdics i la combinació amb Bioscience, una cartera completament diferent, dificultava les operacions i la valoració. Per tant, la direcció va considerar que era en el millor interès de la companyia derivar el braç no bàsic.

Nombre de derivacions completades per any

source: Spin-Off Research

source: Spin-Off Research

Tipus de derivacions

A causa de diversos motius per a la reestructuració i una gran quantitat de motius per fer-ho, les derivacions es manifesten de diverses formes. Alguns dels més comuns són:

Joc pur

Pure Play és la forma més original de spin-off. Això implica que els accionistes distribueixin accions de la filial com a dividend especial. Les dues empreses tenen una base d’accionistes comuna. Aquest mètode contrasta amb una oferta pública inicial (IPO), en què l’empresa matriu realment descarrega part o la totalitat de la seva propietat en una divisió en lloc de desinversar-la sense cap contraprestació en efectiu. Pure Plays ha agafat força després del 1990. El panorama competitiu emergent motiva la gestió per millorar l’eficiència operativa i perfeccionar les habilitats de presa de decisions estratègiques.

Talla de renda variable

Molta gent confon Carve out amb Pure Play. No obstant això, hi ha diferències menors entre tots dos. A Carve out, la companyia matriu ven una participació inferior al 20% a la nova filial que el públic té en una oferta pública registrada (OPI) per obtenir ingressos en efectiu en lloc de només els accionistes existents. Això també es coneix com a derivació parcial. Quan una corporació necessita reunir capital, vendre una part d’una divisió mentre manté el control, resulta ser una situació de guanyar-guanyar per a l’empresa. També hi ha altres factors motivadors darrere d’una talla. De vegades, una empresa pot sentir que una divisió en particular té un potencial ocult i pot tenir un bon rendiment una vegada que es separa. Un estoc separat crida més l'atenció i permet als inversors valorar el negoci de forma independent.

Seguiment d’estocs

A diferència d’una derivació en què una divisió se separa de la matriu i s’estableix com una empresa autònoma financera i de gestió, les accions de seguiment representen accions que encara formen part de la matriu (és a dir, no hi ha divisió legal dels actius o passius). ). Les accions matrius i de seguiment tenen un equip de gestió i un consell d'administració comuns. No obstant això, les existències de seguiment representen informes i anàlisis financers separats de la seva empresa matriu.

Les accions de seguiment obtenen alguns avantatges (per a l'emissor) respecte a les derivacions. Emetre’ls és un procediment lliure d’impostos i si una de les dues unitats pateix una pèrdua financera, els beneficis d’una compensarien les pèrdues de l’altra a efectes fiscals. Si l'empresa matriu gaudeix d'una qualificació creditícia més elevada, les accions de seguiment poden obtenir l'avantatge de reduir els costos del deute. Com més sinergies hi ha entre el pare i el rastrejador, més grans són els avantatges. Bàsicament, aquestes accions s’emeten amb l’únic propòsit d’obtenir els alts preus de les accions de la matriu.

Talons

Quan una empresa distribueix accions d'una filial al públic mentre manté la propietat fins a cert punt, es coneix com a derivació parcial. Un cop es cotitzi la unitat separada o la filial, podrem determinar el valor de mercat de la inversió de la companyia matriu a la filial.

Si restem el valor intrínsec de la filial del valor intrínsec de les accions, podem arribar al valor de les operacions bàsiques de la matriu, també conegut com Stub

font: Spin-Off Research

Dividits: un cosí llunyà de Spin off

Vam parlar prou de Spin-offs, així que ara també podem donar llum a Split off, un cosí llunyà de Spin-off. Conceptualment, totes dues són formes de desinversió, però hi ha diferències entre les estructures corporatives que es reorganitzen. La divisió significa la reestructuració d’una estructura corporativa existent en la qual es transfereixen les accions d’una unitat de negoci o d’una filial als accionistes de la companyia matriu en lloc de les accions d’aquesta última. Mentre que, en canvi, les accions derivades d'una filial es distribueixen a tots els accionistes existents igual que el dividend.

Font: //investmentbank.com/spin-offs-split-offs-and-split-up/

En un desdoblament, l'empresa matriu ofereix una oferta de licitació als seus accionistes per canviar les seves accions per accions noves d'una filial. Aixòoferta de licitació sol donar una prima per animar els accionistes existents a optar per l’oferta. Aquest privilegi de "premium" explica per què els desdoblaments solen acabar sent massa subscrits.

Si s’ofereix una subscripció excessiva, significa que es liciten més de les accions dominants que les de la filial. Quan s’ofereixen les accions, l’intercanvi es produeix de forma proporcional. D’altra banda, si l’oferta de licitació està insubscrita, significa que hi ha pocs accionistes de la companyia matriu que han acceptat l’oferta de licitació. A continuació, la companyia dominant distribuirà les accions no subscrites restants de la filial de forma proporcional mitjançant una derivació.

font: Spin-Off Research

Exemples dividits

Du Pont-Conoco desdoblat

L'octubre de 1998, Du Pont va generar 4.400 milions de dòlars a partir d'una oferta pública inicial del 30% de les accions de la seva unitat Conoco. DuPont, mitjançant aquesta proposta de permuta borsària, planejava desprendre’s de la seva participació restant del 70% a Conoco. El 1999, el primer va dissenyar plans per a una divisió final de la seva unitat de petroli Conoco Inc., oferint canviar les accions de Conoco per valor de 11.600 milions de dòlars per aproximadament el 13% de les accions pendents de DuPont. En aquell moment, aquesta sortida a borsa es va anunciar com una de les més grans de la història.

Font: money.cnn.com

Possibles raons: Conoco va contribuir de manera ferma als ingressos i al flux de caixa de DuPont, però Dupont va considerar que era en el millor interès de les dues empreses operar com a entitats separades i escalar noves cotes. DuPont volia concentrar-se en els seus negocis de materials i ciències de la vida, mentre que Conoco volia explorar el creixement imminent dels mercats energètics.

Lockheed Martin-Martin Marietta es va separar

Lockheed Martin Corp. va anunciar plans per separar l'interès del 81% que tenia a Martin Marietta Materials Inc., una empresa productora de material de construcció d'autopistes. Aquesta divisió tenia com a objectiu proporcionar a Martin Marietta Materials una immensa oportunitat per seguir la seva estratègia de creixement i finançar les adquisicions que tenia previstes. Segons els termes de l’acord Split off, aquests últims van distribuir 4,72 accions de Materials Common Stock per cada acció de Lockheed Martin Common Stock.

Possibles raons: Lockheed es trobava en una important pila de deutes, estimada al voltant de 13 milions de dòlars i la mesura generaria prou efectiu per cobrir el deute. De la mateixa manera, Martin Marietta Materials seria capaç de planificar un creixement més inorgànic mitjançant adquisicions i fusions.

Tractament fiscal per spin-offs

Les derivacions han guanyat punts brownie per haver estat lliures d’impostos. Tanmateix, no sempre és així. Si una divisió estarà exempta d’impostos o es podrà imposar es decideix de manera que l’empresa matriu cedeixi la filial o una part de si mateixa. La perspectiva fiscal es regeix per la secció 355 del Codi d’Ingressos Interns (IRC). Tot i que la viabilitat financera és la força motriu principal de la divisió, també és imprescindible que es tingui en compte l’interès dels accionistes. Normalment, la desinversió atrau guanys de capital a llarg termini i, per tant, la divisió s’ha de dissenyar de manera que quedi lliure d’impostos.

Un mètode per assegurar que la distribució de les accions de la nova derivació als accionistes existents sigui indirectament proporcional a la seva participació en la societat dominant. Per exemple: si un accionista té una participació del 3% a l’empresa matriu, la seva participació a l’empresa derivada també serà del 3%.

En el segon mètode, l’empresa matriu ofereix als accionistes existents una opció per canviar les seves accions a l’empresa matriu per una proporció igual d’accions de l’empresa derivada o continuar mantenint la seva participació a l’empresa. Alguns també exerceixen l'opció de mantenir les dues accions. Això és quelcom que coincideix amb la divisió.

Conclusió

Una divisió, una divisió o una divisió de renda variable són tres mètodes variats de desinversió amb els mateixos objectius: millorar el valor de l’accionista, els beneficis fiscals i la rendibilitat millorada. Tot i que l’objectiu de tots aquests tres mètodes és el mateix, la selecció entre ells es basa en les estratègies corporatives més àmplies de la companyia matriu. Les estratègies de sortida solen tenir diversos reptes.

Dissenyar una empresa que sigui diferent de les operacions bàsiques de la companyia requereix una diligència exhaustiva. Una anàlisi ben gravada de l’estratègia pot generar confiança en el procés, obtenir operacions perfectament alineades i impulsar tota la transacció per aconseguir el seu màxim potencial.

La complexitat de la separació és onerosa i implica negociacions a cada pas. Un pla de transició pre-concebut que expliqui clarament tot el procés i el treball que es fa en cada etapa ajudaria molt a mantenir les coses racionalitzades.

A continuació, se centrarà en la perspectiva del compliment. L’empresa derivada hauria d’adherir-se a les normes d’informació financera prevalents i complir amb altres controls interns i externs, així com normatives com Sarbanes Oxley (SOX), presentacions SEC, etc.

La perspicàcia de l’empresa per identificar aquests reptes i factors de risc subjacents en el moment adequat de la fase de planificació, tot considerant els factors clau del valor darrere de la desinversió, conduirà a una major generació de valor a partir de l’estratègia de sortida escollida.