Valors negociables en balanç (definició, tipus)

Què són els valors negociables?

Els valors negociables són els actius líquids fàcilment convertibles en efectiu que s’informa al capítol d’actius corrents del balanç de l’empresa i l’exemple principal dels quals inclou paper comercial, lletres del Tresor, paper comercial i els altres instruments del mercat monetari diferents. .

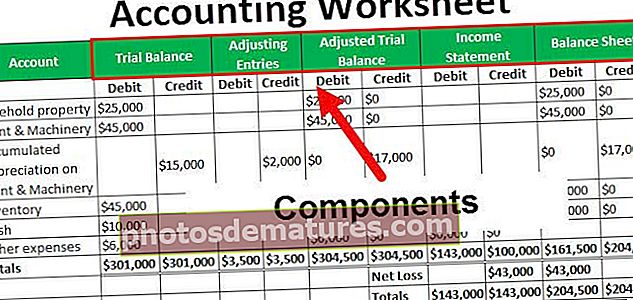

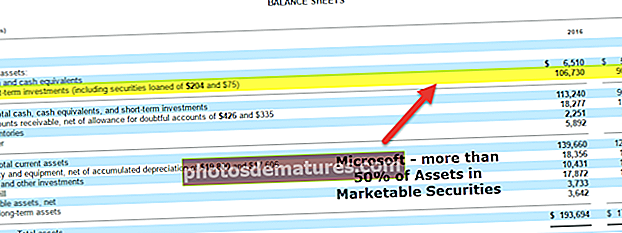

Aquests valors són classes d’inversió essencials i són els favorits de les grans empreses. Com s’indica a la imatge següent, Microsoft té més del 50% dels seus actius totals com a inversions a curt termini o valors negociables.

Característiques dels valors negociables

Bé, hi ha moltes funcions d’aquests valors, però a continuació es ressalten les dues més importants que els diferencien de la resta.

# 1 - Molt líquid

- És potser la característica més crucial que ha de tenir tot instrument financer per classificar-los com a seguretat comercialitzable.

- Aquests valors són molt líquids i es poden convertir fàcilment en efectiu en poc temps i a un preu raonable.

- El que equival a poc temps no s’ha de definir enlloc, però segons les convencions i els principis generalment acceptats, aquesta durada hauria de ser inferior a un any.

- Alguns dels exemples d'instruments que presenten les característiques següents i, per tant, classificats com a valors negociables són el paper comercial, els bons del tresor, els comptes a cobrar i altres instruments a curt termini.

# 2: fàcilment transferible

- Per ser molt líquids, aquests valors haurien de ser fàcilment transferibles.

- Les característiques molt líquides i fàcilment transferibles d’aquests títols són complementàries entre si.

- Aquests valors són instruments que es poden transferir fàcilment en una borsa o de qualsevol altra manera.

Les dues funcions anteriors es poden utilitzar per classificar qualsevol valor com a valors negociables.

Comprenem com s’ha d’utilitzar com a eina de classificació amb l’ajut d’una il·lustració pràctica.

Exemples de valors negociables

L'empresa X Inc. inverteix en bons del Tresor dels Estats Units amb un venciment de 30 anys durant l'exercici 2016. El controlador financer de la companyia, el senyor Adam Smith, té un dilema sobre si aquestes inversions s'han de classificar o no com a valors .

Solució - Com s’ha comentat anteriorment, la classificació dels valors com a valors negociables s’ha de jutjar en funció de dues característiques crucials: Molt líquid i fàcilment transferible. La classificació d’aquests valors no es basa en la durada del temps que els inversors mantenen. Els valors negociables al balanç poden ser a llarg termini o a curt termini. Els valors públics solen tenir una llarga durada. Per exemple, el venciment del Tresor dels Estats Units pot arribar als 30 anys o als 28 dies. La seguretat governamental és un dels modes d'inversió preferits que utilitzen moltes empreses de la fortuna 500. Tot i que aquests valors no prometen retornar el principal a l’inversor durant 30 anys, es poden vendre relativament ràpidament al mercat de bons. Per tant, són molt líquids i fàcilment transferibles. Per tant, es classifiquen com a valors negociables.

A més, vegeu a continuació exemples de Microsoft. Observem que les inversions amb un venciment inferior a 3 mesos es classifiquen com a equivalents en efectiu, i les que tenen un venciment superior a tres mesos i inferior a un any es classifiquen com a inversions a curt termini.

font: Microsoft

# 3 - Retorn inferior

- El retorn de qualsevol seguretat és directament proporcional al risc associat.

- Com més gran sigui el risc, més gran serà el rendiment.

- Atès que aquests valors són molt líquids i fàcilment transferibles, la inflació * i el risc de morositat * associats són molt baixos en comparació amb altres tipus de valors.

- Un inversor ha de fer una compensació entre el risc i el rendiment a l’hora d’escollir aquests valors.

Diferents tipus de risc associats a qualsevol seguretat

- Risc per defecte: El risc de morositat és la probabilitat que l'emissor o el prestatari no puguin fer pagaments de les seves obligacions de deute en la data de venciment.

- Risc de tipus d'interès: El risc de tipus d’interès és el risc associat a l’instrument de rendibilitat fixa, com ara els bons, obligacions el valor de les quals disminueix a causa de l’augment d’un tipus d’interès.

- Jorisc d'inflació: A diferència del risc de tipus d’interès, que afecta només els instruments de renda fixa. El risc d'inflació afecta tot tipus de valors. Tot i que afecta totes les economies, és un efecte que es veu més a l’alta economia inflacionista, on el nivell de preus de les matèries primeres augmenta dràsticament cada any. L’augment del nivell de preus redueix el valor dels diners i la disminució del valor dels diners redueix la rendibilitat dels actius.

# 4 - Comercialització

- Els valors negociables tenen un mercat actiu on es poden comprar i vendre, per exemple, la borsa de Londres, la borsa de Nova York, etc.

- La comercialització és similar a la liquiditat, tret que la liquiditat significa el període de temps en què es pot convertir el valor en efectiu. En canvi, la comercialització implica la facilitat amb què es poden comprar i vendre els títols.

Classificació

font: Microsoft

Els valors negociables del balanç es poden classificar en dues categories:

- Valors de renda variable: Els títols de renda variable negociables són instruments de renda variable que es negocien a les borses de valors. El tipus comú de valors de renda variable són les accions preferents i de renda variable. Aquest instrument s’ha de conservar a efectes de negociació o ha d’estar disponible per a la venda. Si aquests títols de renda variable s’adquireixen per adquirir el control, aquests valors no es consideren títols de renda variable negociables, sinó que es classifiquen com a inversions a llarg termini en el balanç.

- Valors de deutes: Els títols de deute negociables són aquells títols de deute que es negocien al mercat de bons. Els tipus més habituals de valors de deute són els bons del govern dels Estats Units, els papers comercials, etc. Aquests instruments s’han de conservar amb finalitats comercials o han d’estar disponibles per a la venda.

Tipus de valors negociables

Hi ha diferents tipus de valors negociables. Alguns dels títols comuns disponibles al mercat es discuteixen aquí.

# 1 - Paper comercial

- Els papers comercials són instruments de deute a curt termini amb un venciment no superior a 270 dies.

- Són deutes no garantits. És a dir, no estan avalades per garanties o, en altres paraules, el prestatari no garanteix el pagament.

- S’utilitzen per al finançament a curt termini, és a dir, s’utilitzen per a la compra d’inventari, actius corrents i per satisfer passius a curt termini.

- Com que no estan garantits, són emesos per grans institucions i són adquirits per grans i riques empreses.

- Les autoritats reguladores no els regulen i això els converteix en un mitjà de finançament molt rendible. Sempre s’emeten amb un descompte del valor nominal.

# 2: lletres de canvi o acceptació dels banquers

- L’acceptació dels banquers és l’import que un prestatari té en préstec, amb la promesa de pagar en el futur, avalat i garantit pel banc.

- La diferència entre el paper comercial i les lletres de canvi és que les lletres de canvi, a diferència del paper comercial, són un deute garantit.

- Igual que el paper comercial, també és un instrument financer a curt termini que s’utilitza generalment per a la compra d’inventari, actius corrents i per satisfer altres passius a curt termini.

- Les acceptacions dels banquers especifiquen la quantitat de diners, la data de venciment i el nom de la persona a qui s’ha de fer el pagament.

# 3 - Bons del Tresor (Bills)

- Aquests bitllets són valors a curt termini amb un venciment inferior a un any.

- Al mercat, es poden trobar diferents categories de lletres amb venciment de tres mesos, sis mesos i un any.

- Una de les característiques de les factures T, que les fa populars entre els inversors comuns, és que no s’emeten en denominacions grans.

- S’emeten en denominacions de 1000 $, 5000 $, 10.000 $ i etc.

- Igual que el paper comercial, s’emeten amb un descompte i els inversors obtenen un valor nominal al venciment.

Per entendre com es calculen el descompte i la devolució, vegem la il·lustració següent.

El govern dels Estats Units emet un valor nominal de la factura T de 10.000 dòlars; venciment de sis mesos a 9.800 dòlars.

- En aquest cas, l’inversor haurà de deixar 9.800 dòlars per comprar la factura T. Al cap de sis mesos, l’inversor pot vendre la factura en T al govern a 10.000 dòlars. Guanyant-se així

- 200 dòlars, que és un tipus de descompte o el tipus d’interès obtingut en mantenir la factura en T. Per tant, es diu que les lletres T sempre s’emeten amb un descompte.

# 4 - Certificats de dipòsits

- Són similars als comptes d’estalvi.

- S'emet en lloc dels diners dipositats en un banc durant un període determinat.

- Aquests són instruments negociables i, per tant, poden ser fàcilment transferibles.

- El període de venciment del certificat de dipòsits varia de set dies a un any en el cas dels bancs comercials i d’un any a tres anys en el cas de les institucions financeres.

Per què les empreses adquireixen valors negociables de baix rendiment?

Abans de respondre a aquesta pregunta, vegem un altre exemple de valors negociables. Quanta quantitat de seguretat comercialitzable de la companyia Apple té? Apple, l’empresa més valorada de Wall Street, manté una gran quantitat d’aquests valors.

A la pàgina 49 de l'informe anual d'Apple Inc. per a l'any 2015, es disposa dels detalls següents sobre els seus valors negociables.

Informe anual d'Apple Inc. per a l'any finalitzat el 2015

| Particularitats | Valors a curt termini (Import en 000 ′ milions) | Valors a llarg termini (Import en 000 ′ milions) |

| Els fons d'inversió | 1,628 | – |

| Valors del Tresor dels Estats Units | 3,498 | 31,584 |

| Valors de l'agència dels EUA | 767 | 4,270 |

| Valors no governamentals | 135 | 6,056 |

| Certificats de dipòsit | 1,405 | 877 |

| Paper comercial | 1,035 | – |

| Valors corporatius | 11,948 | 104,214 |

| Valors municipals | 48 | 904 |

| Valors hipotecaris i garantits amb actius | 17 | 16,160 |

| Total | $20,481 | $164,065 |

Font: Informe anual d'Apple

L’import total d’aquests valors (a curt i llarg termini) que Apple manté supera els 184.000 milions de dòlars, mentre que l’efectiu i els seus equivalents en efectiu són de 21.000 milions de dòlars. Algunes de les observacions vitals que es poden obtenir mirant les dades anteriors són les següents:

- Apple manté molt més de la seva riquesa en valors negociables (184.000 milions de dòlars) que en forma d’efectiu (21.000 milions de dòlars). La raó és òbvia, ja que l’efectiu no dóna cap rendibilitat, és millor mantenir fons en forma d’aquests valors que ofereixen rendibilitat amb un risc mínim.

- No manté tots els seus valors en un sol instrument. Tot i això, l’ha distribuït en diversos tipus de valors negociables, com ara fons d’inversió, valors del Tresor nord-americà, papers comercials, valors corporatius, etc. La raó d’aquesta distribució és diversificar el risc associat a la celebració d’aquests valors.

- Entre els diferents tipus de seguretat comercialitzables, Apple ha invertit més de la meitat dels seus fons en valors corporatius (104 + 11 = 125.000 milions de dòlars). Els valors negociables del balanç varien significativament pel que fa al seu perfil de risc i rendibilitat. Els dipòsits certificats, els valors del govern dels Estats Units i els papers comercials tenen un risc baix amb rendibilitats baixes. D'altra banda, els fons d'inversió i els valors corporatius ofereixen rendibilitats més elevades amb un risc més alt. El possible motiu perquè Apple mantingui més de la meitat dels seus fons de seguretat comercialitzables en dipòsits corporatius podria ser pel seu major apetit pel risc.

Per què invertir en valors negociables?

Ara tornem a la pregunta que es fa més amunt. Gairebé totes les empreses invertiran una certa quantitat de fons en valors negociables. Les raons més àmplies per invertir en seguretat comercialitzable són les següents:

- Suplent per diners en efectiu - Són un excel·lent substitut dels efectius i dels saldos bancaris. L’efectiu inactiu no creix ja que no es rep cap retenció en mantenir-lo. D’altra banda, el saldo bancari només ofereix un rendiment escàs. Mentre que aquests valors no només ofereixen una rendibilitat adequada, sinó que també conserven els beneficis associats a la tinença de diners, ja que són molt líquids i fàcilment transferibles.

- Amortització de passius a curt termini - Totes les empreses tenen passius que es bifurquen en passius a curt i llarg termini. Els passius a llarg termini es paguen durant un període més ampli, que en general és superior a un any. En comparació, els passius a curt termini s’han de pagar en el termini d’un any. La despesa de bonificació, la despesa de l’IRPF, etc. són alguns dels exemples de passius a curt termini. Aquests valors són el millor mode de pagament de passius a curt termini, ja que són molt líquids i, mentrestant, també proporcionen ingressos addicionals a la companyia en forma d’interessos i dividends.

- Requisit normatiu - Per tal de recaptar fons i préstecs d’institucions financeres, les empreses han de seguir pautes i regles específiques conegudes com a pactes que protegeixen l’interès dels prestadors. Aquests pactes són acordats pel prestatari i el prestador i s’especifiquen en tots els contractes de préstec. Els Pactes del Deute solen tenir la forma de ràtios que el prestatari ha de mantenir durant tot el període del préstec. Aquestes ràtios tracten majoritàriament de la liquiditat i la solvència a llarg termini de les empreses. El manteniment d’aquests valors negociables ajuda a complir les ràtios de solvència, ja que la majoria dels valors negociables es consideren actius corrents. Per tant, major serà el nombre d’aquests títols, major serà la ràtio actual i la ràtio líquida. (també, anàlisi de la relació de pagament)

Conclusió

Totes les característiques i avantatges anteriors dels valors negociables al balanç els han convertit en mitjans populars de l’instrument financer. Gairebé totes les empreses tenen una quantitat de valors negociables. El motiu específic per mantenir-los depèn significativament de la solvència i la situació financera de l’empresa. Malgrat molts avantatges, hi ha algunes limitacions com el rendiment baix, el risc de morositat i el risc d'inflació associats als valors negociables. La companyia els té a efectes comercials o de liquiditat. Generalment, es mantenen fins al seu període de venciment. Tot i això, la companyia els pot vendre abans dels venciments establerts per raons estratègiques, incloses, entre d'altres, l'anticipació del deteriorament del crèdit i la gestió de la durada.

Publicacions útils

- Significat d’inventari de matèries primeres

- El patrimoni net és constituït per <