Què són els bons Sinking Fund? (Definició, exemples, 3 tipus principals)

Definició de bons de fons d'amortiment

Els bons de fons d'amortització es defineixen com els bons en què l'emissor de bons manté específicament un import definit per pagar els titulars dels bons en la data de venciment o en les dates predefinides. Bàsicament, és un bo realitzat per l’emissor que es prestarà com a garantia si en cas que l’emissor incompleixi els seus pagaments als titulars dels bons en una data futura definida. Una empresa prepara un corpus inicial d’efectiu que després es lliura al fiduciari independent.

A continuació, el fiduciari independent faria servir l'import rebut de l'empresa per invertir-lo en actius amb venciment a llarg termini. Aquesta inversió només es pot trencar per retirar les emissions existents de bons.

Tipus de bons de fons de caiguda

# 1 - Fons de caiguda de bons per a bons exigibles

Sempre que es produeix una disminució dels tipus d’interès, l’empresa torna a cridar els bons comprant-los de nou als titulars amb una prima. Es pot utilitzar un bo de fons d'amortització per ajudar la companyia a comprar els bons emesos proporcionant el coixí d'efectiu necessari per a l'empresa.

# 2 - Fons de caiguda de fons amb finalitats i objectius alineats

És possible que l’empresa hagi incorporat certs objectius i finalitats per als quals pot requerir diners en efectiu per donar-los servei en el futur. L’empresa pot incorporar aquest vincle per donar servei a aquests objectius en el futur proper.

# 3 - Fons de caiguda dels bons per a la recompra dels bons

L’empresa pot mirar de retirar el seu deute abans d’hora. Per atendre aquest objectiu, pot incorporar aquest fons per atendre la recompra de bons emesos existents del titular dels bons.

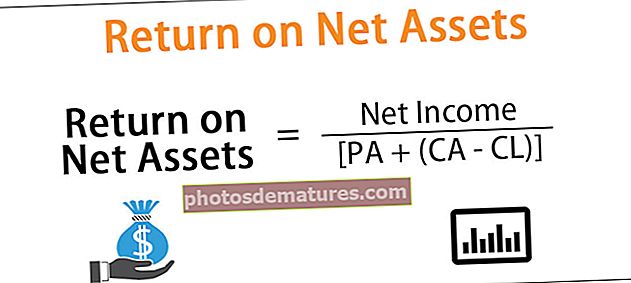

Fórmula de bons del fons d’enfonsament

Es pot determinar utilitzant el valor temporal de la relació monetària, tal com es descriu a continuació:

Aquí,

- L’import aportat periòdicament el representa A.

- El tipus d’interès està representat per r.

- El període de temps es representa amb n.

Exemples de Sinking Bond Fund

Exemple # 1: exemple numèric

La companyia té un deute d’1 milió de dòlars a un tipus d’interès del 6% i amb un període de devolució de 5 anys. La companyia té previst incorporar un fons d'amortització de 60.000 dòlars al final de 5 anys amb un tipus d'interès del 4%. L’empresa ha de determinar els pagaments anuals periòdics per formular el fons d’amortització.

La quantitat periòdica es determinarà de la següent manera: -

- 60.000 $ = A * (1 + 0,04) ^ 5 -1 / 0,04

- 60.000 $ = A * (1 + 0,4) ^ 5 -1 / 0,04

- 60.000 $ = A * (1.2167 -1) / 0,04

- 60.000 $ = A * (0,2167) / 0,04

- 60.000 $ = A * 5.4163

- A = 60.000 dòlars / 5.4163 = 11.077,6 dòlars

Per tant, l’empresa ha d’estalviar anualment 11.077,6 dòlars al compte que s’enfonsa, que podrien utilitzar-se en el pagament anticipat o fàcil dels bons.

Exemple 2

Suposem que la companyia ha emès bons exigibles de 20 milions de dòlars al tipus d’interès del 8% durant el període de deu anys. Hi ha hagut una disminució de la taxa d’interès un 2% i la taxa d’interès actualitzada és del 6%. Addicionalment, la companyia manté un bo de fons de 5,5 milions de dòlars.

L'empresa només pot tornar a recuperar els bons per reeditar-los a un tipus d'interès inferior. L'empresa pot utilitzar els bons del fons d'amortització per amortitzar la prima de trucada que estaria associada amb els bons exigibles.

Exemple 3: aplicació pràctica

Suposem que l’empresa té un deute per valor de 10 milions de dòlars que s’haurà de pagar a raó d’un 6% d’interès al cap de 10 anys. La companyia també s’enfronta al risc d’incompliment i al risc de tipus d’interès. Per atendre aquesta situació i gestionar la seva exposició, la companyia té previst incorporar un bo de fons d'amortització en el qual planeja aportar 2 milions de dòlars anuals durant tres anys.

Després del final de tres anys, l’empresa tindria 6 milions de dòlars per amortitzar el deute restant a pagar després d’aquest final de tres anys.

Avantatges

- Els bons del fons d'amortització, si s'utilitzen estratègicament, es poden utilitzar per pagar el deute i el passiu abans d'hora.

- També facilita el pagament puntual de les obligacions de deute en la data de venciment.

- Si disminueixen els tipus d'interès, es poden utilitzar aquests bons per recuperar les emissions de deute existents. Es pot fer servir per recuperar les emissions de bons existents als titulars dels bons.

- Com que hi ha pagaments anticipats de deutes, augmenta la bona voluntat del negoci emissor.

Desavantatges

- Per a la perspectiva dels inversors, el titular dels bons perd els interessos, ja que els seus bons van ser amortitzats anticipadament amb fons de bons de caiguda.

- És possible que l’empresa no mantingui la confiança existent dels inversors, ja que es van tornar a recuperar les emissions existents mitjançant fons de bons de caiguda.

Punts importants

- Els fons de bons que s’enfonsen són emprats per l’empresa que té una qualificació creditícia molt baixa i un perfil de crèdit deficient.

- És molt arriscat per a l’inversor invertir en bons ja que aquests bons tenen un alt risc de morositat.

- Es pot utilitzar per a la recuperació de bons preexistents presents al mercat lliure.

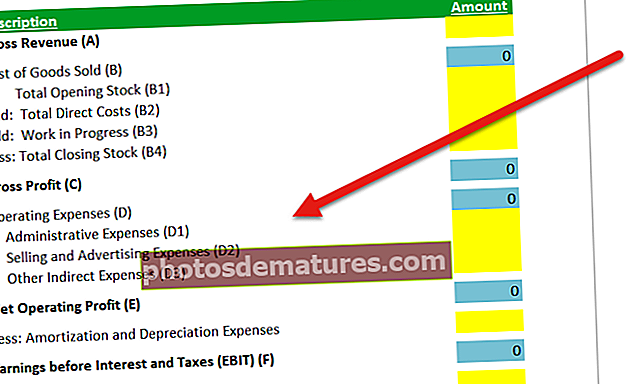

- Normalment es classifiquen com l’actiu restringit per a l’empresa emissora.

- Al balanç de situació, els fons de bons d'amortització es registren a la secció d'actius no corrents amb l'etiqueta del compte com a Inversions.

- Tot i que aquests bons es componen només d’efectiu, mai no forma part dels actius corrents, ja que principalment s’ha preparat per pagar el deute a llarg termini i no el passiu corrent.

Conclusió

Els bons del Fons d’enfonsament es fan quan l’empresa emissora s’ha de protegir del risc de tipus d’interès i del risc de morositat. Els bons del fons d'amortització estan formats per l'empresa que no és rica en efectiu, sinó que és deficient en efectiu i té una salut financera tensa. Normalment es visualitzen com a garantia per al titular del deute que serien utilitzats quan la companyia incompleixi.

L’empresa pot incorporar aquesta fiança sota la supervisió d’un fiduciari. El fiduciari és un membre independent que supervisaria l'administració d'aquests bons. El fideïcomissari es requereix en aquestes situacions a causa de la mida més gran dels fons d'amortització i aquests fons han de ser gestionats pel sistema de manera que es pugui utilitzar per amortitzar el deute abans d'hora.