Crèdit bancari (significat, classificació) | Finalitat del crèdit bancari

Significat de crèdit bancari

Normalment, el crèdit bancari es coneix com un préstec atorgat per necessitats empresarials o necessitats personals als seus clients, amb o sense garantia o garantia, amb la previsió d’obtenir interessos periòdics sobre l’import del préstec. L’import principal es reemborsarà al final del període de permanència del préstec, que s’acorda i s’esmenta en el pacte del préstec.

Al món actual, les demandes augmenten contínuament, però els mitjans per satisfer aquestes demandes són limitats; per tant, el préstec de diners permetrà finançar diverses necessitats empresarials, professionals i personals.

El crèdit bancari es concedeix als prestataris en el compliment de la documentació necessària requerida pel banc. Les taxes d’interès, les condicions de devolució s’esmenten degudament al pacte del préstec. La documentació al banc inclou estats financers, declaracions d'impostos sobre la renda, estats financers previstos per a tres a cinc anys i canvis en funció del tipus de préstec i de persona a persona.

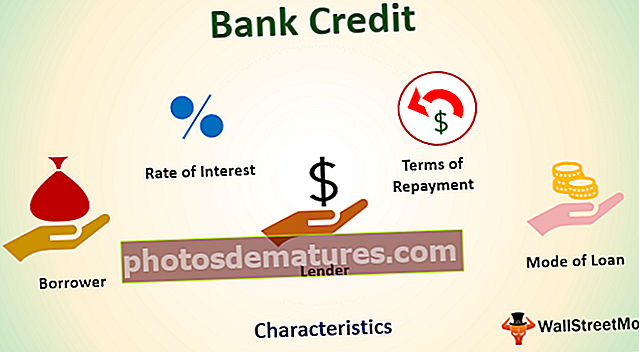

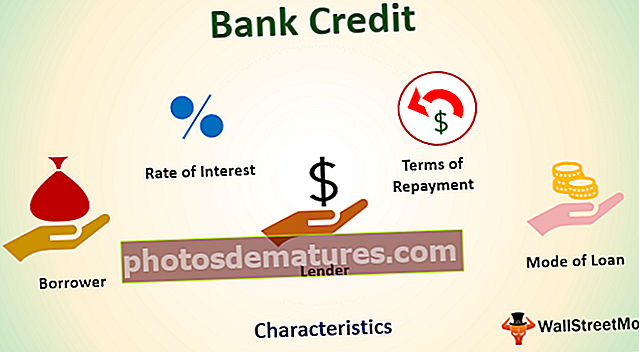

Característiques del crèdit bancari

A continuació es detallen les característiques del crèdit bancari.

- Prestatari: Persona que pren prestats diners.

- Prestador: La persona que presta diners sol ser el banc.

- Taxa d’interès: El tipus d'interès pot ser fix o fix. El tipus d’interès variable es basa en tipus de referència com ara LIBOR o MIBOR.

- Condicions de devolució: Aquests esmenten el pacte del préstec i s’adhereixen estrictament per evitar la pena de prepagament.

- Mode de préstec: Normalment es donen en efectiu, però de vegades es donen en forma de matèria primera, actius fixos.

# 1: classificació basada en el prestatari

Analitzem la classificació en funció del prestatari.

# 1: préstec per a usos personals

Els préstecs personals s’atorguen per satisfer les necessitats particulars d’una persona o del grup d’una persona. Es contracten préstecs personals per a la compra de béns de consum, electrònica, cases, vehicles, etc.

# 2: préstec per a fins comercials o professionals

Aquests préstecs s’ofereixen per satisfer les necessitats del negoci. Pot ser un préstec de capital de circulació, un mecanisme de crèdit en efectiu per fer front a la crisi de liquiditat a curt termini. Les empreses endeuen diners per a una important expansió d’actius fixos, diversificació de negocis en diferents carteres de productes, segments de clients variats. El propòsit de prestar diners serà diferent per a diferents empreses segons les circumstàncies, les necessitats i els entorns en què opera la companyia.

# 2 - Classificació basada en la seguretat

Analitzem la classificació basada en la seguretat.

# 1 - Préstec garantit

Els préstecs garantits estan garantits contra garanties, garantia donada al banc pel tercer. Els préstecs es poden garantir contra immobilitzat, planta i maquinària i equips, deutors, accions, dipòsits fixos i qualsevol altre actiu que el Banc pugui vendre o liquidar en cas de no pagament de la quota del prestatari.

El banc també prestarà diners contra la garantia donada pel tercer en nom del prestatari. En cas de garantia, el garant haurà de pagar una quantitat equilibrada si el prestatari no ho fa.

# 2 - Préstec sense garantia

Els préstecs sense garantia no estan garantits contra cap actiu ni es proporciona cap garantia al Banc. Un prestatari amb un gran historial de liquidació de quotes, una bona qualificació creditícia i uns registres financers sòlids normalment obtindrà un préstec sense garantia. Els préstecs sense garantia solen ser proporcionats per petits bancs, ‘Patpedhis’ i familiars.

# 3 - Classificació segons la durada

Analitzem la classificació en funció de la durada.

# 1- Préstecs a curt termini

Aquests préstecs es concedeixen per a una durada inferior, per exemple, d’un mes a un any.

- Préstecs amb targeta de crèdit: Normalment es donen durant un mes. El banc emet targetes de crèdit als prestataris per facilitar les necessitats quotidianes de les empreses i les persones. Les targetes de crèdit s’emeten als responsables de vendes amb un límit específic per invertir en despeses relacionades amb els desplaçaments i les vendes. Les persones fan servir les targetes de crèdit per al dia a dia.

- Fons de crèdit en efectiu o facilitat de descobert bancari: Això s’estén als titulars de comptes corrents per retirar més del saldo de dèbit del compte bancari. Les instal·lacions de CC o bancs s’utilitzen principalment quan l’empresa té problemes d’efectiu i ha de liquidar passius sobtats.

- Préstecs de circulant: Aquests poden tenir una naturalesa a curt o llarg termini. Depèn del cicle de circulant de l’empresa. En una indústria que ven productes de temporada, el cicle de circulant pot ser superior a dotze mesos. El préstec de circulant és necessari quan les empreses no poden gestionar el circulant de manera efectiva. El període de crèdit permès pels venedors és inferior al període de crèdit permès als deutors i la ràtio de rotació de valors és superior a la que sorgeix la necessitat de préstecs de capital de circulació. La ràtio de rotació d’estocs significa la rapidesa amb què les empreses poden convertir les accions en vendes.

# 2 - Préstecs a llarg termini

Aquests préstecs es concedeixen per a una durada més llarga, per exemple, de tres a cinc anys o més. Aquests préstecs es proporcionen per a l’ampliació de negocis, la diversificació de la cartera de productes o negoci, inversions substancials en actius fixos, béns immobles on el cost per comprar aquests actius o inversions és tan gran que no és possible la seva devolució en un any.

Finalitat del crèdit bancari

Els objectius del préstec són els següents.

- Préstecs educatius: Aquests es donen per continuar estudis superiors, la qual cosa s’ha de retornar després de finalitzar els estudis. S’acumulen interessos pel préstec.

- Préstecs d’habitatge: Aquests es donen per comprar casa. La devolució del principal i els interessos es basa en el principal EMI. La casa és garantia per a aquests préstecs i cal una documentació excessiva.

- Préstecs per a vehicles: Es donen per comprar vehicles com cotxe, tempo, dues rodes, automòbil, camió. Normalment, els actius s’hipotecen al Banc tret que es pagui la quota final deguda. Sovint veieu "hem bancat .... Bank ”escrit a la part posterior dels cotxes. Això indica que s’ha pres un préstec de “... Bank”.

- Finançament del proveïdor: Aquest és un acord proporcionat pel Banc per pagar als venedors segons les condicions de crèdit acordades i, al seu torn, el prestatari pagarà al Banc al cap de 60 dies o 90 dies. El banc cobra una taxa d’interès al prestatari per pagar per endavant als proveïdors. L’avantatge d’això és la documentació mínima requerida pel banc.

- Fons de carta de crèdit: Igual que el finançament dels proveïdors, però que s’utilitza principalment a l’hora d’importar mercaderies o fer pagaments a proveïdors estrangers. Les condicions de devolució, tipus d’interès s’acorden mútuament entre les parts.

Avantatges

Els diferents avantatges relacionats amb el crèdit bancari són els següents.

- El préstec no es pot tornar a la demanda. S'han decidit prèviament les condicions de devolució, el tipus d'interès; per tant, els fluxos d'efectiu es poden gestionar d'una manera millor.

- Ajuda a empreses i particulars quan es necessiten fons.

- Els pagaments d'interessos només es poden negociar i pagar durant un període determinat i el prestatari del període de saldo només pagarà el principal.

- El cost del deute és inferior al cost del patrimoni net; per tant, la proporció adequada de deute a la cartera millora els rendiments dels accionistes accionistes mitjançant l'aprofitament del cost del deute.

Desavantatges

Els diferents desavantatges relacionats amb el crèdit bancari són els següents.

- Un prestatari pot haver de cedir la propietat d’un actiu si les quotes no es paguen a temps.

- El banc cobra comissions de processament puntuals que cal pagar per avançat.

- Hi ha una pena de prepagament si el prestatari paga el préstec per endavant.

- Les empreses haurien de mantenir la ràtio deute-renda adequada. Si les empreses depenen significativament dels préstecs, en cas de crisis, serà difícil pagar interessos.

Conclusió

El crèdit bancari ajuda una organització a satisfer les necessitats empresarials; no obstant això, hi hauria d’haver la combinació adequada de components de deute i recursos propis per tenir estats financers saludables.