Amortització MACRS (definició, càlcul) | 4 mètodes principals

Què és l'amortització del MACRS?

MACRS (el formulari complet és Modified Accelerated Cost Recovery System) és un mètode d’amortització a efectes fiscals que s’utilitza als Estats Units i permet obtenir una deducció d’amortització més elevada en els primers anys i menys en els anys posteriors. El seu objectiu és maximitzar les deduccions mitjançant depreciació accelerada per fomentar les inversions de capital. No obstant això, les taules d’amortització MACRS no són aconsellables per a despeses d’amortització dels estats financers auditats, ja que aquestes regles ignoren la vida útil de l’actiu i el valor de recuperació.

Per tant, les empreses han de mantenir llibres separats a efectes fiscals i comptables per diferències d'amortització.

Programa de càlcul de l’amortització de l’IRS MACRS

Per seleccionar la taxa d’amortització correcta, heu de seguir el següent basat en la programació MACRS del sistema de recuperació de costos accelerats modificats per l’IRS,

# 1 - Classificació de béns immobles

Per exemple, els equips informàtics es classifiquen en immobles de cinc anys, els mobles d’oficina es classifiquen en propietats de 7 anys, els immobles de lloguer residencial es classifiquen en propietats de 27,5 anys i els immobles no residencials es classifiquen en propietats de 39 anys.

# 2 - Selecció del mètode d'amortització

És possible que els propietaris de petites empreses / determinats propietaris vulguin considerar una deducció fiscal més baixa durant els primers anys si esperen que els beneficis empresarials augmentin en els darrers anys o vulguin obtenir beneficis més elevats en períodes anteriors. En general, és millor triar les taxes d’amortització més altes dels primers anys per obtenir un màxim estalvi fiscal.

Hi ha dos tipus de sistemes d’amortització disponibles, el sistema general d’amortització (GDS) i el sistema alternatiu d’amortització (ADS). En general, s’utilitza GDS tret que la llei mencioni específicament l’ús d’ADS.

# 3: el període en què es va col·locar i es va retirar el servei

Aquest principi estableix quan comença i acaba la vida útil d’un bé. Determina el nombre de mesos durant els quals es pot reclamar una deducció fiscal durant l'any en què es posa en ús l'actiu i acaba l'any que utilitza.

Hi ha 3 tipus de convencions per al període:

| Tipus de convenció | A mitjans de mes | Mig trimestre | Mig any | |||

| La propietat es posa en servei o s’eliminade servei. | a mitjan mes | al punt mig del quart | el punt mig de l'any | |||

| Aplicabilitat | Propietats immobiliàries no residencials, immobles residencials i qualsevol qualificació de ferrocarrils o forats de túnels. | Quan la convenció de mitjans de mes no s'aplica i la propietat amortitzable total posada en servei o eliminada durant els darrers 3 mesos supera el 40% del total de les bases amortitzables en servei durant tot l'any; | Quan ni la convenció de mitjan mes ni la meitat del trimestre són aplicables; | |||

| La deducció fiscal es limita a | El mig mes d'amortització del mes en què l'immoble es va posar / es va aturar en servei. | Fins a 1,5 mesos d’amortització del mes, la propietat es va posar / va deixar en servei. | 6 mesos d'amortització del mes en què l'immoble es va posar / va deixar de funcionar. |

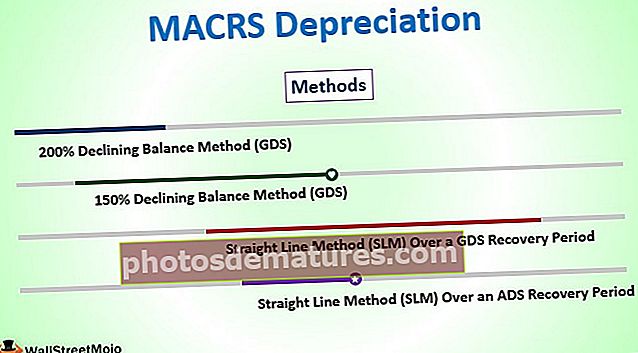

Mètodes d’amortització MACRS

Basat en l’IRS, hi ha quatre mètodes d’amortització MACRS. Tres d'ells cobreixen el sistema GDS i l'últim mètode del sistema ADS.

# 1 - Mètode del saldo descendent (GDS) del 200%

Vol dir que la taxa d’amortització dobla la taxa d’amortització en línia recta i proporciona la deducció fiscal més alta durant els primers anys i, a continuació, canvia al mètode de línia recta quan aquest mètode proporciona una deducció igual o superior.

# 2 - Mètode del saldo descendent del 150% (GDS)

El mètode d'amortització proporciona una taxa d'amortització més gran del 150% més que el mètode lineal. A continuació, canvia a l'import d'amortització en línia recta quan aquest mètode proporciona una deducció igual o superior.

# 3 - Mètode de línia recta (SLM) durant un període de recuperació de GDS

El mètode d’amortització SLM permet deduir la mateixa quantitat d’amortització cada any, excepte el primer i l’últim any de servei.

# 4 - Mètode de línia recta (SLM) durant un període de recuperació d'ADS

Aquest mètode és similar al mètode SLM anterior. No obstant això, aquest mètode és específic per a les propietats esmentades que s’utilitzen durant menys del 50% del temps per a empreses. Per tant, els calendaris d’amortització solen tenir períodes d’amortització més llargs per a una propietat.

Exemples de càlcul d'amortització MACRS

Exemple 1

Es compra una màquina amb una vida de 7 anys per 5.000 dòlars i es posa en servei l’1 de gener. Segons els passos esmentats anteriorment,

- Classificació d’un actiu: és una propietat de set anys

- Selecció del mètode d'amortització - Convenció de mig any, ja que:

- No és apte per als actius esmentats a la convenció de mitjan mes i

- Es va comprar durant l'últim trimestre de l'any fiscal per optar a la convenció de mitjan trimestre.

- Com que l’actiu es considera propietats de 7 anys “no agrícoles”, es considera GDS que utilitza el mètode DB del 200%.

- El període en què l’actiu es va col·locar i es va disposar del servei: es va posar en servei l’1 de gener, és a dir, l’1

Utilitzant les taxes esmentades per l’IRS, per a una propietat de 7 anys ens proporciona una taxa d’amortització del 14,29% per a l’any 1 basada en un saldo decreixent del 200%.

5000 $ X 14,29% = 714,5

Exemple 2

L’ordinador amb una vida de 5 anys es compra per 5.000 dòlars i es posa en servei l’1 d’abril. Segons els passos esmentats anteriorment,

- Classificació de la propietat d’actius: és una propietat de cinc anys

- Selecció del mètode d'amortització - Convenció de mig any, ja que:

- No és apte per als actius esmentats a la convenció de mitjan mes i

- Es va comprar durant l'últim trimestre de l'any fiscal per optar a la convenció de mitjan trimestre.

- Com que l’actiu es considera propietat de cinc anys “no agrícola”, es considera GDS que utilitza el mètode DB del 200%.

- El període en què l’actiu es va posar i es va disposar del servei: es va posar en servei l’1 d’abril, és a dir, el 2n

L’ús de les taxes esmentades per l’IRS per a una propietat de cinc anys ens proporciona una taxa d’amortització del 20% per a l’any 1 basada en un saldo en descens del 200%.

5000 $ X 20% = 1000

Exemple 3

ABC ha instal·lat recentment mobiliari d'oficina al cost de 100 milions de dòlars i es va utilitzar el 30 de maig de 2015. El tancament de l'exercici de la companyia és el 31 de desembre.

El càlcul de la depreciació MACRS es realitza en els passos següents:

- Classificació de la propietat dels actius: és una propietat de cinc anys.

- Selecció del mètode d’amortització: atès que la propietat no cau en la convenció de mitjans o mitjans de trimestre, la convenció de mig any és rellevant i l’organització pot triar el mètode de saldo decreixent del 150% o del 200%.

- El període en què l’actiu es va posar i es va disposar del servei: es va posar en servei l’1 de maig, és a dir, el 2n trimestre.

Amortització

La depreciació basada en el sistema modificat de recuperació de costos accelerats (MACRS) es reconeix a la declaració de la renda de l’empresa i s’utilitza per determinar els ingressos imposables tenint en compte els crèdits i deduccions fiscals que es puguin reclamar a la propietat. La combinació de tots, la classificació i el cost de l’actiu, el mètode d’amortització i el període en què l’actiu es va posar en servei determina el sistema de recuperació de costos accelerats modificats (MACRS).