Ràtios comptables (fórmules, exemples) | 4 tipus principals

Què són les taxes de comptabilitat?

Les ràtios comptables són les ràtios que indiquen el rendiment de l’empresa mitjançant la comparació de diverses xifres diferents dels estats financers, comparen els resultats / rendiment de l’empresa durant l’últim període, indiquen la relació entre dos ítems comptables en què les anàlisis dels estats financers es fan mitjançant liquiditat, ràtios de solvència, activitat i rendibilitat.

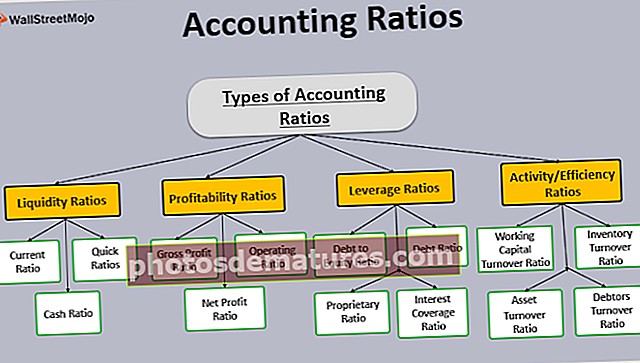

Hi ha quatre tipus principals de ràtios comptables:

- Ràtio de liquiditat

- Ràtio de rendibilitat

- Ràtio de palanquejament

- Relacions d'activitat

Analitzem detalladament cadascun d’aquests aspectes:

Tipus de ràtios comptables amb fórmules

Hi ha quatre tipus de ràtios comptables amb fórmules

# 1 - Relacions de liquiditat

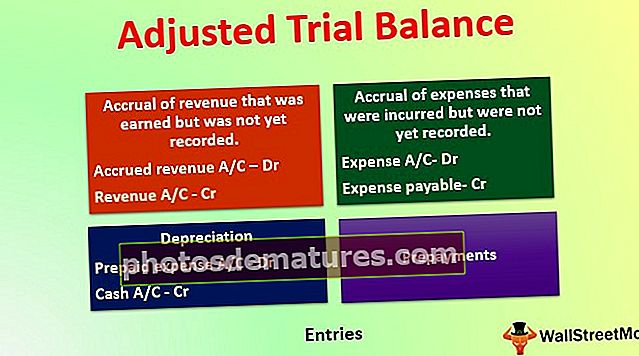

Aquest primer tipus de fórmula de ràtio comptable s’utilitza per determinar la posició de liquiditat de l’empresa. S'utilitza per determinar la capacitat de pagament de l'empresa cap als seus passius a curt termini. Una elevada ràtio de liquiditat indica que la posició en efectiu de l’empresa és bona. La relació de liquiditat de 2 o més és acceptable.

Proporció actual

La ràtio actual s’utilitza per comparar els actius corrents amb els passius corrents del negoci. Aquesta ràtio indica si l’empresa pot liquidar els seus passius a curt termini.

Ràtio actual = Actiu corrent / passiu correntL’actiu corrent inclou efectiu, inventari, deutes comercials, altres actius corrents, etc. El passiu corrent inclou els deutes comercials i altres passius corrents.

Exemple

ABC Corp. té els següents actius i passius al seu balanç.

Actiu corrent = Capital a curt termini + Deutors + Accions + Efectiu i banc = 10.000 $ + 95.000 $ + 50.000 $ + 15.000 $ = 170.000 $.

Passius corrents = Obligacions + Deutes comercials + Descobriment bancari = 50.000 $ + 40.000 $ + 40.000 $ = 130.000 $

Relació actual = 170.000 dòlars / 130.000 dòlars = 1,3

Relació ràpida

La ràtio ràpida és la mateixa que la ràtio actual, tret que només considera els actius ràpids fàcils de liquidar. També s’anomena relació d’assaig d’àcids

Quick Ratio = Actius ràpids / Passius correntsEls actius ràpids exclouen les despeses d’inventari i prepagament.

Relació d’efectiu

Cash Ratio considera només aquells actius corrents que estan immediatament disponibles per obtenir liquiditat. La relació d’efectiu es considera ideal si és 1 o més.

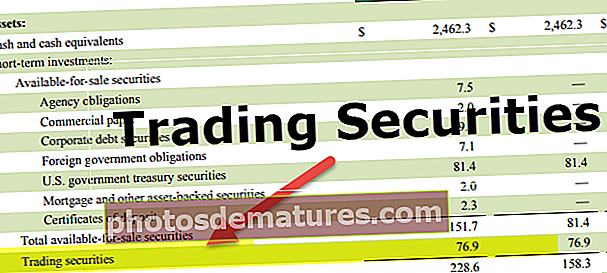

Ràtio d’efectiu = (efectiu + valors negociables) / passiu corrent# 2 - Relacions de rendibilitat

Aquest tipus de fórmules de ràtio comptable indiquen l’eficiència de l’empresa en la generació de beneficis. Indica la capacitat de guany de l’empresa en correspondència amb el capital emprat.

Ràtio de benefici brut

La ràtio de benefici brut compara el benefici brut amb les vendes netes de l’empresa. Indica el marge obtingut pel negoci abans de les seves despeses operatives. Es representa com a% de les vendes. Com més elevada sigui la rendibilitat del negoci, més rendible serà el negoci.

Ràtio de benefici brut = (Beneficis bruts / Ingressos nets de les operacions) X 100Ingressos nets per operacions = Vendes netes (és a dir) Vendes (-) Devolucions de vendes

Benefici brut = Vendes netes - Cost dels béns venuts

El cost de les mercaderies venudes inclou les matèries primeres, el cost de la mà d’obra i altres despeses directes

Exemple

Zinc Trading Corp. té unes vendes brutes de 100.000 dòlars, una devolució de vendes de 10.000 dòlars i un cost de béns venuts de 80.000 dòlars.

Vendes netes = 100.000 $ - 10.000 $ = 90.000 $

Benefici brut = 90.000 $ - 80.000 $ = 10.000 $

Ràtio de benefici brut = $10,000/ $90,000 = 11.11%

Ràtio de funcionament

La ràtio d’explotació expressa la relació entre els costos d’explotació i les vendes netes. S'utilitza per comprovar l'eficiència del negoci i la seva rendibilitat.

Ràtio de funcionament = ((Cost dels béns venuts + Despeses d'explotació) / Ingressos nets de les operacions) X 100Les despeses d’explotació inclouen despeses administratives, despeses de venda i distribució, costos salarials, etc.

Ràtio de benefici net

La ràtio de benefici net mostra la rendibilitat global disponible per als propietaris, ja que considera els ingressos i les despeses operatius i no operatius. Com més alta sigui la ràtio, més beneficis tindran els propietaris. És una ràtio important per a inversors i financers.

Ràtio de benefici net = (beneficis nets després d’impostos / ingressos nets) X 100Rendibilitat del capital emprat (ROCE)

ROCE mostra l’eficiència de l’empresa pel que fa a la generació de beneficis en comparació amb els fons invertits al negoci. Indica si els fons s’utilitzen de manera eficient.

Rendibilitat del capital emprat = (Beneficis abans d’interessos i impostos / Capital emprat) X 100Exemple

R&M Inc. tenia PBIT de 10.000 dòlars, actius totals de 1.000.000 de dòlars i passius de 600.000 dòlars

Capital emprat = 1.000.000 $ - 600.000 $ = 400.000 $

Rendibilitat del capital emprat = 10.000 $ / 400.000 $ = 2,5%

Guanys per compartir

El resultat per acció mostra els beneficis d’una empresa respecte d’una acció. És útil per als inversors per a la presa de decisions en relació amb la compra / venda d’accions, ja que determina el retorn de la inversió. També actua com a indicador de declaracions de dividends o d’emissions de bonificacions. Si l'EPS és elevat, el preu de les accions de l'empresa serà elevat.

Resultat per acció = Benefici disponible per als accionistes / Accions mitjanes ponderades en circulació# 3: relacions d’apalancament

Aquest tipus de ràtios comptables es coneixen com a ràtios de solvència. Determina la capacitat de l’empresa per pagar els seus deutes. Els inversors estan interessats en aquesta ràtio, ja que ajuda a conèixer la solvència de l’empresa per satisfer les seves quotes.

Ràtio deute / renda variable

Mostra la relació entre els deutes totals i el patrimoni net total de l’empresa. És útil per mesurar l’apalancament de l’empresa. Una ràtio baixa indica que l’empresa té seguretat financera; una ràtio elevada indica que l'empresa està en risc, ja que depèn més dels deutes de les seves operacions. També es coneix com a relació d’engranatges. La proporció ha de ser com a màxim de 2: 1.

Ràtio de deute amb renda variable = Deutes totals / Patrimoni net totalExemple

INC Corp. té deutes totals de 10.000 dòlars i el seu patrimoni net és de 7.000 dòlars.

Relació de deute amb renda variable = 10.000 $ / 7.000 $ = 1,4: 1

Ràtio d’endeutament

La ràtio d’endeutament mesura el passiu en comparació amb els actius de l’empresa. Una ràtio elevada indica que l’empresa pot afrontar problemes de solvència.

Ràtio d’endeutament = Total passiu / actiu totalRelació propietària

Mostra la relació entre els actius totals i els fons dels accionistes. Indica la quantitat de fons dels accionistes que inverteixen en els actius.

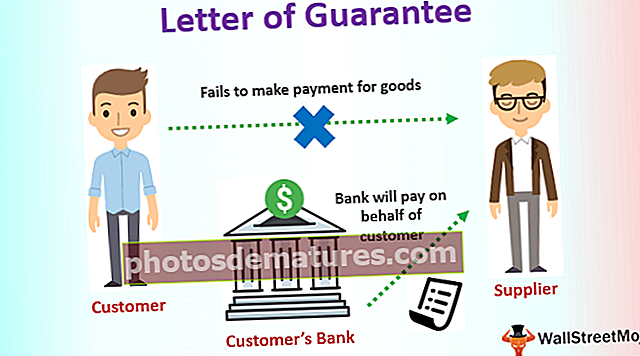

Proporcional Proporció = Fons dels accionistes / Actius totalsRàtio de cobertura d’interessos

La taxa de cobertura d’interessos mesura la capacitat de l’empresa per complir amb la seva obligació de pagament d’interessos. Una ràtio més elevada indica que l’empresa guanya prou per cobrir les seves despeses d’interessos.

Ràtio de cobertura d’interessos = Resultats abans d’interessos i impostos / Despeses d’interessosExemple

Duo Inc. té un EBIT de 1.000 dòlars i ha emès obligacions per valor de 10.000 dòlars al 6%

Despeses d’interessos = 10.000 $ * 6% = 600 $

Ràtio de cobertura d’interessos = EBIT / despesa d’interessos = 1.000 $ / 600 $ = 1,7: 1

Així, l’EBIT actual pot cobrir la despesa d’interessos 1,7 vegades.

# 4 - Relacions d'activitat / eficiència

Ràtio de circulació de capital de treball

Estableix la relació de les vendes amb el capital circulant net. Una proporció més alta indica que els fons de l’empresa s’utilitzen de manera eficient.

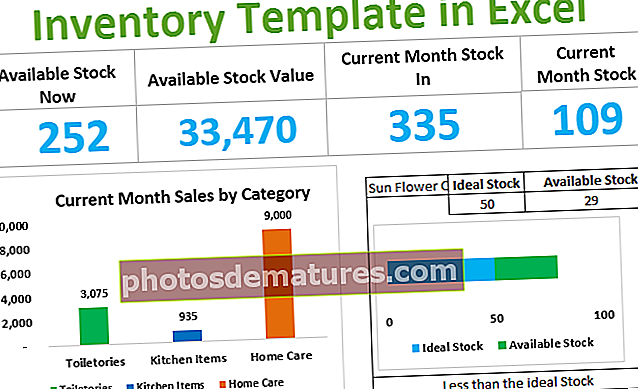

Ràtio de facturació del capital de treball = Vendes netes / Capital circulant netRàtio de facturació de l'inventari

La ràtio de facturació d’inventari indica el ritme al qual es converteixen les accions en vendes. És útil per reordenar l'inventari i entendre el cicle de conversió.

Ràtio de facturació d’inventari = Cost de la mercaderia venuda / Inventari mitjàRàtio de volum de negoci d’actius

La ràtio de facturació d’actius indica els ingressos com a% de la inversió. Una ràtio elevada indica que els actius de l’empresa es gestionen millor i que generen bons ingressos.

Ràtio de facturació d’actius = ingressos nets / actiusRàtio de rotació de deutors

La ràtio de facturació dels deutors indica l’eficiència en què es recull el valor de les vendes de crèdit dels deutors. Mostra la relació entre les vendes de crèdit i els comptes a cobrar corresponents.

Ràtio de facturació de deutors = Vendes de crèdit / Deutors mitjansExemple

X Corp realitza unes vendes totals de 6.000 dòlars l'any en curs, dels quals el 20% són vendes en efectiu. Els deutors al principi eren de 800 dòlars i al final de l’any, de 1.600 dòlars.

Vendes de crèdit = 80% del total de vendes = 6.000 $ * 80% = 4.800 $

Deutors mitjans = (800 $ + 1.600 $) / 2 = 1.200 $

Ràtio de facturació de deutors = Vendes de crèdit / Deutors mitjans = 4.800 dòlars / 1.200 dòlars = 4 vegades

Conclusió

Les ràtios comptables són útils per analitzar el rendiment i la posició financera de l’empresa. Actua com a punt de referència i s’utilitza per comparar entre indústries i empreses. Són més que xifres, ja que ajuden a entendre l’estabilitat de l’empresa. Ajuda els inversors en relació amb la valoració de les accions. Per a l’anàlisi a nivell macro, es poden utilitzar ràtios, però per tenir una comprensió adequada del negoci cal fer una anàlisi en profunditat.