Cost de la fórmula de capital Exemples de càlcul pas a pas

Quin és el cost de la fórmula de capital?

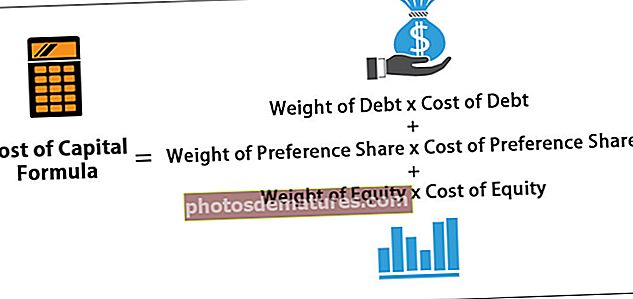

La fórmula Cost del capital calcula el cost mitjà ponderat de la recaptació de fons dels titulars del deute i del patrimoni net i és la suma total de tres càlculs separats: ponderació del deute multiplicada pel cost del deute, ponderació de les accions preferents multiplicada pel cost de les accions preferents, i ponderació del patrimoni net multiplicat pel cost del patrimoni net. Es representa com,

Càlcul del cost del capital (pas a pas)

Pas 1: busqueu el pes del deute

El pes del component de deute es calcula dividint el deute pendent pel capital total invertit al negoci, és a dir, la suma del deute pendent, les accions preferents i el patrimoni net. L’import del deute pendent i de l’acció preferent està disponible al balanç, mentre que el valor del patrimoni net es calcula en funció del preu de mercat de les accions i de les accions en circulació.

Ponderació del deute = Import del deute pendent ÷ Capital total

Capital total = Import del deute pendent + Import de la participació preferent + Valor de mercat del patrimoni net

Pas 2: busqueu el cost del deute

El cost del deute es calcula multiplicant la despesa d’interessos carregada sobre el deute amb la inversió del percentatge de la taxa tributària i dividint el resultat per l’import del deute pendent i expressat en percentatge. La fórmula del cost del deute és la següent:

Cost del deute = Despeses d’interès * (1 - Tipus d’impost) ÷ Import del deute pendent

Pas 3: cerqueu el pes de la quota de preferència

El pes del component de l'acció preferent es calcula dividint l'import de l'acció preferent pel capital total invertit al negoci.

Ponderació de l'acció preferent = Import de l'acció preferent ÷ Capital total

Pas 4: busqueu el cost de les accions preferides

El cost de les accions preferents és simple i es calcula dividint els dividends de la participació preferent per l’import de la participació preferent i s’expressa en termes de percentatge. La fórmula del cost de la participació preferent és la següent:

Cost de l'acció preferent = Dividend de l'acció preferent ÷ Import de les accions preferents

Pas 5: determinar el pes de l'equitat

El pes del component de capital comú es calcula dividint el producte d’un valor de mercat de les accions i un nombre pendent d’accions (capitalització de mercat) pel capital total invertit al negoci.

Ponderació del patrimoni net = valor de mercat del patrimoni net ÷ Capital total

Pas 6: busqueu el cost del patrimoni net

El cost de l’equitat es compon de tres variables: rendibilitat lliure de risc, una taxa mitjana de rendibilitat d’un grup d’una acció representativa del mercat i beta, que és una rendibilitat diferencial que es basa en el risc de les accions específiques de comparació amb el grup més gran d’estocs. El cost del patrimoni net s’expressa en percentatge i la fórmula és la següent:

Cost del patrimoni net = Rendiment sense risc + Beta * (Rendiment mitjà d’estoc - Rendiment sense risc)

Exemple de fórmula de cost de capital (amb plantilla d'Excel)

Prenguem un exemple d'una empresa ABC Limited per veure si és capaç de generar rendiments.

Podeu descarregar aquesta plantilla Excel de cost de capital fórmula Excel: plantilla Excel de cost de capital fórmula

La companyia ha reportat un retorn del seu darrer exercici fiscal del 10,85%. La companyia té un deute pendent de 50.000.000 de dòlars, accions preferents de 15.000.000 de dòlars i un patrimoni net valorat en 70.000.000 de dòlars. El tipus impositiu és del 34%. Ha pagat 4.000.000 de dòlars com a despesa per interessos del seu deute. Les accions preferents van pagar un dividend de 1.50.000 dòlars. La taxa de rendibilitat sense risc és del 4%, mentre que la rendibilitat de Dow Jones Industrials és de l’11% i la beta d’ABC Limited és de l’1,3.

Primer hem de calcular el següent -

Capital total:

Per tant, capital total = 50.000.000 $ + 15.000.000 $ + 70.000.000 $

- Capital total = 135.000.000 de dòlars

Ponderació del deute:

Per tant, ponderació del deute = 50.000.000 $ ÷ 135.000.000 $

- Ponderació del deute = 0,370

Cost del deute:

Per tant, Cost del deute = 4.000.000 $ * (1-34%) ÷ 50.000.000 $

- Cost del deute = 5,28%

Pes de la quota de preferència:

Per tant, Ponderació de la quota preferent = 15.000.000 $ ÷ 135.000.000 $

- Ponderació de la quota preferent = 0,111

Cost de la quota de preferència:

Per tant, el cost de la quota preferent = 1.500.000 $ ÷ 15.000.000 $

- Cost de la quota preferent = 10,00%

Ponderació de la renda variable:

Per tant, ponderació de l’equitat = 70.000.000 $ ÷ 135.000.000 $

- Ponderació del patrimoni net = 0,519

Cost del patrimoni net:

Per tant, el cost de l’equitat = 4% + 1,3 * (11% - 4%)

- Cost del patrimoni net = 13,10%

Per tant, de l’anterior hem recopilat la següent informació.

Per tant, el càlcul del cost de la fórmula del capital serà:

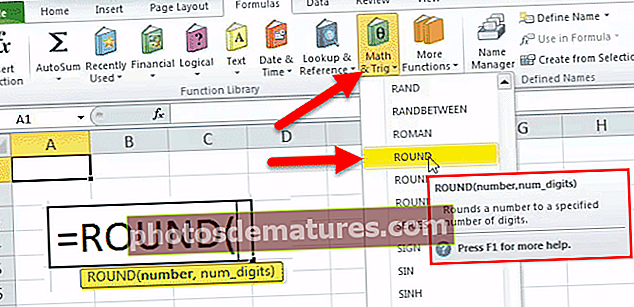

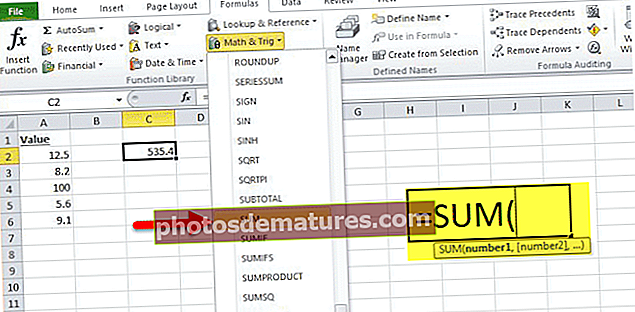

La fórmula en excel serà:

Segons els càlculs anteriors, la rendibilitat d’ABC Limited del 10,85% és adequadament superior al seu cost de capital del 9,86%.

Calculadora de costos de capital

Podeu utilitzar la següent calculadora per al cost del capital.

| Ponderació del deute | |

| Cost del deute | |

| Ponderació de la quota preferent | |

| Cost de la participació preferent | |

| Ponderació de l'equitat | |

| Cost del patrimoni net | |

| Cost del capital = | |

| Cost del capital = | (Ponderació del deute x Cost del deute) + (Ponderació de l'acció preferent x Cost de l'acció preferent) + (Ponderació del capital propi x Cost del patrimoni net) | |

| (0 x 0) + (0 x 0) + (0 x 0) = | 0 |

Rellevància i ús

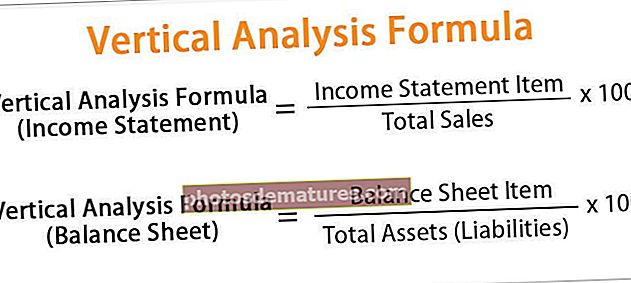

- La comprensió del cost del capital és molt important, ja que té un paper fonamental en el procés de presa de decisions de la gestió financera. L’objectiu del cost del capital és determinar l’aportació del cost de cada component de l’estructura de capital d’una empresa en funció de la proporció de deute, participacions preferents i patrimoni net.

- Es paga un tipus d'interès fix sobre el deute i el rendiment del dividend fix es dóna a les accions preferents. Tot i que una empresa no està obligada a pagar una taxa fixa de rendibilitat del patrimoni net, s’espera una certa taxa de rendiment de la part del patrimoni net.

- Basant-se en la mitjana ponderada de tots els components del cost, l’empresa analitza si la taxa de rendibilitat real pot superar el cost del capital, cosa que és un signe positiu per a qualsevol empresa. Sobre la base d’això, es prenen diverses decisions de gestió relatives a la política de dividends, al palanquejament financer, a l’estructura de capital, a la gestió del capital circulant i a altres decisions financeres, etc.