Top 20 de les preguntes de l'entrevista sobre investigació de renda variable (amb respostes)

Preguntes d’entrevistes d’Investigació Equitària

Si se us demana una entrevista de recerca sobre equitat, se us pot fer qualsevol pregunta des de qualsevol lloc. No ho hauríeu de prendre a la lleugera, ja que això pot canviar la vostra carrera financera. Les preguntes d’entrevistes sobre Equity Research són una barreja de preguntes tècniques i complicades. Per tant, heu de tenir coneixements exhaustius en anàlisi financera, valoració, modelització financera, mercat borsari, esdeveniments actuals i preguntes d’entrevistes d’estrès.

Esbrinem a continuació les 20 preguntes més importants de les entrevistes sobre Equity Research que es pregunten repetidament per les posicions dels analistes de la investigació de capital.

Aquesta és una pregunta senzilla d’entrevistes d’investigació sobre equitat conceptual i primer heu d’esmentar la definició del valor de l’empresa i del valor de l’equitat i, a continuació, diferenciar-les.

El valor empresarial es pot expressar de la següent manera:

- Valor empresarial = Valor de mercat de les accions comunes + Valor de mercat de les accions preferents + Valor de mercat del deute + Interès minoritari: efectiu i inversions.

Mentre que, la fórmula del valor patrimonial es pot expressar de la següent manera:

- Valor patrimonial = Capitalització de mercat + Opcions sobre accions + Valor del patrimoni net emès de valors convertibles - Producte de la conversió de valors convertibles.

La diferència bàsica entre el valor empresarial i el valor patrimonial és que el valor empresarial ajuda els inversors a obtenir una imatge completa de l’actualitat financera de l’empresa; mentre que el valor patrimonial els ajuda a prendre decisions futures.

Pregunta 2: quines són les ràtios més habituals per analitzar una empresa?Es pot classificar com la pregunta d’entrevista de recerca d’equitat més freqüent. Aquí teniu la llista de ràtios habituals per a l’anàlisi financera que es poden dividir en 7 parts:

# 1 - Anàlisi de la proporció de solvència

- Proporció actual

- Relació ràpida

- Relació d’efectiu

# 2 - Taxes de facturació

- Facturació de comptes a cobrar

- Dies a cobrar

- Rotació d'inventari

- Inventari de dies

- Facturació dels comptes a pagar

- Dies a pagar

- Cicle de conversió d’efectiu

# 3 - Anàlisi de la relació d'eficiència operativa

- Ràtio de volum de negoci d’actius

- Facturació neta d’actius fixos

- Facturació de renda variable

# 4 - Anàlisi de la proporció de rendibilitat operativa

- Marge de benefici brut

- Marge de benefici operatiu

- Marge net

- Rendibilitat del total d’actius

- Rendibilitat del patrimoni net

- Dupont ROE

# 5 - Risc empresarial

- Palanquejament operatiu

- Apalancament financer

- Apalancament total

# 6 - Risc financer

- Ràtio de palanquejament

- Ràtio de deute amb renda variable

- Ràtio de cobertura d’interessos

- Ràtio de cobertura del servei de deutes

# 7 - Risc extern de liquiditat

- Fórmula de distribució Bid-Ask

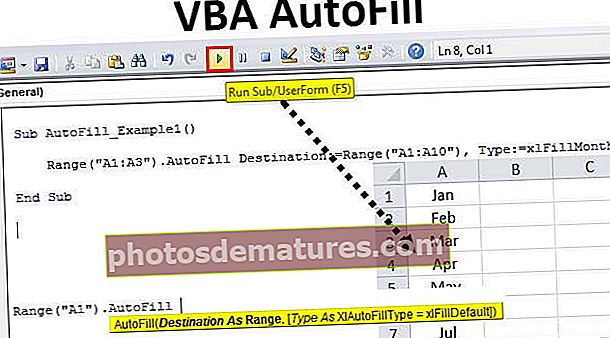

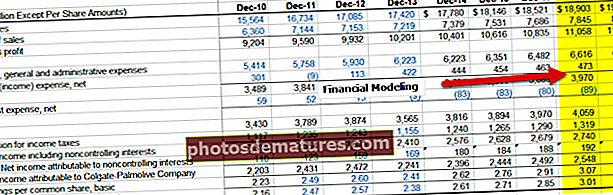

- Aquesta és de nou una de les preguntes més freqüents de les entrevistes de recerca sobre equitat. El modelatge financer no és res més que projectar els recursos financers de l’empresa és d’una manera molt organitzada. Com que les empreses que avalueu només proporcionen els estats financers històrics, aquest model financer ajuda l’analista de renda variable a entendre els fonaments de l’empresa: ràtios, deutes, beneficis per acció i altres paràmetres de valoració importants.

- En el modelatge financer, pronostiqueu el balanç, els fluxos d’efectiu i el compte de pèrdues i guanys de la companyia per als exercicis futurs.

- Podeu consultar exemples com el Model financer Box IPO i el model financer Alibaba per entendre més sobre el model financer.

Si no coneixeu el model de valoració, seguiu aquesta formació gratuïta sobre modelització financera

- La modelització financera comença amb l’emplenament dels estats financers històrics de l’empresa en un format estàndard.

- Posteriorment, projectem aquestes tres afirmacions mitjançant una tècnica de modelització financera pas a pas.

- Les tres declaracions es recolzen en altres calendaris, com ara el calendari de deutes i interessos, el calendari d’amortització de plantes i maquinària, el capital circulant, el patrimoni net, els intangibles i els calendaris d’amortització, etc.

- Un cop feta la previsió, passareu a valoracions de l'empresa mitjançant l'enfocament DCF,

- Aquí se li requereix calcular el flux de caixa lliure a la firma o el flux de caixa lliure a l’equitat i trobar el valor actual d’aquests fluxos de caixa per trobar la valoració justa de les accions.

Aquesta és una pregunta clàssica d’entrevistes d’investigació sobre equitat. El flux de caixa lliure a l’empresa és l’excés d’efectiu que es genera després de tenir en compte els requeriments de capital de circulació, així com el cost associat al manteniment i renovació dels actius fixos. El flux de caixa lliure a la companyia va als titulars de deutes i als accionistes.

Flux de caixa lliure a la firma o càlcul FCFF = EBIT x (1 tipus d’impost) + Càrrecs no en efectiu + Canvis en el capital de circulació: despesa de capital

Podeu obtenir més informació sobre FCFF aquí

Pregunta núm. 6: Què és el flux de caixa lliure en renda variable?Tot i que aquesta pregunta es fa amb freqüència a les entrevistes de valoració, no obstant això, aquesta pot ser una pregunta d’entrevista de recerca d’equitat esperada. FCFE mesura la quantitat d'efectiu que una empresa pot retornar als seus accionistes i es calcula després de tenir cura dels impostos, la despesa de capital i els fluxos d'efectiu del deute.

El model FCFE té certes limitacions. Per exemple, només és útil en els casos en què el palanquejament de l’empresa no és volàtil i no es pot aplicar a empreses amb palanquejament de deutes canviant.

Fórmula FCFE = Ingressos nets + Amortització i amortització + Canvis en WC + Capex + Préstecs nets

Podeu obtenir més informació sobre FCFE aquí.

Pregunta núm. 7: què guanya la temporada? Com ho definiríeu?Apareix per a una entrevista de recerca sobre equitat? - Assegureu-vos de conèixer aquesta pregunta d’entrevista d’investigació sobre equitat.

font: Bloomberg.com

A la nostra indústria, les empreses anunciaran una data específica en què declararan els seus resultats trimestrals o anuals. Aquestes empreses també oferiran un número de marcatge mitjançant el qual podem discutir els resultats.

- Una setmana abans d’aquesta data concreta, la feina consisteix a actualitzar un full de càlcul que reflectirà les estimacions i mètriques clau de l’analista com EBITDA, EPS, Free Cash Flow, etc.

- El dia de la declaració, la feina consisteix a imprimir el comunicat de premsa i resumir ràpidament els punts clau.

Podeu consultar aquest article per obtenir més informació sobre la temporada d’ingressos

Pregunta núm. 8: Com es fa l’anàlisi de sensibilitat en la investigació de l’equitat?Una de les preguntes de l’entrevista d’investigació sobre equitat tècnica.

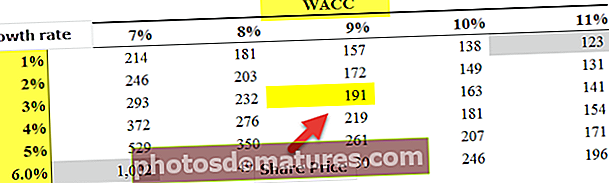

- L’anàlisi de sensibilitat mitjançant Excel és una de les tasques més importants després d’haver calculat el valor raonable de les accions.

- En general, fem servir els supòsits de casos bàsics de taxes de creixement, WACC i altres inputs, que resulten en la valoració base de l’empresa.

- No obstant això, per tal de proporcionar als clients una millor comprensió de les suposicions i el seu impacte en les valoracions, cal que prepareu una taula de senstivitat.

- La taula de senstivitat es prepara mitjançant TAULES DE DADES a Excel.

- L’anàlisi de sensibilitat es fa popularment per mesurar l’efecte dels canvis en la taxa de creixement de WACC i de la companyia en el preu de les accions.

- Com veiem des de dalt, en el supòsit de casos bàsics de la taxa de creixement al 3% i la WACC del 9%, el valor empresarial d’Alibaba és de 191.000 milions de dòlars.

- Tanmateix, quan podem fer les nostres suposicions per dir un 5% de creixement i WACC un 8%, obtenim la valoració de 350.000 milions de dòlars.

Aquesta és una pregunta d’entrevista de recerca d’equitat no tècnica. Per garantir que no hi hagi cap conflicte d'interessos, s'està creant una "llista restringida".

Quan l’equip de banca d’inversions treballa per tancar un acord que el nostre equip ha cobert, no se’ns permet compartir cap informe amb els clients i tampoc no podrem compartir cap estimació. El nostre equip també no podrà enviar cap model ni cap informe d’investigació als clients. Tampoc no podrem fer comentaris sobre els mèrits ni els dèbits de l’acord.

Pregunta # 10: quins són els múltiples més comuns utilitzats en la valoració?Espereu aquesta pregunta d’entrevista d’investigació sobre equitat esperada. Hi ha pocs múltiples comuns que s’utilitzen amb freqüència en la valoració:

- VE / Vendes

- EV / EBITDA

- EV / EBIT

- Relació PE

- Relació PEG

- Preu al flux de caixa

- Relació P / BV

- EV / Actius

Normalment, WACC s’anomena Cost de capital de l’empresa. El cost per a l’empresa pel préstec del capital està dictat per les fonts externes del mercat i no per la direcció de l’empresa. Els seus components són el deute, el patrimoni net i el patrimoni preferent.

La fórmula de WACC = (Wd * Kd * (1-impostos)) + (We * Ke) + (Wps * Kps).

on,

- Wd = Pes del deute

- Kd = Cost del deute

- impost - Tipus tributari

- Nosaltres = Pes de la renda variable

- Ke = Cost del patrimoni net

- Wps = Pes de les accions preferents

- Kps = Cost de les accions preferents

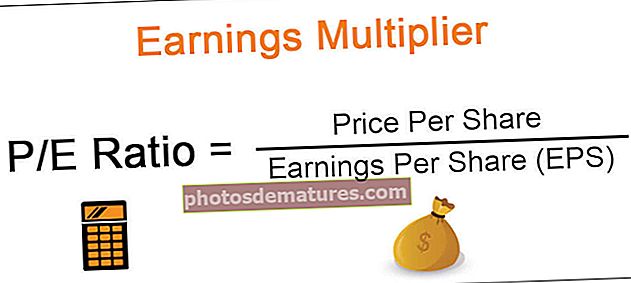

La ràtio PE final es calcula utilitzant els guanys per acció del passat, però, la ràtio PE a termini es calcula utilitzant els guanys per acció previstos. Vegeu a continuació un exemple de la ràtio de PE final i de PE avançat.

- Fórmula de la ràtio d’obtenció de preus finals = 234 dòlars / 10 dòlars = 23,4 dòlars

- Fórmula de la relació de guanys de preus futurs = 234 dòlars / 11 dòlars = 21,3 dòlars

Per obtenir més informació, consulteu Trailing PE vs Forward PE

Pregunta 13: el valor de la terminal pot ser negatiu?Aquesta és una pregunta complicada d’entrevistes d’investigació sobre equitat. Tingueu en compte que pot passar però només en teoria. Consulteu la fórmula següent per al valor del terminal

Si per alguna raó, WACC és inferior a la taxa de creixement, el valor terminal pot ser negatiu. Les empreses d’alt creixement poden obtenir valors terminals negatius només a causa d’un ús indegut d’aquesta fórmula. Tingueu en compte que cap empresa pot créixer a un ritme elevat durant un període de temps infinit. El ritme de creixement que s’utilitza aquí és a un ritme de creixement constant que l’empresa pot generar durant un llarg període de temps. Per obtenir més informació, consulteu aquesta guia detallada del valor de la terminal

Pregunta 14: si fos un gestor de carteres, amb 10 milions de dòlars invertits, com ho faríeu?Aquesta pregunta de l'entrevista de recerca sobre equitat es fa repetidament.

La forma ideal de respondre a aquesta pregunta és escollir algunes bones accions de capitalització gran, de capital mitjà i capitalització petita, etc.) i llançar a l'entrevistador el mateix. Diríeu a l'entrevistador que invertiríeu 10 milions de dòlars en aquestes accions. Heu de conèixer els principals executius de gestió, poques mètriques de valoració (múltiples de PE, EV / EBITDA, etc.) i poques estadístiques operatives d’aquestes accions perquè pugueu utilitzar la informació per donar suport al vostre argument.

Tipus similars de preguntes on donareu respostes similars són:

- Què fa que una empresa sigui atractiva per a vosaltres?

- Posa’m un estoc, etc.

La raó bàsica per la qual el PE de l'empresa d'alta tecnologia és més elevada és potser perquè l'empresa d'alta tecnologia té expectatives de creixement més altes.

- Per què és rellevant? Com que la taxa de creixement esperada és en realitat un multiplicador de la PE -

- [{(1 - g) / ROE} / (r - g)]

- Aquí, g = taxa de creixement; ROE = Rendibilitat del patrimoni net & r = cost del patrimoni net.

Per a empreses de gran creixement, heu d’utilitzar la proporció PEG en lloc de la proporció PE

Pregunta núm. 16: què és BETA?Aquesta és una de les 5 preguntes més freqüents sobre les entrevistes d’investigació sobre equitat. La beta és una mesura històrica que representa una tendència al retorn de les accions en comparació amb el canvi del mercat. La beta es sol calcular mitjançant l’anàlisi de regressió.

Una beta d'1 representaria que les accions d'una empresa serien igualment proporcionals al canvi del mercat. Una beta de 0,5 significa que les accions són menys volàtils que el mercat. I una beta d’1,5 significa que les accions són més volàtils que el mercat. La beta és una mesura útil, però històrica. Per tant, la beta no pot predir amb precisió el que ens depara el futur. Per això, els inversors solen trobar resultats imprevisibles amb la mesura de la beta.

Vegem ara les tendències beta de Starbucks durant els darrers anys. La beta de Starbucks ha disminuït durant els darrers cinc anys. Això significa que les accions de Starbucks són menys volàtils en comparació amb la borsa. Observem que la versió beta de Starbucks és a0,805x

Una altra pregunta complicada d’entrevistes d’investigació sobre equitat. L’EBITDA significa Beneficis abans d’interessos, impostos, depreciació i amortització. I l’EBIT significa Beneficis abans d’interessos i impostos. Moltes empreses utilitzen múltiples EBITDA als seus estats financers. La qüestió de l’EBITDA és que no té en compte la depreciació i l’amortització, ja que són “despeses no en efectiu”. Fins i tot si s’utilitza l’EBITDA per entendre quant pot guanyar una empresa; encara no té en compte el cost del deute i els seus efectes fiscals.

Per les raons anteriors, fins i tot a Warren Buffett no li agraden els múltiples EBITDA i mai no li agraden les empreses que l’utilitzen. Segons ell, l'EBITDA es pot utilitzar quan no cal invertir en "despesa de capital"; però passa rarament. Per tant, totes les empreses haurien d’utilitzar l’EBIT i no l’EBITDA. També dóna exemples de Microsoft, Wal-Mart i GE que no utilitzen mai l’EBITDA.

Pregunta núm. 18 - Quins són els punts febles de la valoració de l'EP?Aquesta pregunta d’entrevista d’investigació sobre equitat hauria de ser molt senzilla de respondre. Hi ha poques debilitats en la valoració del PE, fins i tot si el PE és una ràtio important per als inversors.

- En primer lloc, la relació PE és massa simplista. Només heu d’agafar el preu actual de l’acció i dividir-lo pels guanys recents de l’empresa. Però, té en compte altres coses? No.

- En segon lloc, el PE necessita que el context sigui rellevant. Si es fixa només en la relació PE, no hi ha cap significat.

- En tercer lloc, el PE no té en compte el creixement / cap creixement. Molts inversors sempre tenen en compte el creixement.

- En quart lloc, P (preu de l’acció) no té en compte el deute. Com que el preu de mercat de les accions no és una gran mesura del valor de mercat, el deute en forma part integral.

Aquesta pregunta d’entrevistes d’investigació sobre equitat es basa únicament en l’economia. Cal pensar-ho bé i respondre la pregunta.

En primer lloc, examinem la primera opció.

- En la primera opció, s’incrementa el preu de cada producte un 10%. Com que el preu és inelàstic, hi hauria un minúscul canvi en la quantitat exigida, fins i tot si augmenta el preu de cada producte. Això significa que generaria més ingressos i millors beneficis.

- La segona opció és augmentar el volum un 10% introduint un producte nou. En aquest cas, la introducció de nous productes necessita més despeses generals i costos de producció. I ningú sap com funcionaria aquest nou producte. Així, fins i tot si augmenta el volum, hi hauria dos inconvenients: un, hi hauria incertesa sobre les vendes del nou producte i dos, el cost de producció augmentaria.

Després d’examinar aquestes dues opcions, sembla que la primera opció us resultaria més rendible, com a propietari de franquícies de KFC.

Pregunta # 20 - Com ho faríeu?analitzar una empresa química (empresa química - QUÈ?)?Fins i tot si no sabeu res sobre aquesta pregunta d’entrevistes d’investigació sobre equitat, és de sentit comú que les empreses químiques gastin molts diners en recerca i desenvolupament. Per tant, si es pot fixar en la seva ràtio D / E (deute / renda variable), seria més fàcil per a l’analista entendre fins a quin punt la companyia química utilitza el seu capital. Una ràtio D / E inferior sempre indica que l’empresa química té una bona salut financera. Juntament amb D / E, també podem veure el marge del benefici net i la relació P / E.