Pressupost de capital (definició, avantatges) Com funciona?

Què és un pressupost de capital?

El pressupost de capital es refereix al procés de planificació que s’utilitza per a la presa de decisions de la inversió a llarg termini, ja sigui que els projectes siguin fructífers per al negoci i proporcionin els rendiments necessaris en els propers anys o no, i és important perquè la despesa de capital requereix abans de fer aquesta despesa en capital, les empreses han d’assegurar-se que la despesa reportarà beneficis al negoci.

Explicació

El pressupost de capital és un procés de presa de decisions en què una empresa planifica i determina qualsevol Capex a llarg termini que s’espera que es rebi el rendiment en termes de fluxos d’efectiu més enllà d’un any. Les decisions d'inversió poden incloure qualsevol dels aspectes següents:

- Expansió

- Adquisició

- Substitució

- Producte nou

- R + D

- Campanya publicitària important

- Inversió assistencial

La presa de decisions sobre pressupostos de capital continua sent per entendre si els projectes i les àrees d’inversió valen la pena finançar efectiu mitjançant l’estructura de capitalització del deute de l’empresa, el patrimoni net, els guanys retinguts o no.

Com prendre decisions sobre pressupostos de capital?

Hi ha cinc tècniques principals que s’utilitzen per a l’anàlisi de decisions pressupostàries de capital per tal de seleccionar la inversió viable:

# 1: període de devolució

Període de recuperació és el nombre d’anys que es necessiten per recuperar el cost inicial (la sortida d’efectiu) de la inversió. Com més curt sigui el període de recuperació, millor serà.

Característiques:

- Proporciona una mesura bruta de liquiditat

- Proporciona informació sobre el risc de la inversió

- Fàcil de calcular

# 2: període de devolució amb descompte

Característiques:

- Es considera el valor temporal dels diners

- Considera el risc que comporten els fluxos d'efectiu del projecte utilitzant el cost del capital

# 3-Mètode del valor present net

El VAN és la suma dels valors actuals de tots els fluxos d’efectiu previstos en cas que s’engegui un projecte.

VAN = CF0 + CF1/ (1 + k) 1+. . . + CFn/ (1 + k) non,

- CF0 = Inversió inicial

- CFn = Flux de caixa AfterTax

- K = Taxa de retorn obligatòria

La taxa de rendiment requerida sol ser el cost mitjà ponderat del capital (WACC), que inclou la taxa tant del deute com del patrimoni net com a capital total

Característiques:

- Es considera el valor temporal dels diners

- Considera tots els fluxos d'efectiu del projecte

- Considera el risc que comporten els fluxos d'efectiu del projecte utilitzant el cost del capital

- Indica si la inversió augmentarà el valor del projecte o de l’empresa

# 4- Taxa interna de retorn (TIR)

La TIR és la taxa de descompte quan el valor actual de les entrades incrementals d’efectiu esperades és igual al cost inicial del projecte.

és a dir, quan PV (entrades) = PV (fluxos de sortida)

Característiques:

- Es considera el valor temporal dels diners

- Considera tots els fluxos d'efectiu del projecte

- Considera el risc que comporten els fluxos d'efectiu del projecte utilitzant el cost del capital

- Indica si la inversió augmentarà el valor del projecte o de l’empresa

# 5- Índex de rendibilitat

L’índex de rendibilitat és el valor actual dels fluxos d’efectiu futurs d’un projecte dividit per la despesa d’efectiu inicial

PI = PV del flux de caixa / CF futur0On,

CF0 és la inversió inicial

Aquesta ràtio també es coneix com a Profit Investment Ratio (PIR) o Value Investment Ratio (VIR).

Característiques:

- Es considera el valor temporal dels diners

- Considera tots els fluxos d'efectiu del projecte

- Considera el risc que comporten els fluxos d'efectiu del projecte utilitzant el cost del capital

- Indica si la inversió augmentarà el valor del projecte o de l’empresa

- Útil per classificar i seleccionar projectes quan es raciona el capital

Exemples

Exemple 1

Una empresa està pensant en dos projectes per seleccionar qualsevol persona. Els fluxos d'efectiu projectats són els següents

El WACC per a l’empresa és del 10%.

Solució:

Calculem i veiem quin projecte s’ha de seleccionar per sobre de l’altre, utilitzant les eines de decisió sobre pressupostos de capital més habituals.

VAN per al projecte A -

El VAN del projecte A = 1,27 dòlars

VAN per al Projecte B-

VAN per al projecte B = 1,30 dòlars

Taxa interna de rendibilitat del projecte A-

Taxa interna de rendibilitat del projecte A = 14,5%

Taxa interna de rendibilitat del projecte B-

Taxa interna de rendibilitat del projecte B = 13,1%

El valor actual net dels dos projectes és molt proper i, per tant, prendre una decisió aquí és molt difícil.

Per tant, escollim el següent mètode per calcular la taxa de rendiment de les inversions si es fa en cadascun dels 2 projectes. Ara es proporciona una idea que el Projecte A produiria millors rendiments (14,5%) en comparació amb el segon projecte, que està generant un bon però menor que el Projecte A.

Per tant, el Projecte A se selecciona per sobre del Projecte B.

Exemple 2

En cas de seleccionar un projecte en funció del període de devolució, hem de comprovar les entrades cada any i comprovar en quin any la sortida queda coberta per les entrades.

Ara hi ha dos mètodes per calcular el període de recuperació en funció de les entrades d’efectiu, que poden ser parells o diferents.

Període de recuperació del projecte A-

Durant deu anys, l’entrada continua sent la mateixa que els 100 milions de dòlars sempre

El projecte A representa un flux de caixa constant; per tant, el període de recuperació, en aquest cas, es calcula com a Inversió inicial / Ingressos nets d’efectiu. Per tant, per al projecte A, per satisfer la inversió inicial, trigarien aproximadament 10 anys.

Període de recuperació del projecte B-

Sumant les entrades, la inversió de 1.000 milions de dòlars es cobreix en 4 anys

D’altra banda, el Projecte B té fluxos de caixa desiguals. En aquest cas, si suma les entrades anuals, es pot identificar fàcilment en quin any es tancaria la inversió i els rendiments. Per tant, per al projecte B, el requisit inicial d’inversió es compleix el quart any.

En comparar, el Projecte A triga més temps a generar avantatges per a tota l’empresa i, per tant, s’ha de seleccionar el projecte B per sobre del projecte A.

Exemple 3

Penseu en un projecte on la inversió inicial sigui de $ 10000. Mitjançant el mètode del període de devolució amb descompte, podem comprovar si la selecció del projecte val la pena o no.

Es tracta d’una forma ampliada de període de recuperació, en què es considera el valor temporal del factor diner, per la qual cosa s’utilitzen els fluxos d’efectiu descomptats per arribar al nombre d’anys necessaris per satisfer la inversió inicial.

Tenint en compte les observacions següents:

Hi ha certes entrades de caixa al llarg dels anys en el mateix projecte. Utilitzant el valor temporal dels diners, calculem els fluxos d’efectiu descomptats a un tipus de descompte predeterminat. A la columna C anterior es mostren els fluxos d'efectiu amb descompte i la columna D identifica el flux inicial que es cobreix cada any amb les entrades d'efectiu de descompte esperades.

El període de recuperació es situaria entre els anys 5 i 6. Ara, atès que es veu que la vida del projecte és de 6 anys i el projecte dóna rendibilitats en un període inferior, podem deduir que aquest projecte té un VAN millor. Per tant, serà una bona decisió escollir aquest projecte que es pot preveure per afegir valor al negoci.

Exemple # 4

Mitjançant el mètode pressupostari de l’índex de rendibilitat per seleccionar entre dos projectes, que són les opcions provisionals per a un negoci determinat. A continuació es mostren les entrades d’efectiu previstes pels dos projectes:

Índex de rendibilitat del projecte A-

L’índex de rendibilitat del projecte A = 1,16 dòlars

Índex de rendibilitat del projecte B-

Índex de rendibilitat del projecte B = 0,90 dòlars

L'índex de rendibilitat també consisteix a convertir les entrades futures estimades regulars d'efectiu mitjançant una taxa de descompte, que és majoritàriament el% WACC del negoci. La suma d’aquests valors actuals de les entrades de caixa futures es compara amb la inversió inicial i, per tant, s’obté l’índex de rendibilitat.

Si l’índex de rendibilitat és> 1, és acceptable, cosa que significaria que les entrades són més favorables que les sortides.

En aquest cas, el Projecte A té un índex d’1,16 dòlars en comparació amb el Projecte B, que té l’índex de 0,90 dòlars, que és clar que el Projecte A és una opció millor que el Projecte B, per tant, seleccionat.

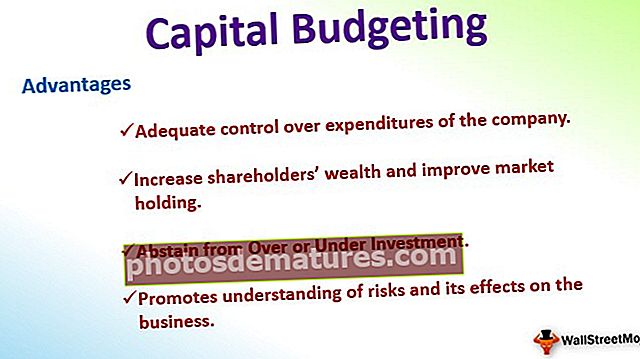

Avantatges dels pressupostos de capital

- Ajuda a prendre decisions sobre les oportunitats d’inversió

- Control adequat de les despeses de l’empresa

- Promou la comprensió dels riscos i els seus efectes sobre el negoci

- Augmentar la riquesa dels accionistes i millorar la participació en el mercat

- Abstenir-se de la inversió excessiva o inferior

Limitacions

- Les decisions són a llarg termini i, per tant, no són reversibles en la majoria dels casos

- De caràcter introspectiu a causa del risc subjectiu i del factor de descompte

- Poques tècniques o càlculs es basen en suposicions: la incertesa pot conduir a una aplicació incorrecta

Conclusió

El pressupost de capital és un procés integral i molt important perquè una empresa triï entre projectes per a una perspectiva a llarg termini. És un procediment necessari que s’ha de seguir abans d’invertir en qualsevol projecte o negoci a llarg termini. Ofereix mètodes de gestió per calcular adequadament els rendiments de la inversió i fer un judici calculat sempre per entendre si la selecció seria beneficiosa per millorar el valor de l’empresa a llarg termini o no.