FIFO vs LIFO | Quin és el millor mètode de valoració d’inventari?

Diferències entre FIFO i LIFO

FIFO (First In, First Out) i LIFO (Last In, First Out) són dos mètodes de comptabilització del valor d’inventari de l’empresa. En comptabilitzar el valor de l’inventari, es fa possible informar del cost de les mercaderies venudes o de qualsevol despesa relacionada amb l’inventari al compte de pèrdues i guanys i informar el valor de l’inventari de qualsevol tipus al balanç.

En aquest article, examinem què és LIFO i FIFO, exemples, avantatges i les seves diferències clau:

Definicions de mètodes FIFO i LIFO

Què és FIFO (primer a primer que surt)?

FIFO significa "First In First Out", que implica que primer s'eliminarà l'inventari que es va afegir primer a l'estoc. De manera que l’inventari deixarà les existències en ordre igual que aquelles en què es va afegir a les existències.

Vol dir que cada vegada que l'inventari es reporta com a venut (ja sigui després de la conversió a productes acabats o tal com és), el seu cost es prendrà igual al cost de l'inventari més antic present a l'estoc.

Al seu torn, significa que el cost de l'inventari

venut tal com s’informa al compte de pèrdues i guanys s’entendrà com l’inventari més antic present a les existències. D’altra banda, en el balanç, el cost de l’inventari encara en estoc es prendrà igual al cost de l’últim inventari afegit a l’estoc.

Què és LIFO (últim a la primera sortida)?

LIFO significa Last In, First Out, que significa que l’inventari que es va afegir darrerament al fons s’eliminarà primer del fons. Així doncs, l’inventari deixarà les existències en un ordre invers a aquell en què es va afegir a les existències.

Vol dir que cada vegada que l'inventari es reporta com a venut (ja sigui després de la conversió a productes acabats o tal com és), el seu cost serà igual al cost de l'últim inventari afegit a l'estoc.

Això, al seu torn, significa que el cost de l'inventari venut tal com s'informa a la declaració de pèrdues i guanys es considerarà el de l'últim inventari afegit a l'acció. D'altra banda, en el balanç de situació, el cost de l'inventari encara en estoc es prendrà igual al cost de l'inventari més antic present a l'estoc.

Aquests dos mètodes són mètodes purs de comptabilitzar i informar del valor de l'inventari. Sigui quin sigui el mètode que s’adopti, no regula l’addició o eliminació real d’inventari de l’estoc per a la seva posterior transformació o venda.

Un altre mètode de comptabilitat de costos d’inventari que també és àmpliament utilitzat tant per empreses públiques com privades és el mètode del cost mitjà. Aquest mètode pren el camí mitjà entre FIFO i LIFO prenent la mitjana ponderada de totes les unitats disponibles a l'estoc durant el període comptable i, a continuació, utilitza aquest cost mitjà per determinar el valor de COGS i l'inventari final.

Però en aquest article, ens centrem només en els mètodes FIFO i LIFO de comptabilització de costos d’inventari i en la comparació entre tots dos.

Exemple LIFO vs. FIFO

Suposem que una empresa produeix i ven el seu producte en lots de 100 unitats. Si la inflació és positiva, el cost de producció continuarà augmentant amb el temps. Per tant, suposem que es produeix 1 lot de 100 unitats dins de cada període i que el cost de producció augmenta després de cada període successiu.

Per tant, si el cost de producció per produir una unitat és de 10 dòlars en el primer període, podria ser de 15 dòlars en el segon període, de 20 dòlars en el segon període, etc. Consulteu la taula següent per a l'estiu:

Penseu en els detalls sobre els tres lots de producció que es donen a la taula anterior. Suposem que els números de lot estan en ordre de data de producció dels lots.

Ha de ser obvi que l’empresa no podrà vendre exactament 100 unitats de productes durant cada període. Els haurà de vendre segons les comandes que rebi i també segons la disponibilitat dels productes al seu estoc de productes acabats. Suposem, doncs, que l’empresa rep comandes d’un total de 150 unitats després de produir el tercer lot de 100 unitats.

Valoració d’inventari mitjançant el mètode FIFO

Ara, si una empresa opta per utilitzar el mètode FIFO de comptabilitat d’inventaris, el cost de les mercaderies venudes serà igual al cost de les primeres 150 unitats produïdes (recordeu “primer a entrada, primer a sortir”?) De les 300 unitats disponible en estoc. Ara, les primeres 150 unitats produïdes inclouen les 100 unitats del lot núm. 1 més les 50 unitats del lot núm. 2. Per tant, el cost de la mercaderia venuda (COGS) serà igual a (100 * 10 $) + (50 * 15 dòlars) = 1750 dòlars.

A més, el valor de l’inventari restant dels productes acabats serà igual al cost de les 150 unitats restants de l’estoc, és a dir, les 50 unitats restants del lot núm. 2 i les 100 unitats del lot núm. 3. Per tant, el valor de l’inventari de productes acabats que s’informarà al balanç de l’empresa seria igual a (50 * 15 $) + (100 * 20 $) = 2750 $.

Valoració de l'inventari mitjançant el mètode LIFO

Ara, si una empresa opta per utilitzar el mètode LIFO de comptabilització d’inventaris, el cost de les mercaderies venudes serà igual al cost de les darreres 150 unitats produïdes (recordeu “l’últim en primer lloc?”) De les 300 unitats disponibles en estoc. Ara, les darreres 150 unitats produïdes inclouen les 100 unitats del lot núm. 3 més les 50 unitats del lot núm. 2. Per tant, el cost de les mercaderies venudes (COGS) serà igual a (100 * 20 $) + (50 * 15 dòlars) = 2750 dòlars.

A més, el valor de l’inventari restant dels productes acabats serà igual al cost de les 150 unitats restants de l’estoc, és a dir, les 50 unitats restants del lot núm. 2 i les 100 unitats del lot núm. 1. Per tant, el valor de l’inventari de productes acabats que s’informarà al balanç de l’empresa seria igual a (50 * 15 $) + (100 * 10 $) = 1750 $.

FLFO vs. LIFO Infographics

Per què hi ha més d’un mètode per comptabilitzar els costos d’inventari?

La causa fonamental per què hi ha més d’un mètode a l’efecte de comptabilitzar el cost de l’inventari és la inflació. Si la inflació, d’alguna manera, deixa d’existir, no necessitarem mètodes diferents per esbrinar el valor d’inventari que una empresa despesa o conserva als seus magatzems.

És perquè si la inflació no hi és, el cost del material comprat avui seria exactament igual al que es va comprar l'any passat. Per tant, el cost del material per a la producció de productes acabats també serà el mateix per a un tipus de producte concret. Per tant, el cost de l'inventari afegit a l'estoc avui serà exactament igual al cost de l'inventari afegit a l'estoc d'un any enrere. Per tant, tant si utilitzeu el mètode LIFO com el mètode FIFO, el valor de l’inventari en despesa o fins i tot el que estigui en estoc també resultarà igual en qualsevol cas.

Però com que la inflació és una realitat, el valor de l’inventari és una cosa quan fem servir FIFO i resulta una altra cosa quan fem servir LIFO.

Tot i així, per què algunes empreses utilitzen FIFO mentre que algunes utilitzen LIFO per calcular el valor de l'inventari? La resposta a això és la següent: les empreses utilitzen diferents mètodes de comptabilitat d’inventaris per obtenir els avantatges i la comoditat que ofereixen els dos mètodes en diferents situacions.

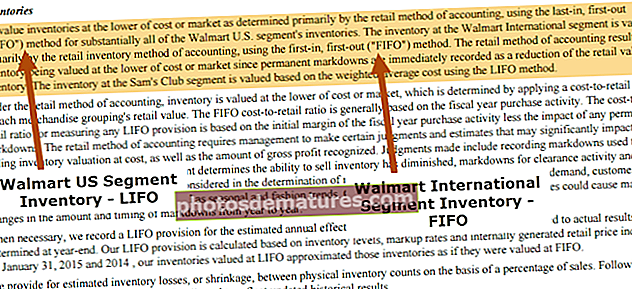

Tot i que l’anterior és cert, a la majoria de països es segueixen les normes comptables NIIF que no permeten l’ús del mètode LIFO. Així doncs, les empreses no tenen aquesta opció.

font: iasplus.com

Però als EUA, es permet amb la condició que les entitats que cotitzen en borsa que utilitzen LIFO per a fins tributaris també han d’utilitzar LIFO per a la presentació d'informes financers.

A més, mireu les NIIF i els US GAAP.

LIFO vs. FIFO: quina és la preferida?

El valor de l'inventari apareix al compte de pèrdues i guanys com a cost de les mercaderies venudes (COGS) i al balanç com a inventari a l'actiu corrent. Per tant, el mètode utilitzat per a la valoració de l'inventari afectarà indirectament el valor de la renda bruta, la renda neta, l'impost sobre la renda del compte de pèrdues i els actius corrents i l'actiu total del balanç.

Per entendre-ho, prenem els valors del cost de les mercaderies venudes (COGS) i el de l’inventari calculat amb els mètodes FIFO i LIFO de l’exemple il·lustratiu comentat anteriorment.

Diferències clau

- A LIFO, els béns comprats o produïts per última vegada es distribueixen primer i a FIFO, per primera vegada es distribueixen els productes adquirits o produïts primer.

- FIFO és el mètode àmpliament utilitzat a nivell mundial per a la valoració d’inventaris. Tot i que els US GAAP permeten adoptar LIFO i FIFO, però en els escenaris internacionals, FIFO s’utilitza àmpliament i les NIIF restringeixen l’ús de LIFO per a la valoració d’inventaris.

- Sota LIFO, les existències representen les existències més antigues, mentre que a FIFO, les existències representen les existències més recents.

- En una economia inflacionista, l’ús de LIFO comporta xifres de beneficis més baixes i ajuda a l’estalvi d’impostos, mentre que l’ús de FIFO comporta beneficis més elevats i una càrrega fiscal enorme.

- FIFO proporciona als inversors potencials la xifra exacta de les finances d’una organització i ajuda a la presa de decisions. Tot i que LIFO no donarà la imatge exacta de la informació financera, es donaran decisions d'inversió inexactes.

- A FIFO, les accions de tancament consten de les partides més recents, de manera que les accions de tancament es valoren al preu de mercat. A LIFO, les accions de tancament es valoren a un preu històric.

- FIFO és un enfocament més realista i lògic de valoració d’inventari en comparació amb LIFO

- Hi ha un risc d’estocacions, que queden obsoletes i obsoletes en cas de LIFO, ja que les mercaderies s’utilitzen a partir d’estocs antics, aquest risc es pot reduir si s’utilitza FIFO.

- A diferència de LIFO, el manteniment de registres és més fàcil a FIFO, ja que diverses capes són menors.

- El cost dels béns venuts es troba en el preu de mercat actual en LIFO i el cost dels béns no venuts es troba en el preu de mercat en FIFO.

- FIFO no és un mètode adequat si hi ha una alta fluctuació en els preus dels materials. En aquest cas, LIFO és l’opció adequada.

Avantatges de LIFO

En primer lloc, agafeu els valors de COGS calculats utilitzant els dos mètodes i prepareu un compte de resultats assumint que tots els altres valors, com ara vendes, altres despeses i tipus d’impostos, siguin els mateixos per a tots dos mètodes. Per suposar, que el preu de venda d'una unitat sigui de 40 $. Com que es van vendre un total de 150 unitats, el total de vendes serà de (150 * 40 $) = 6000 $. A més, suposem que la resta de despeses per a el període considerat va ascendir a 1250 dòlars i el tipus impositiu aplicable als ingressos nets va ser del 30%. I deixeu que aquests valors suposats siguin els mateixos per a tots dos mètodes.

El compte de pèrdues i guanys preparat quan s’utilitzen FIFO i LIFO serà el següent:

El valor de COGS calculat amb el mètode FIFO era de 1750 $, mentre que el calculat amb el mètode LIFO era de 2750 $. Ara, observeu les diferències entre els valors de la Renda Bruta, la Renda Neta i l’impost sobre la renda. Tot això es deu a la diferència en els valors de COGS, que al seu torn es deu a l'ús de dos mètodes diferents de valoració de l'inventari.

Així doncs, en última instància, l’avantatge d’utilitzar el mètode LIFO per a una empresa és que pot reportar un ingrés net més baix i, per tant, ajornar els seus passius fiscals durant els moments d’inflació elevada. Però, al mateix temps, podria acabar decebent els inversors en informar de beneficis per acció més baixos. D'altra banda, una empresa que utilitzi el mètode FIFO reportarà un ingrés net més elevat i, per tant, tindrà una major quantitat de passius tributaris a curt termini.

A més de l’ajornament d’impostos, LIFO és beneficiós per reduir els casos de sanejaments d’inventari. Les baixades de l'inventari es produeixen si es considera que l'inventari ha disminuït el preu per sota del seu valor comptable. Si s’utilitza LIFO, només quedaran existències d’inventari antic i el seu preu de compra tindrà menys possibilitats de baixar del seu valor comptable.

Avantatges de FIFO

Ara, per entendre l’impacte de tots dos mètodes en el balanç, agafeu els valors de l’inventari calculats amb els dos mètodes i prepareu el balanç en la forma més senzilla assumint els valors d’altres actius (tots els actius diferents de l’inventari) i Total El passiu serà el mateix per als dos mètodes. Per suposar, que el valor d'altres actius sigui de 20.000 $ i el valor del passiu total sigui de 10750 $. I que aquests valors suposats siguin els mateixos per a tots dos mètodes.

El balanç preparat quan s’utilitzen els dos mètodes de valoració d’inventari serà el següent:

Mitjançant el mètode FIFO

Mitjançant el mètode LIFO

El valor de l’inventari calculat amb el mètode FIFO era de 2750 dòlars, mentre que el calculat amb el mètode LIFO era de 1750 dòlars. Ara, mireu les diferències entre els valors de l’actiu total i el patrimoni net (= actiu total-passiu total). Tot això es deu a la diferència dels valors de l'inventari, que al seu torn es deu a l'ús de dos mètodes diferents de valoració de l'inventari.

Així, en definitiva, l’avantatge d’utilitzar el mètode FIFO per a una empresa és que pot reportar un valor més elevat del patrimoni net o del patrimoni net i, per tant, sembla més atractiu per als inversors. D'altra banda, una empresa que utilitza el mètode LIFO informarà d'un valor inferior del valor net i, per tant, semblarà comparativament menys atractiva per als inversors.

Ha de ser obvi per al lector, però també cal destacar que l’impacte sobre els COGS al compte de pèrdues i guanys i al balanç serà el descrit anteriorment només si la inflació és positiva, és a dir, augmenten els preus de les matèries primeres amb temps. Si la inflació és negativa, l'impacte de LIFO i FIFO serà invers del que s'ha descrit anteriorment.

Taula comparativa

El quid de l’explicació anterior es resumeix a la taula següent:

| Criteris | LIFO | FIFO | ||

| Formulari complet | Últim en primer lloc | Primer a entrar, primer a sortir | ||

| Concepte | Els darrers productes afegits s’emeten primer. | En primer lloc, s’emeten productes afegits. | ||

| Informes financers | LIFO no està permès segons les NIIF | Segons els US GAAP, LIFO i FIFO són legals. Però fora dels EUA s’accepta generalment FIFO. | ||

| La inflació | Durant la pujada de preus, els productes venuts són els que tenen més preu; augmenta el cost de les mercaderies venudes i fa disminuir els beneficis. | Durant la pujada de preus, els articles venuts són els preus més baixos; redueix el cost dels béns venuts i condueix a un marge de benefici més elevat. | ||

| Càlcul de COGS | Per calcular el cost de les mercaderies venudes, constateu el cost de l'inventari més antic i multipliqueu-lo per la quantitat de mercaderies venudes. | Per calcular el cost dels béns venuts, constateu el cost de l’últim inventari i multipliqueu-lo pel nombre de béns venuts. | ||

| Preu de mercat | El cost de les mercaderies venudes és al preu actual. | Els béns no venuts es troben al preu de mercat actual. | ||

| Gravació | És tediós gravar LIFO; per tant, els detalls de l'inventari més antics han d'estar al registre durant anys. | No hi ha d’haver dificultats en l’enregistrament de FIFO, ja que els inventaris s’utilitzen contínuament segons el requisit sense conservar-lo durant anys. | ||

| Efecte del benefici | Durant la inflació, com es va esmentar, els beneficis seran menors. | Durant la inflació, els beneficis seran més alts. | ||

| Impost sobre la Renda | En el moment de la pujada de preus, els beneficis seran menors, de manera que atrau menys impostos sobre la renda. | En el moment de l’augment del preu, els beneficis seran més alts i comportaran més pagaments d’impostos sobre la renda. | ||

| Potencial d'inversió | L’ús del mètode LIFO pot no atraure inversors potencials, ja que l’ús de LIFO condueix a un benefici net més baix. | L’ús del mètode FIFO ajuda els inversors a entendre l’escenari actual. Ajuda a atraure inversors. |

Conclusió

FIFO i LIFO són dos mètodes de comptabilització i d’informació del valor de l’inventari. FIFO pren el cost dels materials comprats primer com el cost de les mercaderies venudes i el cost dels materials comprats en darrer lloc com el cost dels articles encara presents a l'inventari. LIFO pren el cost dels materials comprats més recentment com el cost dels béns venuts i el cost dels materials comprats primer com el cost dels articles encara presents a l'inventari.

Els avantatges d’utilitzar el mètode LIFO són que ajuda a ajornar els impostos i a reduir les baixades d’inventari durant els períodes d’inflació elevada. L’avantatge d’utilitzar FIFO és que es tradueix en un valor més elevat dels beneficis reportats i que el patrimoni net de l’empresa atrau més inversors. Aquests efectes són oposats quan hi ha deflació.

Però a la majoria de països, s’aplica l’estàndard NIIF segons el qual no es permet utilitzar LIFO. Només alguns països, inclosos els Estats Units, permeten l’ús de LIFO a efectes tributaris, però també en requereixen l’ús mentre informen dels resultats als inversors. Tanmateix, FIFO és un mètode molt més popular entre tots dos perquè és més lògic per a la majoria d’indústries.