Operacions de mercat obert (exemples) | Com funciona?

Què són les operacions de mercat obert?

An Operació Open Market o OMO és només una activitat realitzada pel banc central per donar o portar liquiditat a una institució financera o a un grup d’institucions financeres i l’objectiu de l’OMS no només és reforçar l’estat de liquiditat dels bancs comercials, sinó també treure’n liquiditat excedentària .

Passos de les operacions de mercat obert

El banc central realitza qualsevol dels dos passos principals següents en funció de les condicions econòmiques conegudes com a operacions de mercat obert:

- Comprar bons del govern als bancs

- Venda de bons del govern a bancs

Analitzem detalladament cada pas de les operacions de mercat obert:

# 1 - Comprar bons del govern

Quan el banc central del país compra bons del govern, l’economia sol estar en fase de recessió i l’atur és un gran problema.

Quan el banc central compra bons del govern, augmenta l’oferta monetària de l’economia. L’augment de l’oferta monetària disminueix els tipus d’interès. La disminució dels tipus d’interès provoca un augment de la despesa en consum i inversió i, per tant, augmenta la demanda agregada. L’augment de la demanda agregada fa que augmenti el PIB real.

Així, la compra de bons del govern als bancs augmenta el PIB real de l'economia, per la qual cosa aquest mètode també s'anomena política monetària expansiva.

# 2 - Venda de bons del govern a bancs

Els bancs centrals venen bons del govern als bancs quan l’economia s’enfronta a la inflació. El banc central intenta controlar la inflació venent bons del govern als bancs.

Quan el banc central ven bons del govern, absorbeix l’excés de diners de l’economia. Això provoca una disminució de l'oferta monetària. Una disminució de l’oferta monetària fa que augmentin els tipus d’interès. Un augment del tipus d’interès fa que la despesa en consum i inversió caigui i, per tant, disminueixi la demanda agregada. La disminució de la demanda agregada fa caure el PIB real.

Així, la venda de bons públics a bancs disminueix el PIB real de l’economia, per la qual cosa aquest mètode també s’anomena política monetària contractiva.

Tipus d’operacions de mercat obert

Hi ha dos tipus d’operacions de mercat obert:

# 1 - Operacions de mercat obert permanent

Això implica la compra i venda directa de valors públics. Es considera que aquesta operació té avantatges a llarg termini com la inflació, l’atur, l’adequació a la tendència de la moneda en circulació, etc.

# 2 - Operacions temporals de mercat obert

Normalment, això es fa per als requisits de reserva de caràcter transitori o per proporcionar diners a curt termini. Aquesta operació es fa mitjançant repo o inverteix repos. Un repo és un acord pel qual un mostrador de negociació compra un valor al banc central amb la promesa de vendre’l en una data posterior. També es pot considerar com un préstec garantit a curt termini pel banc central amb la diferència en el preu de compra i el preu de venda com a tipus d’interès del valor. Amb una reposició inversa, el taulell de negociació ven el títol al banc central amb un acord de compra en una data futura. Les operacions de reposició durant la nit i les reposicions inverses s’utilitzen per a operacions temporals de mercat obert

Exemples d’operacions de mercat obert

Comprenem els exemples d’operacions de mercat obert amb l’ajut d’un exemple més:

- El Banc de la Reserva Federal (Banc Central dels Estats Units) va comprar 175 milions de dòlars esterlines a bancs originats per Fannie Mae, Freddie Mac i els bancs federals de préstecs per a la llar. Entre gener de 2009 i agost de 2010, també va comprar 1,25 bilions de dòlars en MBS que havien estat garantits per Fannie, Freddie i Ginnie Mae. Entre març de 2009 i octubre de 2009, va comprar 300.000 milions de dòlars de tresoreria a llarg termini als bancs membres.

- A mesura que els bons del Tresor a curt termini de la Fed van madurar, va utilitzar els ingressos per comprar bitllets del Tresor a llarg termini per mantenir els tipus d’interès baixos. Va continuar comprant MBS amb els ingressos de MBS que vencien.

Avantatges i objectius econòmics de les operacions de mercat obert

# 1 - Orientació per inflació i tipus d'interès

- L’objectiu principal d’aquestes operacions són els tipus d’interès i la inflació. La central intenta mantenir la inflació a un cert rang perquè l'economia del país creixi a un ritme estable i constant. Això el pren el banc central que manté una estreta relació amb els tipus d'interès. Quan el banc central ofereix valors i bons del govern a altres bancs i al públic, també afecta l'oferta i la demanda de crèdit.

- Els compradors dels bons dipositen els diners del seu compte al compte del banc central amb la qual cosa disminueixen les seves pròpies reserves. Amb els bancs comercials que comprin aquests valors, tindran menys diners per prestar al públic en general, reduint així la seva capacitat de creació de crèdit. D'aquesta manera, afecta el subministrament de crèdit.

- Quan el banc central ven els valors, hi ha una disminució del preu dels bons i, atès que els preus i els tipus d’interès estan inversament relacionats, els tipus d’interès augmenten. A mesura que augmenten els tipus d’interès, hi ha una disminució de la demanda de crèdit.

- Amb la disminució de l'oferta i la demanda de crèdit a causa de la reducció de les reserves i dels tipus d'interès elevats, el consum es redueix, reduint la inflació.

- Quan el banc central compra els títols, el cicle s’inverteix, la inflació augmenta i els tipus d’interès disminueixen.

# 2 - Orientació de l'oferta de diners

- El banc central pot orientar-se i controlar l’oferta monetària de l’economia. El banc central intenta mantenir una liquiditat adequada al sistema bancari quan creu que hi ha una elevada liquiditat i intenta absorbir l'excés de liquiditat venent bons i viceversa.

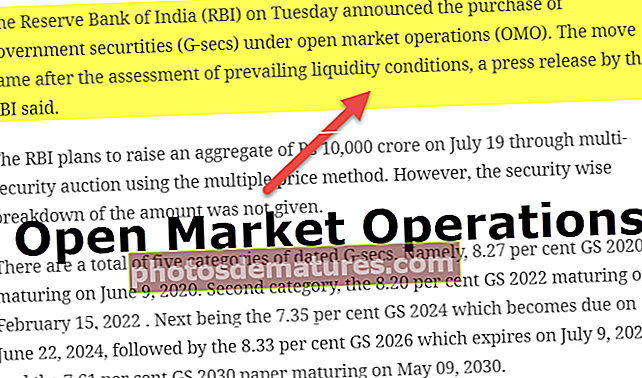

- Per exemple. Reserve Bank of India va dur a terme dues subhastes de compra d’Operacions de Mercat Obert (OMO) de 10000 milions de rupies cadascuna el 21 de juny de 2018 i el 19 de juliol de 2018 per mantenir una liquiditat duradora.

- Això es pot fer per comprovar el valor de la moneda respecte a les monedes fiduciàries i altres monedes estrangeres.

Conclusió

Les operacions de mercat obert són l’eina de política monetària del banc central per mantenir la inflació, els tipus d’interès, l’oferta monetària i la liquiditat a l’economia. El banc central pot comprar o vendre valors sota aquestes operacions en funció de les condicions econòmiques. Generalment es prenen mesures permanents per orientar la inflació i els tipus d’interès a curt termini, mentre que generalment es prenen mesures temporals per comprovar la liquiditat del sistema durant el curt termini. Depenent de si el públic en general compra o ven valors afecta el públic en general i les cases de negocis, ja que els préstecs poden ser més costosos o econòmics respectivament.