Ràtios financers | 28 relacions financeres principals (fórmules, tipus)

Què són les relacions financeres?

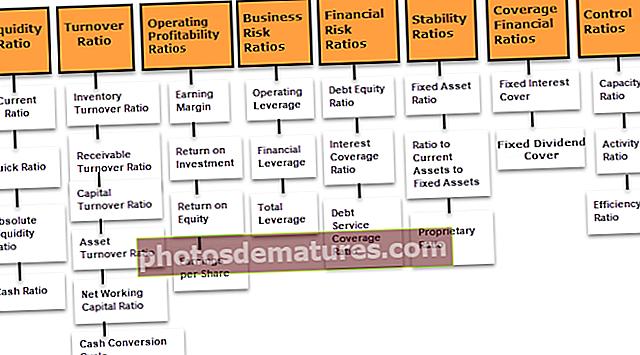

Les ràtios financeres són els indicadors del rendiment financer de les empreses i hi ha diferents tipus de ràtios financeres que indiquen els resultats de l’empresa, els seus riscos financers i la seva eficiència laboral, com ara la ràtio de liquiditat, la ràtio de facturació d’actius, les ràtios de rendibilitat operativa, les ràtios de risc empresarial, relació de risc, ràtios d’estabilitat, etc.

Llista de les 28 millors relacions financeres amb fórmules i tipus

A continuació es mostren els tipus i la llista de ràtios financeres amb Fórmules

- Proporció actual

- Relació ràpida

- Ràtio de liquiditat absoluta

- Ràtio de caixa

- Ràtio de facturació de l'inventari

- Ràtio de facturació dels comptes a cobrar

- Ràtio de volum de negoci de capital

- Ràtio de volum de negoci d’actius

- Ràtio de circulant net

- Cicle de conversió d’efectiu

- Marge de guanys

- Retorn de la inversió

- Rendibilitat del patrimoni net

- Guanys per compartir

- Palanquejament operatiu

- Apalancament financer

- Apalancament total

- Ràtio deute-patrimoni

- Ràtio de cobertura d’interessos

- Ràtio de cobertura del servei de deutes

- Ràtio d’actius fixos

- Actiu actual a actiu fix

- Proporció

- Cobertura d’interès fix

- Coberta de dividend fixa

- Relació de capacitat

- Relació d'activitat

- Ràtio d’eficiència

Anàlisi de la ràtio de liquiditat

El primer tipus d’anàlisi de la ràtio financera és la Liquidy Ratio. L'objectiu de la ràtio de liquiditat és determinar la capacitat d'una empresa per fer front a les seves obligacions financeres a curt termini i mantenir la seva capacitat de pagament del deute a curt termini. La ràtio de liquiditat es pot calcular de diverses maneres:

# 1: relació actual

La ràtio actual es coneix com a ràtio de circulant o ràtio de banquer. La ràtio actual expressa la relació d’un actiu corrent amb el passiu corrent.

Fórmula de la relació actual = Actiu corrent / Responsabilitat actualLa ràtio actual d’una empresa es pot comparar amb la ràtio actual passada; això ajudarà a determinar si la proporció actual és alta o baixa en aquest període de temps.

Es considera ideal la proporció d'1, és a dir, que els actius corrents són el doble que el passiu corrent, llavors no es produirà cap problema per amortitzar el passiu i, si la proporció és inferior a 2, la devolució del passiu serà difícil i tindrà efectes laborals.

# 2 - Relació de prova d’àcids / ràpida ràpida

La ràtio actual s’utilitza generalment per avaluar la solvència o la posició de liquiditat global a curt termini d’una empresa, però moltes vegades és desitjable conèixer la posició més immediata o la capacitat de pagament instantani de deutes d’una empresa que la que indica la ràtio actual per a aquesta prova d’àcid. s’utilitza la relació financera. Està relacionant els actius més líquids amb els passius corrents.

Fórmula de prova d’àcid = (Actiu actual -Inventari) / (Responsabilitat actual)La relació ràpida es pot escriure com: -

Fórmula de relació ràpida = Actius ràpids / Passius correntsO bé

Fórmula de ràpida relació = Actius ràpids / passius ràpids# 3 - Relació de liquiditat absoluta

La liquiditat absoluta ajuda a calcular la liquiditat real i, per a això, l’inventari i els comptes a cobrar s’exclouen dels actius corrents. Per obtenir una millor visió de la liquiditat, s’exclouen alguns actius que poden no representar el flux de caixa actual. Idealment, la proporció hauria de ser 1: 2.

Liquiditat absoluta = Efectiu + Valors negociables + Deutors nets i deutors# 4 - Relació d'efectiu

La ràtio de caixa és útil per a una empresa que està patint problemes financers.

Fórmula de la ràtio d’efectiu = Efectiu + Valors comercialitzables / Responsabilitat correntSi la ràtio és alta, reflecteix la infrautilització dels recursos i, si la ràtio és baixa, pot provocar un problema en l’amortització de les factures.

Anàlisi de la ràtio de facturació

El segon tipus d’anàlisi de la ràtio financera és la ràtio de facturació. La ràtio de rotació també es coneix com a ràtio d’activitat. Aquest tipus de relació indica l’eficiència amb què s’utilitzen els recursos d’una empresa. Per a cada tipus d’actiu, la ràtio financera es pot calcular per separat.

Les relacions financeres que es calculen habitualment són les següents: -

# 5 - Ràtio de facturació de l'inventari

Aquesta ràtio financera mesura la mida relativa de l'inventari i influeix en la quantitat d'efectiu disponible per pagar els passius.

Fórmula de la ràtio de facturació de l'inventari = Cost de les mercaderies venudes / Inventari mitjà# 6 - Ràtio de deutors o de facturació per cobrar

La ràtio de facturació per cobrar mostra quantes vegades es va convertir en efectiu durant el període.

Fórmula de la ràtio de facturació de la facturació = Vendes de crèdit net / Comptes a cobrar mitjans# 7 - Ràtio de volum de negoci del capital

La ràtio de rotació de capital mesura l’eficàcia amb què una empresa utilitza els seus recursos financers.

Fórmula de la ràtio de facturació del capital = vendes netes (cost dels béns venuts) / capital emprat# 8 - Ràtio de facturació dels actius

Aquesta ràtio financera revela el nombre de vegades que es gira l’actiu material net durant un any. Com més alta sigui la proporció, millor.

Fórmula de la ràtio de rotació d’actius = Facturació / Actius tangibles nets# 9 - Ràtio de facturació del capital de treball net

Aquesta ràtio financera indica si el capital circulant s’ha utilitzat o no eficaçment per fer vendes. El capital circulant net significa l'excés d'actius corrents sobre els passius corrents.

Fórmula de la ràtio de facturació del capital de treball net = Vendes netes / Capital de treball net# 10 - Cicle de conversió d'efectiu

El cicle de conversió d’efectiu és el temps total que ha trigat l’empresa a convertir les seves sortides d’efectiu en entrades d’efectiu (rendibilitats).

Fórmula del cicle de conversió d’efectiu = Dies per cobrar + Dies d’inventari - Dies a pagarAnàlisi de la relació de rendibilitat operativa

El tercer tipus d’anàlisi de la ràtio financera és la ràtio de rendibilitat operativa. La ràtio de rendibilitat ajuda a mesurar la rendibilitat d’una empresa mitjançant aquesta eficiència de l’activitat empresarial. A continuació es detallen les relacions de rendibilitat importants: -

# 11 - Marge d’ingressos

És la proporció entre els ingressos nets i la facturació expressada en percentatge. Es refereix al benefici net final utilitzat.

Fórmula del marge d’ingressos = Ingressos nets / Facturació * 100# 12 - Retorn del capital emprat o retorn de la inversió

Aquesta ràtio financera mesura la rendibilitat en relació amb el capital total emprat en una empresa.

Fórmula de retorn de la inversió = Benefici abans d’interessos i impostos / Capital total emprat# 13 - Rendibilitat del patrimoni net

El retorn del patrimoni net es deriva agafant el benefici net i dividint-lo pel patrimoni net; proporciona una rendibilitat que la direcció realitza a partir del patrimoni net.

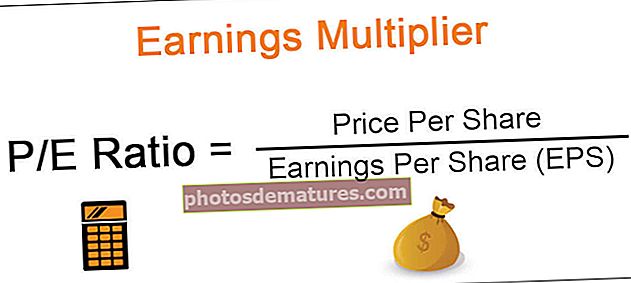

Fórmula del retorn de la renda variable = Benefici després de la imposició: dividends preferencials / fons d’accionistes ordinari * 100# 14 - Guanys per acció

L’EPS s’obté dividint el benefici de l’empresa pel nombre total d’accions pendents. Significa beneficis o beneficis nets.

Fórmula de guanys per acció = Guanys després d’impostar: dividends preferents / nombre d’accions ordinàriesL’inversor utilitza tota la ràtio anterior abans d’invertir i obté el màxim benefici i analitza el risc. Mitjançant la ràtio, és fàcil comparar i predir el creixement futur d’una empresa. També simplifica l’estat financer.

Ràtios de risc empresarial

El quart tipus d’anàlisi de la ràtio financera és la relació de risc empresarial. Aquí mesurem la sensibilitat dels beneficis de l’empresa respecte als seus costos fixos, així com el deute assumit al balanç.

# 15: palanquejament operatiu

El palanquejament operatiu és el percentatge de canvi del benefici operatiu en relació amb les vendes i mesura la sensibilitat dels ingressos operatius al canvi en els ingressos. Com més gran sigui l’ús de costos fixos, major serà l’impacte d’un canvi de vendes en els ingressos d’explotació d’una empresa.

Fórmula de palanquejament operatiu =% de canvi en EBIT /% de canvi en vendes# 16 - Apalancament financer

L’apalancament financer és el percentatge de variació del benefici net en relació amb el benefici operatiu i mesura la sensibilitat del resultat net al canvi en el resultat operatiu. L’apalancament financer s’origina principalment en les decisions de finançament de l’empresa (ús del deute).

Fórmula de palanquejament financer =% de variació dels ingressos nets /% de variació de l’EBIT# 17 - Apalancament total

El palanquejament total és el canvi percentual del benefici net en relació amb les seves vendes. El palanquejament total mesura la sensibilitat dels ingressos nets al canvi de vendes.

Fórmula de palanquejament total =% de canvi en el benefici net /% de canvi en vendesAnàlisi de la relació de risc financer

El cinquè tipus d’anàlisi de la ràtio financera és la ràtio de risc financer. Aquí mesurem l’apalancament de l’empresa i com se situa respecte a la seva capacitat de amortització del deute.

# 18 - Ràtio de renda variable del deute

Fórmula de l’equitat del deute = Deutes a llarg termini / Fons de l’accionistaAjuda a mesurar l’abast de l’equitat per amortitzar el deute. S'utilitza per al càlcul a llarg termini.

# 19 - Anàlisi de la proporció de cobertura d’interessos

Aquesta ràtio financera significa la capacitat de l'empresa per pagar els interessos del deute assumit.

Fórmula de cobertura d’interessos = EBITDA / Despeses d’interès- Les ràtios de cobertura d’interessos més altes impliquen la major capacitat de l’empresa per pagar els seus interessos.

- Si la cobertura d’interessos és inferior a 1, l’EBITDA no és suficient per pagar els interessos, cosa que implica trobar altres maneres d’organitzar fons.

# 20 - Ràtio de cobertura del servei de deutes (DSCR)

La ràtio de cobertura del servei de deutes ens indica si els ingressos d’explotació són suficients per pagar totes les obligacions relacionades amb el deute en un any.

Fórmula de cobertura del servei de deutes = Servei d’ingressos / deutes d’explotacióEls ingressos operatius no són altra cosa que EBIT

El servei de deutes és principal Pagaments + Pagaments d’interessos + Pagaments d’arrendament

- Un DSCR inferior a 1,0 implica que els fluxos d'efectiu operatius no són prou suficients per al manteniment del deute, la qual cosa implica fluxos d'efectiu negatius.

Ràtios d’estabilitat

El sisè tipus d’anàlisi de la ràtio financera és la ràtio d’estabilitat. La relació d’estabilitat s’utilitza amb una visió a llarg termini. S'utilitza per comprovar si l'empresa és estable a la llarga o no. Aquest tipus d'anàlisi de la relació es pot calcular de diverses maneres:

# 21 - Ràtio d’actius fixos

Aquesta ràtio s’utilitza per saber si l’empresa es diverteix o no suficientment per complir els requisits comercials a llarg termini.

Fórmula de la ràtio d’actius fixos = actiu fix / capital empratLa proporció ideal és de 0,67. Si la proporció és inferior a 1, es pot utilitzar per comprar actius fixos.

# 22: relació entre actius corrents i actius fixos

Relació entre actius corrents i actius fixos = Actius corrents / actius fixosSi la ràtio augmenta, el benefici augmenta i reflecteix el negoci s'està expandint, mentre que si la ràtio disminueix, el comerç és fluix.

# 23 - Propietat

La ràtio propietària és la ràtio de fons dels accionistes sobre el total d’actius materials; parla de la fortalesa financera d’una empresa. Idealment, la proporció hauria de ser 1: 3.

Fórmula de la proporció propietària = Fons accionista / Total actiu materialRàtios de cobertura

El setè tipus d’anàlisi de la ràtio financera és la ràtio de cobertura. Aquest tipus d’anàlisi de ràtio s’utilitza per calcular el dividend, que s’ha de pagar als inversors o els interessos que s’ha de pagar al prestador. Com més alta sigui la coberta, millor serà. Es pot calcular de la següent manera: -

# 24 - Cobertura d'interessos fixos

S’utilitza per mesurar la rendibilitat del negoci i la seva capacitat per amortitzar el préstec.

Fórmula de cobertura d’interès fix = Benefici net abans d’interessos i càrrecs fiscals / interessos# 25 - Coberta de dividend fixa

Ajuda a mesurar la necessitat de dividend a pagar a l’inversor.

Fórmula fixa de cobertura de dividends = Benefici net abans d’interessos i impostos / dividend sobre participació preferentAnàlisi de la relació de control

El vuitè tipus d’anàlisi de la ràtio financera és la relació de control. Relació de control del propi nom, és clar que el seu ús per controlar les coses per la direcció. Aquest tipus d’anàlisi de ràtio ajuda la direcció a comprovar el rendiment favorable o desfavorable.

# 26 - Relació de capacitat

Per a aquest tipus d’anàlisi de relació, s’utilitzarà la fórmula que es mostra a continuació.

Fórmula de la relació de capacitat = Hora real treballada / Hora pressupostada * 100# 27 - Relació d'activitat

Per calcular una mesura de l'activitat següent, s'utilitza la fórmula.

Fórmula de la relació d'activitat = hores estàndard per a la producció real / hora estàndard pressupostada * 100# 28 - Relació d’eficiència

Per calcular la productivitat s’utilitza la fórmula següent.

Fórmula de la ràtio d’eficiència = hores estàndard per a la producció real / hora real treballada * 100Si un percentatge és de 100 o més, es considera favorable; si un percentatge és inferior al 100%, és desfavorable.