Interès minoritari (significat, valoració) | Com fer comptes?

Què és l’interès minoritari?

L’interès minoritari és la participació dels inversors que és inferior al 50% de les accions existents o dels drets de vot de l’empresa i que no tenen control sobre l’empresa a través dels seus drets de vot i tenen molt poc paper en la presa de decisions la companyia.

En paraules senzilles, l’interès minoritari és el valor d’una acció o l’interès atribuïble als accionistes que tinguin menys del 50% del nombre total d’accions. Els accionistes que tenen menys del 50% del nombre total d’accions pendents es coneixen com a accionistes minoritaris. També es coneix com a participació minoritària.

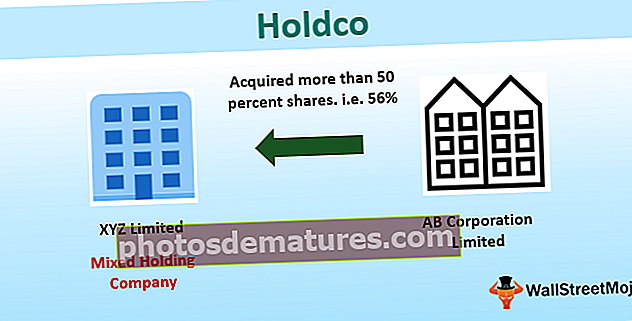

En el món comptable, significa la propietat d’una empresa filial que no és propietat d’una societat holding, que també es coneix com a empresa dominant. Perquè una empresa sigui una societat holding, sempre ha de tenir més del 50% de les accions de la seva empresa filial.

Per exemple, A & B són els dos accionistes de Company Pine-Apple Inc., amb un 80% i un 20%, respectivament. Al balanç de situació de Pine –Apple Inc. L’accionista B es considerarà un accionista minoritari, ja que posseeix menys del 50% del total d’accions i el seu patrimoni net a la data s’ha de mostrar com a participació minoritària . Mentre que, l'accionista A és l'accionista majoritari de Pine-Apple Inc.

Informes financers d’interès minoritari

Aquest concepte sorgeix només en cas que l’empresa prepari dos conjunts d’estats financers Viz. Un conjunt separat d'estats financers i estats financers consolidats. S’informa per separat només a l’estat financer consolidat. Els ajustos d'interessos minoritaris es produeixen quan la matriu no posseeix el 100% de la filial.

En el compte de pèrdues i guanys consolidat, l’interès minoritari del compte és la proporció dels resultats de l’exercici relacionats amb les participacions minoritàries. Es mostra a la cara del compte de pèrdues i guanys consolidat a l’epígraf “Resultat de les activitats ordinàries després de la imposició”.

Segons les NIIF, els interessos minoritaris es mostren a la secció de renda variable del balanç de situació consolidat, mentre que els US GAAP ofereixen molta flexibilitat per a la presentació d'informes. Segons els PCGA dels EUA, es pot informar a la secció de passius o renda variable.

Comproveu la diferència entre les NIIF i els US GAAP

El motiu de les línies de comanda separades respecte a aquest interès és donar una imatge clara als usuaris dels estats financers sobre les diferents participacions que controlen a l’empresa. Els ajuda a prendre decisions econòmiques informades i també els ajuda a fer comparacions sobre els patrons de participació de diferents empreses. Té un paper enorme en l'anàlisi de diverses oportunitats d'inversió i requereix la seva consideració mentre calcula diverses ràtios i analitza els estats financers.

Una altra raó per a la divulgació independent és proporcionar certa protecció als accionistes minoritaris, ja que es troben en situació de desavantatge. Com que pràcticament no participen en el procés de presa de decisions, és necessari protegir-los de l’opressió i la mala gestió de la gestió dels assumptes de l’empresa per part de la direcció.

Exemple d’interès minoritari: càlcul de consolidació

Com es va esmentar anteriorment, sorgeix cada vegada que una societat holding té una participació de control (inferior al 100 per cent) en una empresa filial. La reclamació dels accionistes sobre l’actiu net d’una empresa es coneix com a participació minoritària. Aquests accionistes minoritaris, com qualsevol altre accionista, tenen una reclamació igual però proporcional sobre els guanys i els actius de la filial.

El balanç de situació consolidat comprèn tots els actius i passius d’una filial. De la mateixa manera, el compte de pèrdues i guanys consolidat inclou tots els ingressos i despeses d’una filial. L’interès de control de l’empresa matriu li dóna prou drets per gestionar tots els actius nets d’una filial, cosa que justifica la inclusió del 100 per cent dels actius, passius, ingressos i despeses de la filial als estats financers consolidats. És important tenir en compte aquí que, tot i que la companyia matriu inclou el 100 per cent dels actius, passius, ingressos i despeses de la filial en els seus estats financers consolidats, no té cap reclamació sobre el 100 per cent dels actius nets o dels beneficis. Per tant, l'estat financer consolidat reconeix la reclamació dels accionistes minoritaris. Comprenguem els fets anteriors amb l’ajut d’il·lustracions.

Suposem que H Inc. va adquirir el 80% de les accions de capital de S Inc. per 650.000 dòlars el gener de 2015. A la data d’adquisició, el valor comptable dels recursos propis també va ser de 650.000 dòlars (que comprèn accions de capital de 500.000 dòlars i beneficis retinguts de 150.000 dòlars).

Exposició 1

| Total | Empresa H (80%) | Accionistes minoritaris (20%) | |

| Accions de renda variable | $ 500,000 | $ 400,000 | $ 100,000 |

| Guanys retinguts | $ 150,000 | $ 120.000 | $ 30,000 |

| Equitat total | $ 650,000 | $ 520,000 | $ 130,000 |

Vegem com es calcularà el fons de comerç i es mostrarà al balanç consolidat de H Inc.

Càlcul d’interessos minoritaris

20% de 650.000 = 130.000 dòlars

Càlcul de la bona voluntat

Import pagat per un 80% de capital propi a S Inc. 650.000 dòlars

Valor en llibres del 80% de recursos propis de 520.000 dòlars

(650.000 x 80%)

Excés d’import pagat o Fons de comerç $ 130,000

Balanç consolidat de H Inc. a gener de 2015.

| Patrimoni net | |

| Interès minoritari | 130,000 |

| Actius | |

| Actius intangibles | |

| Bona voluntat | 130,000 |

Aquests 130.000 dòlars no apareixeran a l'estat financer separat de H o S Inc. Més aviat, apareixeran a l'estat financer consolidat de H Inc.

Reconeixement posterior a partir de la data d'adquisició

Suposem que a l'exemple anterior,

Company S Inc. va generar beneficis retinguts de 7.000 dòlars en tres anys (gener de 2015 a gener de 2018). Després de la data d'adquisició, S Inc va registrar un benefici net de 48.000 dòlars l'any 4.

Vegem ara com afecta això el càlcul de l’interès minoritari.

Exposició 2

| Total | Empresa H | Interès minoritari | |

| Accions de renda variable | $ 500,000 | $ 400,000 | $100,000 |

| Guanys retinguts: | |||

| Primer any | $ 150,000 | $ 120,000 | $ 30,000 |

| Augment dels guanys durant tres anys | $ 7,000 | $ 5,600 | $ 1,400 |

| Benefici net de l'any 4 | $ 48,000 | $ 38,400 | $ 9,600 |

| Patrimoni net total | $ 705,000 | $ 564,000 | $ 141,000 |

A l'exposició 1 anterior, el valor de la inversió de H Inc. a la filial S es va valorar en 520.000 dòlars l'any 1, que posteriorment es va incrementar en 7.000 dòlars entre l'any 1 i l'any 3 per la seva participació del 80% en els guanys de l'empresa S. L’empresa S va guanyar 48.000 dòlars durant el quart any.

De la mateixa manera, l’interès minoritari a l’empresa S ha passat de 130.000 dòlars l’1 de gener de 2015 a 141.000 dòlars el gener de 2019.

Valoració dels interessos minoritaris

Qualsevol valoració d'una empresa requereix previsió d'estats financers per al futur basada en determinats supòsits i paràmetres. Tot i que la majoria de les xifres financeres tenen una relació directa amb els ingressos i el benefici net, però la previsió de l’interès minoritari en funció de les xifres d’ingressos i beneficis nets donarà lloc a dades ambigües. Per tant, per tal d’abordar la qüestió anterior, els analistes han elaborat quatre mètodes o enfocaments comuns per a un càlcul correcte.

- Creixement constant - L’analista poques vegades utilitza aquest enfocament ja que suposa que no hi ha creixement / disminució del rendiment de la filial.

- Creixement estadístic - En aquest enfocament, es fan anàlisis de xifres passades per establir una certa tendència. Aquest model suggereix que la filial creixerà a un ritme estable, que es basa en tendències passades. Es coneix com a creixement estadístic, ja que utilitza diverses eines de predicció d’estadístiques com ara la mitjana mòbil, sèries temporals, anàlisi de regressió, etc. No s’utilitza per a empreses dedicades a indústries de creixement dinàmic com FMCG i etc., sinó que s’utilitzen per a empreses dedicades a indústries. com els serveis públics que experimenten un creixement constant.

- Modelització de cada filial per separat: Això implica predir cada filial individualment, seguit de sumar l'interès individual de les empreses filials per arribar a una xifra consolidada. Aquest enfocament ofereix flexibilitat als analistes i dóna com a resultat un càlcul més precís. Però això no es pot adoptar en totes les circumstàncies, ja que comporta restriccions de temps i costos, i aquest concepte tampoc no és factible en els casos en què hi hagi diverses filials.

El més important a recordar en cas de valoració de l’interès minoritari és que la seva valoració es veu afectada per diversos factors, interns i externs, aplicables a l’empresa i a la indústria on opera. Tot això requereix consideracions acurades, ja que el seu impacte serà diferent per a les diferents empreses. A més, cal tenir en compte les lleis, els estatuts i les regulacions reguladores aplicables.

Preguntes freqüents

S'ha de valorar aquest interès segons el valor comptable o el valor de mercat?

Atès que el balanç es prepara sobre la base del cost històric o del valor comptable, també s’ha de valorar segons el valor comptable. No obstant això, el debat va sobre els pros i els contres d’aquest enfocament.

L’interès minoritari és rellevant per a l’anàlisi de la ràtio?

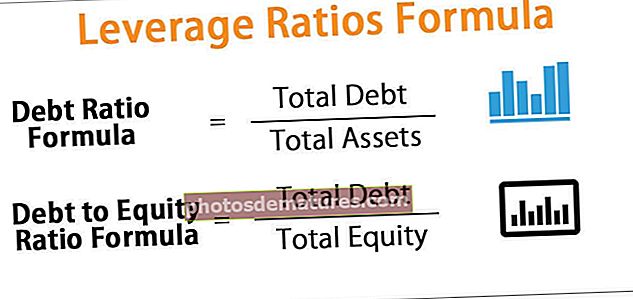

Sí, absolutament, és important a l’anàlisi de la relació. Qualsevol ràtio que tingui en compte l’estructura del capital ha de tenir en compte la implicació d’aquest interès. Per esmentar algunes ràtios importants: la ràtio de renda variable del deute, la rendibilitat del patrimoni net, la ràtio d’engranatge del capital i la rendibilitat del capital emprat es veuen afectades.

Interpretar ROE - El numerador hauria d’obtenir beneficis després de l’interès minoritari, mentre que el denominador inclou “el patrimoni net dels accionistes excloent l’interès minoritari”. La fórmula anterior calcularà la rendibilitat generada pels accionistes dominants.

Relació de marge net - Els ingressos del denominador i del numerador s’han de prendre com a beneficis abans que les vendes o interessos minoritaris.

Si l’interès minoritari és un actiu o un passiu?

La responsabilitat es pot definir com una obligació de l’empresa derivada d’esdeveniments passats que donaran lloc a una sortida de recursos. Per exemple, la provisió de les factures impagades, les quotes dels empleats, els saldos dels creditors, tot això significa i suposarà la sortida de recursos (és a dir, efectiu o els seus equivalents) en el futur. Com que no s'ha de pagar cap efectiu a persones externes a causa d'aquests interessos, no es pot tractar com un passiu.

D'altra banda, els actius signifiquen quelcom de valor per a una empresa sobre la qual té control i donarà lloc a la recepció d'efectiu o els seus equivalents en el futur. Tot i que aquest interès té un valor, la companyia no hi té cap control. Representa l’interès minoritari dels accionistes. Per tant, no és ni un actiu ni un passiu.

Si l’interès minoritari forma part del deute o del patrimoni net?

Certament, no és deute, ja que l’empresa no té l’obligació de pagar-lo. No hi ha pagaments obligatoris, vida fixa, etc. Com que no es paguen interessos minoritaris, no es pot denominar deute. Mentre que, compleix algunes condicions prèvies per interpretar-se com a equitat. Els actius del balanç de situació consolidat tenen una contribució provinent de l’interès minoritari. Segons els principis comptables generalment acceptats, es presenta com a part del patrimoni net del balanç de situació consolidat. I fins i tot s’inclou amb el patrimoni net en totes les ràtios rellevants.

L'interès minoritari hauria d'afegir-se per al càlcul del valor empresarial?

El valor empresarial és el valor total de l’empresa. El valor empresarial sempre és superior a la capitalització borsària, ja que també inclou el deute. Però una qüestió pertinent que persisteix és si s’hauria d’incloure per al càlcul del valor empresarial. Atès que el valor de l'empresa representa la capitalització total d'una empresa, per tant, sempre forma part del valor de l'empresa.

Conclusió

L’interès minoritari proporciona als usuaris estats financers informació útil que els ajuda a analitzar i prendre decisions informades.

- Nomenament de consellers al consell d’administració de la companyia i fixació de la seva indemnització.

- Fer canvis en els estatuts i altres disposicions normatives aplicables importants.

- Registre de les accions de l’empresa per a l’oferta pública inicial

- Fer canvis en l'estructura de capital de l'empresa

Aquest concepte ha evolucionat amb el pas del temps. En el passat, no ha rebut molta atenció en la literatura comptable. Es coneixia com a passiu, patrimoni net o cap dels dos. Fins i tot a dia d’avui hi ha poca orientació sobre el tractament i la presentació de l’interès minoritari. I no hi ha consens sobre cap posició.

Publicacions útils

- Declaració de canvis en el patrimoni net

- Fórmula del mètode de les accions del tresor <