Avantatges i desavantatges del VAN (valor actual net) Exemples

Avantatges i desavantatges del VAN

Els avantatges del valor actual net inclouen el fet que considera el valor temporal dels diners i ajuda a la gestió de l’empresa en la presa de decisions millor, mentre que els desavantatges del valor actual net inclouen el fet que no té en compte el cost ocult i l'empresa no pot utilitzar-la per comparar els diferents projectes de mides.

El valor actual net (VAN) és una de les tècniques de fluxos d’efectiu descomptes que s’utilitzen en el pressupost de capital per determinar la viabilitat d’un projecte o d’una inversió. El VAN és la diferència entre el valor actual de les entrades d’efectiu i el valor actual de les sortides d’efectiu durant un període de temps. Els fluxos d’efectiu es descompten al valor actual mitjançant la taxa de rendibilitat requerida. Un VAN positiu indica un bon rendiment i un VAN negatiu indica un rendiment baix. A continuació es mostra un resum dels avantatges i desavantatges del VAN.

Avantatges d'utilitzar el VAN

# 1 - Valor temporal dels diners

L’avantatge principal d’utilitzar el VAN és que considera el concepte del valor temporal dels diners, és a dir, un dòlar avui val més que un dòlar demà a causa de la seva capacitat de guany. El càlcul segons el VAN té en compte els fluxos de caixa nets descomptats d’una inversió per determinar-ne la viabilitat. Per entendre com les xifres de valor actual són importants en el pressupost de capital, considerem el següent exemple:

Exemple

Una empresa vol invertir 100.000 dòlars en un projecte. La taxa de retorn requerida és del 10%. A continuació es detallen els guanys previstos del projecte A i del projecte B.

- Projecte A - Y1 - 10.000 $, Y2 - 12.000 $, Y3 - 20.000 $, Y4 - 42.000 $, Y5 - 55.000 $ i Y6 - 90.000 $.

- Projecte B– Y1 - 15.000 $, Y2 - 27.500 $, Y3 - 40.000 $, Y4 - 40.000 $, Y5 - 45.000 $ i Y6 - 50.000 $.

Si no es té en compte el valor temporal dels diners, la rendibilitat dels projectes seria la diferència entre les entrades totals i les sortides totals, tal com es mostra a la taula següent -

A jutjar per aquestes xifres, el projecte A es consideraria rendible amb una entrada neta de 129.000 dòlars.

En el mateix exemple, però, si es considerava el valor temporal dels diners,

* Descompte al 10%

És evident que el Projecte B és més rendible pel que fa al valor actual dels fluxos de caixa futurs amb una entrada neta descomptada de 49.855 dòlars. Per tant, és essencial que es tingui en compte el valor temporal dels diners per determinar, amb més precisió, la inversió ideal per a una empresa.

#2 – Presa de decisions

El mètode VAN permet el procés de presa de decisions per a les empreses. No només ajuda a avaluar projectes de la mateixa mida, sinó que també ajuda a identificar si una inversió concreta és rendible o amb pèrdues.

Exemple

Considerem el següent exemple:

Una empresa està interessada a invertir 7500 dòlars en una empresa concreta. La taxa de retorn requerida és del 10%. Els següents són els fluxos previstos de l’empresa:

Y1 - $ (500), Y2 - 800 $, Y3 - 2300 $, Y4 - 2500 $, Y5 - 3000 $.

VAN del projecte (calculat mitjançant la fórmula) = $(1995.9)

En el cas donat, el valor actual de les entrades d’efectiu és superior al valor actual de les entrades d’efectiu. Per tant, no és una opció d’inversió viable. Un altre avantatge de NPV és que ajuda a maximitzar els beneficis de l'entitat invertint en empreses que proporcionen el màxim rendiment.

Inconvenients d'utilitzar el valor actual net

# 1: no es defineixen directrius per calcular la taxa de retorn necessària

Tot el càlcul del VAN es basa en descomptar els fluxos d'efectiu futurs al seu valor actual mitjançant la taxa de rendiment requerida. Tot i això, no hi ha pautes per determinar la taxa. Aquest valor percentual es deixa a la discreció de les empreses i pot haver-hi casos en què el VAN fos imprecís a causa d'una taxa de rendiments inexacta.

Exemple

Considerem un projecte amb una inversió de 100.000 dòlars amb les entrades següents:

Y1 - 10.000 $, Y2 - 12.000 $, Y3 - 20.000 $, Y4 - 42.000 $, Y5 - 55.000 $ i Y6 - 90.000 $.

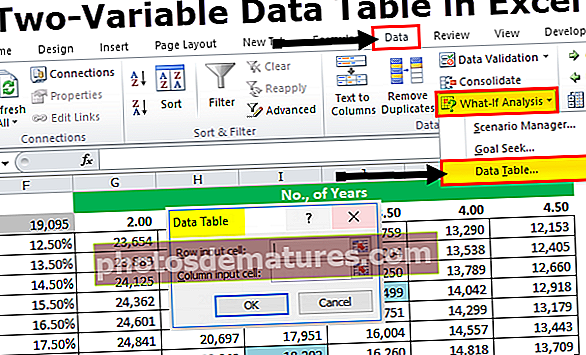

La taula següent mostra els canvis al VAN quan l’empresa tria una taxa de rendiment diferent:

Tal com es mostra a la taula anterior, els canvis en la taxa de rendiment tenen un impacte directe sobre els valors del VAN.

Un altre desavantatge és que el VAN no té en compte cap canvi en la taxa de rendibilitat. La taxa de rendiment es considera estable durant el període d’un projecte i qualsevol variació de la taxa de rendiment requeriria un nou càlcul del VAN.

# 2: no es pot utilitzar per comparar projectes de diferents mides

Un altre desavantatge del VAN és que no es pot utilitzar per comparar projectes de diferents mides. El VAN és una xifra absoluta i no un percentatge. Per tant, el VAN de projectes més grans seria inevitablement superior a un projecte de mida més petita. Els rendiments del projecte més petit poden ser més elevats en relació amb la seva inversió, però, en general, el valor del VAN pot ser inferior. Entenguem-ho millor amb l'exemple següent:

Exemple

- El projecte A requereix una inversió de 250.000 dòlars i té un VAN de 197.000 dòlars, mentre que

- El projecte B requereix una inversió de 50.000 dòlars i té un VAN de 65.000 dòlars.

A jutjar per les xifres absolutes, es pot concloure que el projecte A és més rendible, però, el projecte B té un rendiment més elevat en relació amb la seva inversió. Per tant, els projectes de diferents mides no es poden comparar mitjançant VAN.

# 3 - Costos ocults

El VAN només té en compte les entrades i sortides d’efectiu d’un projecte concret. No té en compte els costos ocults, els costos enfonsats ni altres costos preliminars incorreguts en relació amb el projecte concret. Per tant, la rendibilitat del projecte pot no ser molt precisa.