Relació Treynor | Fórmula | Càlcul | vs Sharpe Ratio: WallStreetMojo

Definició de la relació de Treynor

La ràtio Treynor és similar a la ràtio Sharpe, on l’excés de rendibilitat sobre la rendibilitat lliure de risc, per unitat de volatilitat de la cartera, es calcula amb la diferència que utilitza beta en lloc de la desviació estàndard com a mesura de risc, de manera que ens proporciona la excés de rendibilitat per sobre de la taxa sense risc de la rendibilitat, per unitat de beta de la cartera global de l'inversor.

Explicació

El terme Treynor Ratio es pot explicar com un nombre que mesura l'excés de rendibilitat, que podria haver obtingut l'empresa en algunes de les seves inversions que no presenten riscos variables, assumint el risc de mercat actual. La mètrica de la ràtio Treynor ajuda els gestors a relacionar els rendiments obtinguts en excés sobre la taxa de retorn sense risc amb el risc addicional que s’ha assumit.

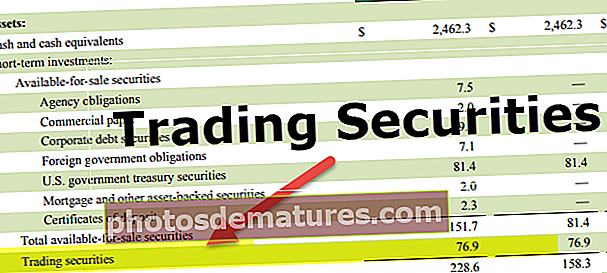

Font: Yahoo Finance

Fórmula de la relació Treynor

A la fórmula de la relació Treynor, no tenim en compte el risc total. En lloc d'això, es té en compte el risc sistemàtic.

La fórmula de la relació Treynor es dóna com:

Aquí, Ri = rendiment de la cartera I, Rf = taxa lliure de risc i βi = beta (volatilitat) de la cartera,

Com més alta sigui la ràtio Treynor d’una cartera, millor serà el seu rendiment. Per tant, en analitzar diverses carteres, l’ús de la fórmula de la relació Treynor com a mètrica ens ajudarà a analitzar-les amb èxit i a trobar-ne la millor.

Com funciona la relació Treynor?

El càlcul de la relació Treynor es fa considerant el risc de la beta d’una inversió. El valor β de qualsevol inversió és la mesura de la volatilitat de la inversió en relació amb la posició actual del mercat de valors. Més la volatilitat de les accions incloses a la cartera serà el valor β d’aquesta inversió.

El valor β es pot mesurar mantenint el valor d'1 com a punt de referència. El valor β per a tot el mercat es considera igual a 1. Si una cartera té un nombre elevat d’estocs volàtils, tindrà un valor beta superior a 1. En canvi, si una inversió només té uns estocs volàtils, El valor β d’aquesta inversió serà inferior a un.

Les accions que tenen un valor beta més alt tenen més possibilitats de pujar i baixar amb més facilitat que altres accions del mercat de valors amb un valor beta relativament inferior. Per tant, en considerar el mercat, la comparació mitjana dels valors beta no pot donar un resultat just. Per tant, comparar inversions amb aquesta mesura no és realment pràctic. Per tant, aquí ve la utilitat de la relació Treynor perquè ajuda a comparar inversions o accions que no tenen res de comú per obtenir una anàlisi de rendiment clara.

Càlcul de la relació Treynor

Ara veurem un exemple de relació Treynor per entendre clarament com es fan els càlculs de la relació Treynor. Mireu la taula que es mostra a continuació amb tres inversions, els seus valors beta i els rendiments en percentatge:

| Inversió | Valor beta | Percentatge de retorn |

| Inversió A | 1.00 | 10% |

| Inversió B | 0.9 | 12% |

| Inversió C | 2.5 | 22% |

Per dur a terme els càlculs de la relació Treynor, també necessitem la taxa lliure de risc de les tres inversions. Suposem que les tres inversions aquí tenen una taxa lliure de risc d’1.

Ara podem realitzar el càlcul de la relació Treynor mitjançant la fórmula de la relació Treynor, que és la següent: -

- Per a la inversió A, la fórmula de la relació Treynor és (10 - 1) / (1,0 * 100) = 0,090

- Per a la inversió B, la relació Treynor és (12 - 1) / (0,9 * 100) = 0,122

- Per a la inversió C, la proporció de Treynor és (22 - 1) / (2,5 * 100) = 0,084

Per tant, la relació Treynor per a la inversió A és de 0,090, per a la inversió B és de 0,122 i per a la inversió C de 0,084. Podem notar clarament a partir dels valors de la relació Treynor obtinguts que la inversió B té la relació Treynor més alta i, per tant, aquesta és la inversió amb un valor beta relativament inferior. Així, en aquest cas, es diu que la inversió B és la inversió amb el millor rendiment entre les tres inversions que hem analitzat. De la mateixa manera, la inversió A és la segona millor, mentre que la inversió C és la inversió amb menys rendiment entre les tres.

Ara, considerem l’anàlisi cru del rendiment de les inversions. Quan examinem els percentatges de rendibilitat, se suposa que la inversió C tindrà el millor rendiment amb un percentatge de retorn del 22%, mentre que la inversió B haurà d’haver estat escollida per ser la segona millor. Però, a partir del càlcul de la ràtio de Treynor, hem entès que la inversió B és la millor entre les tres, mentre que la inversió C, tot i tenir el percentatge més alt, és la inversió amb menys rendiment entre les tres. Aquesta diferència en els resultats es va produir a causa de l'ús de la mesura del risc en el càlcul de la relació Treynor.

Limitacions de la relació Treynor

Tot i que la ràtio Treynor es considera un mètode millor per analitzar i esbrinar la inversió amb un millor rendiment en un grup d’inversions, no funciona en diversos casos. La proporció Treynor no té en compte cap valor ni mètrica calculada mitjançant la gestió de carteres o inversions. Per tant, això fa que la proporció Treynor sigui només un criteri de classificació amb diversos inconvenients, cosa que la fa inútil en diferents escenaris.

A més, la relació Treynor només es pot utilitzar per analitzar diverses carteres només si es té en compte que són un subconjunt d’una cartera més gran. En els casos en què les carteres tinguin un risc total variable i riscos sistemàtics similars, es classificaran igual, fent inútil la relació Treynor en l’anàlisi de rendiment d’aquestes carteres.

Una altra limitació de la proporció Treynor es produeix a causa de la consideració passada feta per la mètrica. La proporció Treynor dóna importància al comportament de les carteres en el passat. En realitat, les inversions o les carteres canvien i no en podem analitzar cap amb coneixements anteriors, ja que les carteres poden tenir un comportament diferent en el futur a causa del canvi en les tendències del mercat i altres canvis.

Per exemple, si una acció ha estat donant a l’empresa una taxa de rendiment del 12% durant els darrers anys, no es garanteix que continuï fent el mateix en els anys següents. La taxa de rendiment pot anar de qualsevol manera, cosa que no té en compte la relació Treynor.

La fórmula de la relació Treynor té una debilitat inherent que és el seu disseny cap enrere. És molt possible, potser encara més probable, que una inversió tingui un rendiment diferent en els pròxims períodes de com ho va fer en el passat. Per exemple, una acció amb una beta de 3 podria no tenir essencialment tres vegades la volatilitat del mercat. De la mateixa manera, no hauríeu d’esperar que una cartera guanyés diners a una taxa de rendibilitat del 8% en els pròxims deu anys només perquè ho va fer en els darrers deu anys.

A més, alguns poden tenir problemes amb la utilització de la beta com a mesura del risc. Diversos inversors experimentats dirien que la versió beta no us pot proporcionar una imatge clara del risc implicat. Durant molts anys, Warren Buffett i Charlie Munger han defensat que la volatilitat d’una inversió no és la mesura real del risc. Podrien argumentar que el risc és la probabilitat d’una pèrdua de capital permanent, no temporal.

Relació Treynor vs Relació Sharpe

La proporció Sharpe és una mètrica, similar a la relació Treynor, que s’utilitza per analitzar el rendiment de diferents carteres, tenint en compte el risc implicat.

La principal diferència entre la relació Sharpe i la relació Treynor és que, a diferència de l’ús del risc sistemàtic utilitzat en el cas de la relació Treynor, s’utilitza el risc total o la desviació estàndard en el cas de la relació Sharpe. La mètrica de la proporció Sharpe és útil per a totes les carteres, a diferència de la relació Treynor que només es pot aplicar a carteres ben diversificades. La ràtio Sharpe revela el rendiment d'una cartera en comparació amb una inversió sense risc. Els punts de referència habituals, que s’utilitzen per representar una inversió sense risc, són els bons o bons del Tresor dels Estats Units.

La ràtio Sharpe calcula primer el retorn de la inversió esperat o real d’una cartera d’inversions (o fins i tot una inversió en renda variable), resta el retorn de la inversió sense risc i, després, divideix el resultat per la desviació estàndard de la cartera d’inversions.

El primer propòsit de la ràtio Sharpe és esbrinar si esteu creant un retorn de la vostra inversió considerablement més gran a canvi d’acceptar el risc addicional inherent a la inversió en renda variable, en comparació amb la inversió en instruments sense risc. Per tant, ambdues relacions funcionen de manera similar en alguns aspectes, mentre que són diferents en altres, fent-les adequades per a diferents casos. Ambdues metodologies funcionen per determinar una "cartera amb un millor rendiment" en considerar el risc, cosa que el fa més adequat que l'anàlisi de rendiment brut.

Aplicació de la ràtio Treynor en fons d'inversió

Es considera que els fons d'inversió són una bona opció per invertir-hi i la determinació del rendiment sense risc és una cosa que hauríeu de tenir en compte abans de decidir invertir en un fons d'inversió. Com totes les altres opcions d’inversió, els fons d’inversió també comporten riscos i, en ser una opció d’inversió a llarg termini, hauríeu de considerar seriosament tots els riscos associats i considerar sempre un fons d’inversió amb menys tolerància al risc per proporcionar una bona taxa de rendiment de la inversió.

Els riscos més habituals dels fons d'inversió són els següents:

- Risc de mercat: Els escenaris de mercat canvien i els fons d'inversió es veuen afectats en gran part pels riscos del mercat. El canvi en les tendències del mercat pot afectar la forma en què la inversió torna els ingressos, i això també passa amb els fons d'inversió.

- Risc industrial: Els riscos basats en la indústria són habituals al mercat. Qualsevol inversió que es faci a la indústria, en què es produeixi un descens o una mala notícia, canviarà el comportament del mercat. I, per tant, pot afectar una sèrie de devolucions realitzades.

- Risc nacional: El país concret on va la inversió els fa afectats pels riscos basats en el país. Qualsevol escenari que tingui lloc en aquest país pot tenir efectes significatius en el comportament de les inversions. Coses com les eleccions, els canvis de normes governamentals i els desastres naturals poden canviar la taxa de retorn de la inversió en aquest país per als inversors.

- Risc monetari: El canvi en el tipus de canvi de les monedes també afecta molt el mercat financer. Les organitzacions empresarials fan negocis a diferents països, cosa que fa que s’inclogui diverses monedes. Per tant, el canvi en el tipus de canvi d’una moneda en què es fa negoci pot afectar el comportament del mercat. Per tant, el risc de divisa és una cosa important a tenir en compte en calcular la ràtio de Treynor.

- Risc de tipus d'interès: Els tipus d’interès i els preus dels bons estan molt relacionats entre si. Un augment del tipus d’interès pot provocar una disminució dels preus dels bons i una reducció del mateix pot augmentar els preus dels bons. Per tant, és important tenir en compte el risc relacionat amb el tipus d’interès.

- Riscos de crèdit: El pagament puntual contra els deutes o els préstecs contractats per l’inversor és important i un fracàs en això pot comportar riscos de crèdit. Les quotes creditícies poden afectar inversament el negoci de l’inversor.

- Risc principal: Qualsevol caiguda dels preus, com la dels equips que utilitza l'empresa, també pot afectar el negoci.

- Risc del gestor de fons: La feina del gestor de fons s’ha de fer perfectament. Qualsevol error en el treball del gestor de fons pot afectar negativament els fons. Això s’anomena risc de gestor de fons, de manera que el bon funcionament del treballador a l’empresa d’inversió és important per obtenir una bona ràtio Treynor i, per tant, una bona taxa de rendiment.

Com hem vist, és imprescindible que els inversors esbrinin fons d'inversió que els ajudin a assolir els seus objectius d'inversió al nivell de risc requerit. I hauríeu d’adonar-vos que el mesurament del risc que comporta un esquema de fons d'inversió només sobre la base del NAV dels informes del fons pot no ser una avaluació integral. Cal destacar que, en un mercat en ràpid creixement, no és del tot difícil aconseguir un creixement més elevat si el gestor de fons està disposat a assumir un risc més elevat. Hi ha hagut moltes ocasions d’aquest tipus en el passat, com la concentració del 1999 i principis del 2000, així com moltes concentracions de valors de capital mitjà del passat. Per tant, avaluar els rendiments passats registrats pel fons d'inversió de manera aïllada seria inexacta perquè no us donaran cap indicació de l'abast del risc al qual heu estat exposat com a inversor.

Conclusió

La proporció Treynor és una mètrica, àmpliament utilitzada en finances per a càlculs basats en els rendiments obtinguts per una empresa. També es coneix com a relació recompensa-volatilitat o la mesura de Treynor. La mètrica va rebre el seu nom de Jack Treynor, que va desenvolupar la mètrica i la va utilitzar primer.

Les proporcions que utilitzen la versió beta, sent la relació Treynor, també es podrien adaptar millor per comparar el rendiment a curt termini. Hi ha hagut molts estudis sobre el rendiment del mercat de valors a llarg termini i un estudi del registre de Buffett a Berkshire, Anne Hathaway, ha demostrat que les existències beta baixes realment han tingut un millor rendiment que les existències beta elevades, ja sigui en funció del risc o en termes de la base de rendiment sense ajustar.

Cal assenyalar aquí que la relació directa i lineal entre beta més alta i rendiments més llargs a llarg termini pot no ser tan robusta com es creu que és. Acadèmics i inversors discutiran invariablement sobre les estratègies de risc d'activitat més efectives per als propers anys. En realitat, és possible que no hi hagi cap mesura que es consideri la mesura perfecta del risc. Tanmateix, malgrat això, la proporció Treynor, almenys, us oferirà alguna manera de coincidir amb el rendiment d’una cartera tenint en compte la seva volatilitat i risc, cosa que pot crear comparacions més útils que una simple comparació de rendiments passats.