Fórmula de cost d'oportunitat | Càlcul pas a pas

Fórmula per calcular el cost d’oportunitat

El cost d’oportunitat és el cost de la següent millor alternativa perdonada. Quan una empresa ha de decidir entre opcions alternatives, triarà la que li proporcioni el màxim rendiment. Francament parlant, no hi ha una fórmula matemàtica específicament acordada o definida per al càlcul del cost d’oportunitat, però hi ha certes maneres de pensar aquests costos d’oportunitat d’una manera matemàtica i la fórmula següent és una d’elles.

No obstant això, aquest valor es pot mesurar o no sempre en termes de diners. El valor també es pot mesurar mitjançant altres tècniques, com ara la satisfacció o el temps.

Una fórmula relativa per al càlcul del cost d’oportunitat podria ser:

Si pensem en el cost d’aquesta oportunitat, l’equació és molt fàcil d’entendre i és senzilla.

Exemples

Podeu descarregar aquesta plantilla Opportunity Cost Formula Excel aquí: plantilla Opportunity Cost Formula ExcelExemple 1: dependència JIO

Reliance Jio Infocomm Ltd (coneguda com a Jio), un operador de xarxes mòbils a l'Índia, propietat de Reliance Industries, amb seu a Mumbai.

El servei, que es va llançar a tots els usuaris el 5 de setembre de 2016 amb una "Oferta de benvinguda", es va introduir originalment en versió beta per als empleats de Reliance només el 27 de desembre de 2015, amb motiu del vuitanta-tercer aniversari del naixement de Dhirubhai Ambani, que va ser el fundador de Reliance Industries.

L’oferta introductòria va atreure a molts clients indis i va aconseguir aconseguir 72 milions de clients principals durant els primers tres mesos del seu llançament, però més tard la companyia va decidir prorrogar els regals per tres mesos més quan tenia una altra opció de cobrar el client i guanyar ingressos i, per tant, va optar per perdonar que és un altre dels millors suplents per no triar facturar els seus serveis pels seus clients.

La dependència de Jio Infocomm va perdre una oportunitat d’ingressos de 800 milions de dòlars (5.400 milions de dòlars), tal com s’ha esmentat anteriorment, oferint tres mesos addicionals de regals, és a dir, serveis gratuïts als seus 72 milions de clients Prime que realment estaven disposats a pagar-los a partir de l’1 d’abril.

Exemple 2: inversió Paytm Opp

Paytm és una companyia índia de carteres i sistemes de pagament digitals de comerç electrònic, amb seu a NOIDA S.E.Z, a l'Índia. Paytm està disponible en deu idiomes de l’Índia i ofereix casos d’ús en línia com pagaments de factures de serveis públics, viatges, pel·lícules, recàrregues mòbils i reserves d’esdeveniments, així com pagaments a les botigues de queviures, verdures i fruites, restaurants, farmàcies, aparcaments, peatges i institucions educatives amb el codi QR de Paytm Paytm, que actualment també és una empresa que perd pèrdues i que encara no ha demostrat la seva valentia pel que fa al model de negoci i al subministrament de productes sostenibles a llarg termini.

Berkshire, una empresa de renom mundial que té una capitalització borsària d’uns 500 milions de dòlars. Basat en el seu historial passat, també és conegut per un dels inversors més astuts i forts del món. Berkshire va decidir recollir entre el 3 i el 4% de la participació en pagaments importants amb 2.500 milions de rupies (uns 356 milions de dòlars).

Ara es planteja la pregunta de per què i què va portar Berkshire a invertir en Paytm, les pèrdues de les quals eren de 900 milions de dòlars australians, mentre que els seus ingressos rondaven els 829 milions de dòlars australians i, l’any anterior, la seva xifra de pèrdues havia tocat els 1.497 milions de dòlars australians? Quina expectativa té aquesta inversió?

Berkshire era conscient de l’oportunitat financera que havia d’oferir al mercat indi. No voldria perdre-ho. Així doncs, aquí el cost d’oportunitat per Berkshire serà de 2500 milions de rupies amb la mateixa facilitat que podria haver escollit qualsevol altra empresa cotitzada amb una empresa amb ànim de lucre.

Calculadora de costos d’oportunitat

Podeu utilitzar la següent Calculadora de costos d’oportunitat.

| Retorn de la següent millor alternativa no triada | |

| El retorn de l’opció escollida | |

| Fórmula de cost d’oportunitat | |

| Fórmula de cost d 'oportunitat = | Retorn de la següent millor alternativa no escollida: la devolució de l’opció escollida |

| 0 – 0 = | 0 |

Interpretació

- El cost d’oportunitat és el valor d’alguna cosa quan es tria un determinat curs d’acció. El benefici o el valor que es va renunciar es pot referir a decisions de la vostra vida personal, en una organització, al país o en l’economia, en el medi ambient o a nivell governamental.

- Aquest tipus de decisions normalment implicaran restriccions com el temps, les normes socials, els recursos, les regles i les realitats físiques.

- Un inversor va a cobrar completament quan decideix que el mercat està sobrevalorat. Això reduirà dràsticament el seu risc a costa de l’oportunitat dels rendiments potencials que s’inverteixen.

- Un altre exemple on l’estudiant té en compte el cost d’una educació universitària de 4 anys calculant el total de les despeses d’alberg, matrícula i altres. També podrien incloure el cost de l’oportunitat de perdre 4 anys de salari en els seus càlculs.

- Un fabricant d’auriculars que s’enfronta a una sana competència de productes de baix cost amb dissenys propis similars. Poden decidir augmentar la qualitat de la seva construcció (per exemple, Apple) perquè la competència tingui un aspecte relativament barat. El cost d’oportunitat del nou disseny del producte serà l’increment del cost i la seva incapacitat per competir pel preu.

- Els costos d’oportunitat són realment a tot arreu i es produeixen amb cada decisió que prenem, sigui gran o petita.

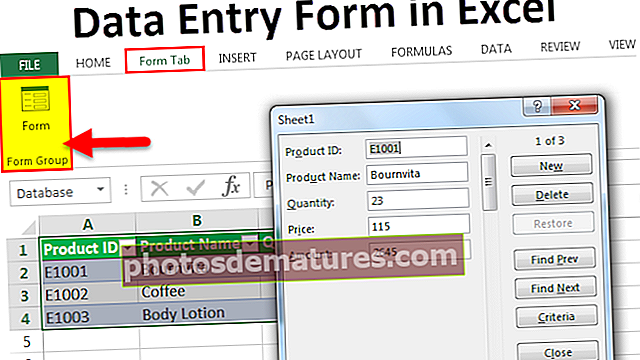

Càlcul de costos d’oportunitat a Excel

Fem ara el mateix exemple de cost d’oportunitat a Excel. Això és molt senzill. Heu de proporcionar les dues entrades de retorn de la següent millor alternativa no escollida i la devolució de l'opció escollida. Podeu calcular fàcilment la proporció a la plantilla proporcionada.

El cost d’oportunitat serà -