Com funciona un fons de cobertura? | WallstreetMojo

Com funcionen les funcions Hedge Fund?

El treball de fons de cobertura és el procés que segueix un fons de cobertura per protegir-se dels moviments d’accions o valors al mercat i obtenir beneficis amb un fons de maniobra molt petit sense arriscar tot el pressupost.

El gestor de fons de cobertura agrupa diners de diversos inversors i inversors institucionals i els inverteix en una cartera agressiva que es gestiona mitjançant tècniques que ajuden a assolir l’objectiu del rendiment especificat, independentment del canvi del mercat monetari o de les fluctuacions del preu de les accions. estalvia de qualsevol pèrdua d’inversions.

Què és un fons de cobertura?

Un fons de cobertura és un vehicle d’inversió privada alternatiu que utilitza fons agrupats mitjançant estratègies diverses i agressives per tal d’obtenir rendiments actius i grans per als seus inversors.

- El concepte és bastant similar a un fons d'inversió, però, els fons de cobertura estan relativament menys regulats, poden fer ús d'estratègies àmplies i agressives i tenen com a objectiu obtenir grans rendiments del capital.

- Els fons de cobertura serveixen a un nombre reduït d’inversors molt grans. Aquests inversors són normalment molt rics i solen tenir una gran gana per absorbir la pèrdua de capital sencer. La majoria dels fons de cobertura també tenen criteris per permetre que només els inversors disposats a invertir un mínim de 10 milions de dòlars d’inversió.

- El fons està gestionat per un gestor de fons de cobertura que és responsable de les decisions i operacions d’inversió del fons. L’única característica és que aquest gestor ha de ser un dels grans inversors del fons, cosa que els farà ser prudents alhora de prendre decisions d’inversió rellevants.

- Els fons amb actius regulats (AUM) que superin els 100 milions de dòlars han d’estar registrats a la Comissió de Valors i Borses dels Estats Units. A més, els fons de cobertura no estan obligats a fer informes periòdics en virtut de la Securities Exchange Act de 1934.

Enllaços útils sobre fons de cobertura

- Llistes de fons de cobertura per país, regió o estratègia

- Llista dels 250 fons de cobertura més importants (per AUM)

Principals fons de cobertura

A continuació, es detallen alguns dels fons de cobertura principals amb els seus actius sota gestió (Q1’16):

font: Octafinance.com

Beneficis d’un fons de cobertura

Protecció a la baixa

- Els fons de cobertura pretenen protegir els beneficis i la quantitat de capital de la disminució de les estratègies de cobertura.

- Poden aprofitar la caiguda dels preus de mercat: mitjançant la "venda curta" mitjançant la qual vendran els títols amb la promesa de tornar-los a comprar posteriorment

- Feu ús d’estratègies comercials adequades al tipus de situació determinat del mercat

- Aprofiteu els avantatges d'una diversificació i assignació d'actius més àmplia.

- Per tant, per exemple, si una cartera compta amb accions d’empreses farmacèutiques i del sector de l’automòbil i si el govern ofereix alguns avantatges al sector farmacèutic però comporta un càrrec addicional per al sector de l’automòbil, en aquests casos els beneficis poden superar les possibles caigudes del sector de l’automòbil.

Coherència del rendiment

- En general, els administradors no tenen cap restricció a l’hora de triar estratègies d’inversió i tenen la capacitat d’invertir en qualsevol classe o instrument d’actiu.

- La funció del gestor de fons és maximitzar el capital tant com sigui possible i no superar un nivell determinat de referència i estar content.

- També hi participen els seus fons individuals, que en aquest cas haurien d’actuar com a reforç.

Correlació baixa:

- La capacitat d’obtenir beneficis en condicions de mercat volàtils els equipa per generar rendiments que tenen poca correlació amb les inversions tradicionals.

- Per tant, no és essencial que si el mercat va en una direcció descendent, la cartera estigui perdent i viceversa.

Comissió de gestió i comissió de rendiment dels fons de cobertura

Aquestes comissions són una compensació que s’atorga als gestors de fons de cobertura per la gestió dels fons i es coneix popularment com la regla “Dos i Vint”. El component "dos" es refereix a cobrar una comissió de gestió plana del 2% sobre el valor total de l’actiu. Les comissions de gestió s’abonen al gestor del fons independentment del rendiment dels fons i són necessàries per al funcionament operatiu / regular del fons. Per exemple, un gestor amb actius gestionats de 1.000 milions de dòlars guanya 20 milions de dòlars com a despeses de gestió. Si el rendiment del fons no és satisfactori, pot baixar fins a l'1,5% o l'1,75%.

La comissió de rendiment del 20% es paga una vegada que el fons assoleix un cert nivell de rendiment i genera rendiments positius. Aquesta comissió es calcula generalment com un percentatge de beneficis de la inversió sovint realitzats i no realitzats.

Suposem que un inversor subscriu accions per valor de 10 milions de dòlars en un fons de cobertura i suposem que durant el pròxim any el NAV (Valor liquidatiu) del fons augmentarà un 10%, portant les accions dels inversors a 11 milions de dòlars. En aquest augment d’1 milió de dòlars, es pagarà una comissió de rendiment del 20% (20.000 dòlars) al gestor del fons d’inversió, reduint així el NAV del fons en aquesta quantitat, deixant a l’inversor accions per valor de 10,8 milions de dòlars que donaran una rendibilitat del 8% abans qualsevol altra deducció de despeses.

Estructura del Fons de cobertura

Mestre - Alimentador

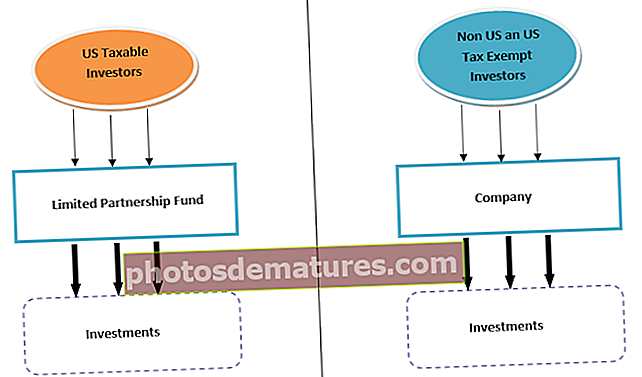

L’estructura d’un fons de cobertura mostra el seu funcionament. L'estructura més popular és la Master-Feeder, que s'utilitza habitualment per acumular els fons recaptats tant dels impostos nord-americans, exempts d'impostos als Estats Units (fons gratuïts, fons de pensions) com d'inversors no nord-americans en un vehicle central. Això es pot mostrar amb l'ajuda d'un diagrama:

- La forma més comuna d'una estructura mestre-alimentador implica Un fons principal amb un alimentador onshore i un alimentador offshore (similar al diagrama anterior).

- L’inversor comença amb l’inversor que aporta capital als fons feeder que al seu torn inverteix en el fons principal similar a la compra de títols, ja que adquirirà les “accions” del fons principal que al seu torn realitzarà totes les activitats comercials.

- Aquesta empresa mestra generalment està constituïda en una jurisdicció offshore fiscalment neutral, com ara les Illes Caiman o les Bermudes. A través de les inversions en el fons principal, els fons alimentadors participen en els beneficis de forma proporcional en funció de la inversió proporcionada.

- Per exemple, si la contribució del fons alimentador A és de 500 dòlars i la contribució del fons alimentador B és de 1.000 dòlars per a la inversió total del fons mestre, el fons A rebria un terç dels beneficis del fons mestre, mentre que el fons B rebria dos terços.

- Els inversors tributables nord-americans s’aprofiten d’inversions en un fons d’associació limitada dels Estats Units, que mitjançant determinades eleccions realitzades en el moment de la constitució és fiscal per a aquests inversors.

- No dels Estats Units i els inversors exempts d’impostos dels Estats Units es subscriuen a través d’una empresa d’alimentació offshore independent per tal d’evitar entrar directament a la xarxa reguladora fiscal nord-americana aplicable als inversors fiscals dels Estats Units. La comissió de gestió i la comissió de rendiment es cobren al nivell dels fons Feeder.

A continuació es detallen les característiques de l’estructura Master Feeder Fund:

- Implica la consolidació de diverses carteres en una, donant un avantatge de diversificació i una major probabilitat de guanyar fins i tot en condicions de mercat volàtils.

- La consolidació condueix generalment a un menor cost operacional i de transacció. Per exemple, només cal dur a terme un conjunt únic d'informes i anàlisis de gestió de riscos a nivell principal.

- Una àmplia cartera tindrà economies d’escala i també tindria condicions més favorables que ofereixen Prime Brokers i altres institucions.

- Aquestes estructures poden ser extremadament flexibles. Es pot utilitzar igualment per a un únic fons d’estratègia (per exemple, un fons només considerarà guanyar fent inversions en renda variable), així com estructures paraigües que utilitzen múltiples estratègies d’inversió (un fons que invertirà de manera agressiva en swaps, derivats o fins i tot ubicacions privades)

- La flexibilitat també es maximitza a nivell d’inversor, ja que es poden introduir múltiples acords d’alimentació en el fons principal que atén a diferents classes d’inversors, que adopten diferents estructures de divises, subscripcions i comissions.

- El principal inconvenient d’aquesta estructura és que els fons mantinguts fora de l’àmbit estatal solen estar subjectes a la retenció d’impostos sobre dividends dels Estats Units. L’impost a la retenció és l’impost imposat a interessos o dividends de valors propietat d’un no resident o qualsevol altre ingrés pagat a no residents d’un país. L’impost a la retenció als Estats Units s’imposa a una taxa del 30% o inferior en funció dels tractats amb altres països, mentre que al Canadà s’imposa a una tarifa plana del 25%.

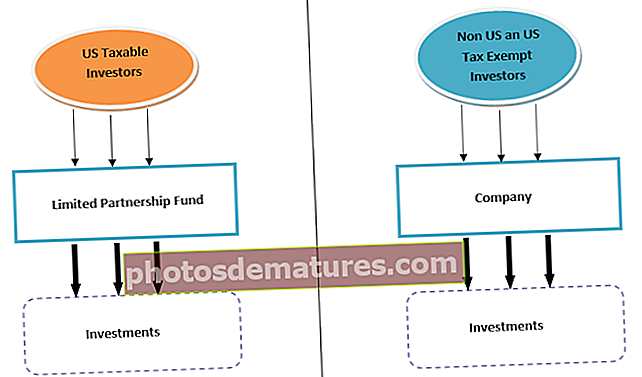

Fons autònom

Aquest fons és una estructura individual en si mateix i està creat per a inversors amb un enfocament comú. L'estructura es pot mostrar amb l'ajut d'un diagrama:

- Com el seu nom indica, es tracta d’un fons individual creat per atendre les necessitats d’una categoria individual de clients.

- Per als seus propis propòsits fiscals, els inversors exempts d’impostos als Estats Units i els exempts d’impostos poden voler invertir en una estructura que sigui “opaca” i, d’altra banda, els inversors imposables dels Estats Units poden preferir una estructura “transparent” per a l’impost sobre la renda dels Estats Units. propòsits, normalment societat limitada.

- Per tant, aquestes estructures s’instal·laran individualment o en paral·lel en funció de les habilitats del gestor de fons de cobertura.

- Els beneficis o els inconvenients dels fons són a càrrec de tots els inversors i no es distribueixen en aquest cas.

- La metodologia de comptabilitat també és senzilla en aquest cas, ja que tota la comptabilitat es farà al mateix nivell.

Fons de fons

Un fons de fons (F-O-F) també conegut com a inversió multigestor és una estratègia d'inversió en la qual un fons individual inverteix en altres tipus de fons de cobertura.

- El seu objectiu és aconseguir una assignació d’actius adequada i una àmplia diversificació amb inversions en una àmplia varietat de categories de fons incloses en un únic fons.

- Aquestes característiques atrauen petits inversors que volen obtenir una millor exposició amb menys riscos en comparació amb la inversió directa en valors.

- Les inversions en aquests fons proporcionen a l’inversor serveis de gestió financera professional.

- La majoria d’aquests fons requereixen procediments formals de diligència deguda per als seus gestors de fons. Es comprova els antecedents dels gestors que sol·liciten, que al seu torn asseguren la formació i les credencials del gestor de carteres en la indústria de valors.

- Aquests fons ofereixen als inversors un camp de proves en fons gestionats professionalment abans d’assumir el repte d’invertir en fons individuals.

- L’inconvenient d’aquesta estructura és que comporta una despesa d’explotació que indica que els inversors paguen el doble per una despesa que ja està inclosa en les comissions dels fons subjacents.

Tot i que el Fons de Fons proporciona diversificació i menys exposició a la volatilitat del mercat a canvi de rendibilitats mitjanes, aquestes rendibilitats es poden veure afectades per comissions d’inversió que normalment són més altes en comparació amb els fons d’inversió tradicionals.

Després de l’assignació dels diners a les comissions i pagaments d’impostos, els rendiments del fons de les inversions en fons poden ser generalment inferiors en comparació amb els beneficis que pot proporcionar un únic gestor de fons.

Butxaques laterals

Un fons de butxaca lateral és un mecanisme dins d’un fons de cobertura mitjançant el qual es divideixen certs actius de tots els actius habituals del fons que són relativament poc líquids o que són difícils de valorar directament.

- Quan es considera que s’inclou una inversió per a butxaques laterals, el seu valor es calcula de forma aïllada en comparació amb la cartera principal del fons.

- Atès que les butxaques laterals s’utilitzen per mantenir inversions poc líquides o menys líquides, els inversors no tenen drets regulars per canviar-les i això només es pot fer en determinades circumstàncies imprevistes amb el consentiment dels inversors als quals s’apliqui la butxaca lateral.

- Els beneficis o pèrdues de la inversió s’assignen proporcionalment als inversors en el moment en què es va establir aquesta butxaca lateral i no als nous inversors que han participat en els fons posteriors a la inclusió d’aquestes butxaques laterals.

- Normalment, els fons porten actius de butxaca laterals “al cost” (preu de compra o valoració estàndard) per tal de calcular les comissions de gestió i informar del valor liquidatiu. Això permetrà al gestor de fons evitar intentar valoracions vagues d'aquests instruments subjacents, ja que el valor d'aquests valors no necessàriament està disponible. En la majoria dels casos, aquestes butxaques laterals són ubicacions privades.

- Aquestes butxaques laterals poden ser útils en el moment del rescat quan es requereixi liquiditat immediata.

Subscripcions, reemborsaments i bloquejos en fons de cobertura

Les subscripcions es refereixen a l’entrada de capital al fons per part dels inversors i les amortitzacions es refereixen a la sortida de capital del fons per part dels inversors. Els fons de cobertura no tenen liquiditat diària, ja que el requisit mínim d’inversió és relativament gran i, per tant, aquestes subscripcions i amortitzacions poden ser mensuals o trimestrals. El termini del fons ha de ser coherent amb l'estratègia adoptada pel gestor del fons. Com més liquiditat tingui les inversions subjacents, més freqüent serà la subscripció / amortització. També s’ha d’especificar el nombre de dies que oscil·la entre els 15 i els 180 dies.

"Lock Up" és un acord pel qual s'indica un compromís de temps dins del qual l'inversor no pot retirar el seu capital. Alguns fons requereixen un compromís de bloqueig de dos anys, però el bloqueig més habitual és una sol·licitud durant un any. En certs casos, podria ser un "bloqueig dur" que impedeixi a l'inversor retirar els fons durant el temps complet, mentre que en altres casos l'inversor pot canviar els seus fons després del pagament d'una penalització que pot oscil·lar entre el 2% i el 10%.

Altres articles que podeu trobar útils

- Fórmula Hedge Ratio

- Fons de cobertura de llocs de treball

- Banca d’inversions vs Gestor de fons de cobertura

- Diferències entre fons propis i fons de cobertura <