Exemples de valors negociables | Top 5 exemples de valors negociables

Exemples de valors negociables

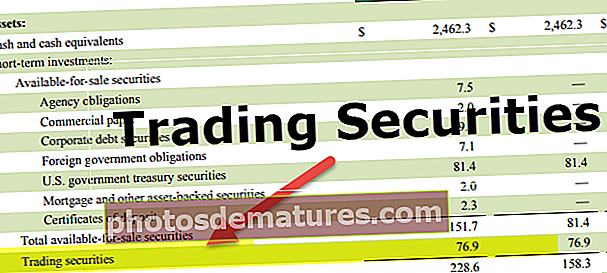

Els valors negociables també es denominen inversions a curt termini i són afavorits per les principals empreses. Els següents exemples de valors negociables proporcionen un resum dels valors negociables més comuns. És impossible proporcionar un conjunt complet d’exemples que abordin totes les variacions de cada situació, ja que hi ha milers de valors d’aquest tipus.

Exemples de valors negociables que inclouen:

- Remanent comú

- Papers comercials

- Acceptació bancària

- Lletres del tresor

- Certificat de dipòsit

- altres instruments del mercat monetari

Llista dels exemples més comuns de valors negociables

Exemple 1: lletres del Tresor

Calculeu el preu actual i el rendiment equivalent de bons (mitjançant un simple compost) d’instruments del mercat monetari amb un valor nominal de 100 rupies i un rendiment de descompte del 8% en 90 dies.

Solució:

Preneu l'any = 360 dies.

El rendiment de descompte utilitza 360 dies en un any i es calcula sobre el valor de la tarifa que és el valor nominal aquí.

DY = [(FV - P) / FV)] × (360 / n) × 100

Aquí,

VF = Rs 100, n = 90 dies, VD = 8, P = preu actual

Càlcul del preu actual -

Per tant, posant per sobre de tot la fórmula figura obtindrà el preu actual.

8 = [(100-P) / 100] × (360/90) × 100

Preu actual = 98 Rs

Càlcul del rendiment equivalent del bo -

Rendiment equivalent de bons utilitza 365 dies a l'any i es calcula sobre la inversió real.

BEY = [(FV - P) / FV)] × (365 / n) × 100

=[(100-98)/100] × (365/90) × 100

BEY = 8.11%

Exemple 2: paper comercial

La societat anònima ABC va iniciar un document comercial en els detalls del mercat, tal com s'esmenta a continuació.

- Data d'inici: 17 de maig de 2018

- Data de venciment: 15 d’agost de 2018

- Nombre de dies: 90

- Taxa de cupó: 11,35%

Quin és l'import net rebut d'ABC després d'iniciar 90 dies de paper comercial?

Solució

La companyia ha de proporcionar un rendiment de l’11,35% als inversors en la seva inversió durant un any. Per tant, aquí utilitzarem 365 dies i calcularem la diferència entre el preu i el valor nominal sobre la seva inversió. La fórmula és la següent,

Rendiment = [(FV - A) / A)] × (365 / Venciment) × 100

Aquí,

- A - Import net rebut dels inversors

- FV: se suposa que són 100 rupies

Venciment: 90 dies

Rendiment (interessos): 11,35%

Així, posant les xifres esmentades a la fórmula s’obtindrà l’import net del paper comercial de 100Rs.

Càlcul de l'import net -

11,35% = [(100-A) / A] × (365/90) × 100

Resoldre l’equació anterior obtindrà A = 97,28 Rs

Per tant, si un document comercial emès per una empresa per valor de 10 milions d’euros, la companyia només rebria 97.277.560,87 milions d’euros.

Import net = 97277560.87

Exemple 3: certificat de dipòsit

XYZ Company ha pagat degudament Rs3 Crores el 15 de setembre de 2018. La companyia té efectiu extra avui, el 15 de juny de 2018, i després de tenir en compte tots els fets i xifres, va decidir posar excedent en efectiu al certificat de dipòsit d’un banc del govern al 8,25% anual. Calculeu la quantitat de diners que cal invertir avui en un certificat de dipòsit per fer el pagament degut? Aquí es considerarà l'any 365 dies.

Solució:

Els CD s’emeten a un preu de descompte i l’import del descompte es paga en el moment de l’emissió.

Fórmula per a CD’s

D = 1 × (r / 100) × (n / 365)

Aquí,

- D - Descompte

- r– la taxa de descompte

- n– Mes / Dies

Càlcul de CD-

D = 1 × (8,25 / 100) × (91/365)

D= 0,020568493 rupies

La quantitat que es rebrà a Face Vale Rs 1 serà de -

Import a rebre en Face Vale Rs 1 = Rs 1 + Rs 0,020568493

= 1,020568493 Rs

La quantitat a invertir serà -

Si l'import a rebre és de 3 milions d'euros,

La quantitat a invertir és = (3 milions / 1.020568493) = 29.395.381,30 Rs

Import a invertir = 29.395.381,30 Rs

Exemple # 4 - (Document comercial amb descripció a NSDL com a AARTI INDUSTRIES LIMITED)

Aarti industries limited va emetre un document comercial amb descripció a NSDL com a AARTI INDUSTRIES LIMITED 90D CP 20FEB19 i amb els detalls següents.

- Valor nominal: 5.000.000 de rupies

- Preu d’emissió: 4.80.000 rupies

- Data d’emissió - 22/11/2018

- Data de venciment: 20/02/2019

- Qualificació creditícia A1 +

Quin és el cost o el rendiment del paper comercial?

Solució:

Ho sabem

Rendiment = (Valor nominal - Preu d’emissió / Preu d’emissió) × (360 / Dies de venciment)

Aquí, doncs, els dies de maduresa són 90 dies,

Càlcul del rendiment -

Rendiment = (5.00.000 - 4.80.000 / 4.800.000) × (360/90)

Rendiment = (20.000 / 4.80.000) × 4

Rendiment = 0,042 × 4

Rendiment = 0,167 o 16,7%

Per tant, el rendiment o el cost del paper comercial és del 16,7%

Exemple núm. 5 (Bill del Tresor dels Estats Units)

El Bill del Tresor dels Estats Units es va emetre pel cusip 912796UM9 amb l'import principal de 25.000.000 amb un període de venciment de 90 dies i una taxa de cupó o rendiment de descompte del 2,37%. Calculeu el preu actual de la lletra del Tresor? Preneu l'any com a 360 dies.

Solució:

Aquí,

- Valor nominal: 25.000.000

- Venciment: 90 dies

- Rendiment del descompte: 2,37%

- P (preu actual) -?

El rendiment de descompte utilitza 360 dies en un any i es calcula sobre el valor de la tarifa que és el valor nominal aquí.

Càlcul del preu actual -

DY = [(FV - P) / FV)] × (360 / n) × 100

2,37 = [(25.000.000 - P) / 25.000.000] × (360/90) × 100

Preu actual = 24851875

Així, resolent l’equació anterior s’obtindrà el preu actual de la lletra del tresor dels Estats Units i és de 24.851.875.

Conclusió

L’efectiu i els valors negociables són els actius líquids de les empreses i la gestió efectiva dels efectius i dels valors negociables és molt important per a les empreses. Moltes empreses inverteixen en valors negociables perquè són un substitut de l’efectiu dur, l’amortització de passius a curt termini, els requisits regulatoris, aquestes característiques i els avantatges dels valors negociables els fan populars. La tinença de valors negociables per a una empresa depèn totalment de la solvència i la situació financera d’una empresa. Hi ha algunes limitacions als valors negociables, com ara rendiments baixos, risc de morositat i risc d'inflació associats als valors negociables. En resum, els valors negociables són una opció d’inversió per a que l’organització obtingui rendiments de l’efectiu existent mantenint el flux de caixa a causa de l’alta liquiditat.