Tipus de facilitats de crèdit A curt i llarg termini

Tipus de facilitats de crèdit

Hi ha principalment dos tipus de facilitats de crèdit; a curt i llarg termini, quan el primer s’utilitza per a requeriments de capital de treball de l’organització, inclosos els creditors i les factures, mentre que el segon s’utilitza per satisfer els requisits de despesa de capital de l’empresa, generalment finançats a través de bancs, col·locacions privades i bancs.

Tot i que la recaptació de recursos propis (mitjançant la sortida a borsa, FPO o valors convertibles) continua sent un mètode per recaptar fons per a una empresa, els propietaris de negocis poden preferir augmentar el deute, ja que podria ajudar a mantenir el seu control sobre el negoci. Per descomptat, aquesta decisió depèn en gran mesura de la suficiència dels fluxos d’efectiu per atendre els pagaments d’interessos i de capital, i una empresa amb una elevada palanquejament pot carregar les operacions de la companyia i el preu de les accions. En conseqüència, les condicions de pagament, els tipus d’interès, la garantia i tot el procés de negociació de cada préstec continuen sent la clau per dissenyar l’estratègia de capital d’una empresa.

En aquest article, analitzem els diferents tipus de facilitats de crèdit i el seu ús típic en el transcurs del negoci.

Dos tipus de facilitats de crèdit

A grans trets, hi ha dos tipus de facilitats de crèdit:

1) Préstecs a curt termini, principalment per a necessitats de circulant; i

2) Préstecs a llarg termini, necessaris per a despeses de capital (que es componen principalment d’instal·lacions de fabricació d’edificis, compra de maquinària i equips i projectes d’ampliació) o adquisició (que podrien ser de mida inferior o transformadors, és a dir, de mida comparable) .

Facilitats de crèdit a curt termini

El préstecs a curt termini pot ser predominantment dels següents tipus:

# 1: crèdit en efectiu i descobert

En aquest tipus de facilitats de crèdit, una empresa pot retirar fons més del que té en dipòsits. Aleshores, el prestatari hauria de pagar el tipus d’interès que només s’aplica a l’import que s’ha superat. La mida i el tipus d’interès cobrat per la facilitat de descobert solen dependre de la puntuació (o qualificació) de crèdit del prestatari.

# 2 - Préstecs a curt termini

Una corporació també pot demanar préstecs a curt termini per a les seves necessitats de capital de circulació, el tenor dels quals es pot limitar fins a un any. Aquest tipus de facilitat de crèdit pot tenir o no una naturalesa segura, en funció de la qualificació creditícia del prestatari. Un prestatari més fort (normalment d’una categoria de grau d’inversió) podria ser capaç de demanar prestat sense garanties. D’altra banda, un prestatari que no sigui d’inversió pot exigir la garantia dels préstecs en forma d’actius corrents, com ara comptes a cobrar i inventaris (en dipòsit o en trànsit) del prestatari. Diverses grans empreses també prenen en préstec facilitats de crèdit rotatives, en virtut de les quals l'empresa pot demanar prestat i amortitzar fons de forma contínua en un import i un termini determinats. Aquests poden abastar fins a 5 anys i comporten comissions de compromís i tipus d'interès lleugerament més elevats per a una major flexibilitat en comparació amb els préstecs tradicionals (que no es repoixen després de fer els pagaments).

Una facilitat base de préstecs és una forma garantida de préstec a curt termini que es proporciona principalment a les empreses comercialitzadores de productes bàsics. Per descomptat, la relació del préstec amb el valor, és a dir, la relació entre l’import prestat i el valor de la garantia subjacent, sempre es manté en menys d’un, aproximadament al voltant del 75-85%, per captar el risc d’una possible disminució del valor de els actius.

# 3: finançament comercial

Aquest tipus de facilitat de crèdit és essencial per a un cicle eficient de conversió d’efectiu d’una empresa i pot ser dels tipus següents:

- Crèdit dels proveïdors: Normalment, un proveïdor se sent més còmode proporcionant crèdit als seus clients, amb els quals manté relacions sòlides. La negociació de les condicions de pagament amb el proveïdor és extremadament important per garantir una transacció rendible. Un exemple del termini de pagament del proveïdor és "2% 10 Net 45", el que significa que el preu de compra seria ofert amb un descompte del 2% pel proveïdor si es paga en un termini de 10 dies. Com a alternativa, l’empresa hauria de pagar tot el preu de compra especificat, però tindria la flexibilitat d’ampliar el pagament 35 dies més.

- Cartes de crèdit: Es tracta d’una forma de crèdit més segura, en què un banc garanteix el pagament de l’empresa al proveïdor. El banc emissor (és a dir, el banc que emet la carta de crèdit al proveïdor) realitza la seva pròpia diligència deguda i sol·licita garanties a l’empresa. Un proveïdor preferiria aquest acord, ja que això ajuda a solucionar el problema del risc de crèdit respecte al seu client, que podria estar ubicat en una regió inestable.

- Crèdit d’exportació: Aquesta forma de préstec la proporcionen els exportadors els organismes governamentals per donar suport al creixement de les exportacions.

- Factoring: El factoratge és una forma avançada d’endeutament, en què l’empresa ven els seus comptes a cobrar a una altra part (anomenat factor) amb un descompte (per compensar la transferència del risc de crèdit). Aquest acord podria ajudar l’empresa a treure els comptes a cobrar del seu balanç i pot servir per cobrir les seves necessitats d’efectiu.

Facilitats de crèdit a llarg termini

Ara, vegem com s’estructuren normalment les facilitats de crèdit a llarg termini. Es poden agafar en préstec de diverses fonts: bancs, col·locacions privades i mercats de capitals, i es troben en nivells variables en una cascada per defecte de pagament.

# 1 - Préstecs bancaris

El tipus més freqüent de facilitat de crèdit a llarg termini és un préstec a termini, que es defineix per una quantitat específica, un tenor (que pot variar entre 1-10 anys) i un calendari de devolució especificat. Aquests préstecs podrien estar garantits (normalment per a prestataris de risc més alt) o no garantits (per a prestataris de qualitat inversora) i, generalment, tenen un tipus variable (és a dir, un diferencial entre LIBOR o EURIBOR). Abans de prestar una facilitat a llarg termini, un banc realitza una diligència deguda extensa per fer front al risc de crèdit que se li demana que assumeixi donat el tenor a llarg termini. Amb una major diligència, els préstecs a termini tenen el cost més baix entre altres deutes a llarg termini. La diligència deguda pot implicar la inclusió de pactes com els següents:

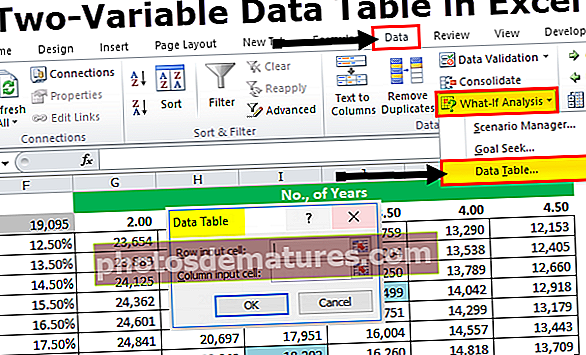

- Manteniment de ràtios de palanquejament i de cobertura, segons els quals el banc pot demanar a la corporació que mantingui el Deute / EBITDA a menys de 0x i l’EBITDA / Interessos a més de 6,0x, de manera que restringirà indirectament l’empresa a assumir deutes addicionals més enllà d’un límit determinat.

- Provisió de canvi de control, que significa que s’ha de tornar una part específica del préstec a termini, en cas que l’empresa sigui adquirida per una altra empresa.

- Compromís negatiu, que impedeix als prestataris de comprometre's tot o una part dels seus actius per obtenir préstecs bancaris addicionals (fins i tot per al segon embargament), o la venda d'actius sense permís

- Restringir les fusions i adquisicions o capex determinat

El préstec a termini pot ser de dos tipus: el préstec a termini A “TLA” i el préstec a termini B “TLB”. La diferència principal entre tots dos és el calendari d’amortització: el TLA s’amortitza de manera uniforme durant 5-7 anys, mentre que el TLB s’amortitza nominalment en els primers anys (5-8 anys) i inclou un gran pagament en pics durant l’últim any. Com heu endevinat correctament, TLB és una mica més car per a la companyia pel risc de tenor i crèdit lleugerament augmentat (a causa del pagament tardà del principal).

# 2 - Notes

Aquest tipus de facilitats de crèdit provenen de col·locacions privades o mercats de capitals i normalment no tenen garantia. Per compensar el risc creditici millorat que els prestadors estan disposats a assumir, són més costosos per a l’empresa. Per tant, la corporació només els considera quan els bancs no se senten còmodes amb préstecs addicionals. Aquest tipus de deute sol estar subordinat als préstecs bancaris i són més grans en el termini (fins a 8-10 anys). Els bitllets solen refinançar-se quan el prestatari pot augmentar el deute a preus més econòmics, però, això requereix una multa de prepagament en forma de pagament "complet" a més del pagament principal al prestador. Alguns bitllets poden incloure una opció de compra, que permet al prestatari pagar per avançat aquests bitllets en un termini especificat en situacions en què és més fàcil refinançar amb deutes més econòmics. Les notes amb opcions de compra són relativament més econòmiques per al prestador, és a dir, que es cobren a tipus d’interès més elevats que les notes habituals.

# 3 - Deute a l’altell

El deute de finançament a l’altell és una barreja entre el deute i el patrimoni net i el darrer lloc de la cascada de pagaments per defecte. Aquest deute no està totalment garantit, només és superior a les accions ordinàries i inferior a l’altre deute de l’estructura de capital. A causa del risc augmentat, requereixen una taxa de rendibilitat del 18-25% i només els proporcionen fons de capital privat i de cobertura, que normalment inverteixen en actius més arriscats. L’estructura semblant al deute prové dels seus interessos en efectiu i d’un venciment que oscil·la entre els 5 i els 7 anys; mentre que l'estructura de renda variable prové dels warrants i pagaments en espècies (PIK) que s'hi associen. PIK és una porció d’interessos que, en lloc de pagar periòdicament als prestadors, s’afegeix a l’import del capital i es paga només al venciment. Els warrants poden abastar entre l’1 i el 5% del capital total i ofereixen als prestadors l’opció de comprar les accions de l’empresa a un preu baix predeterminat, en cas que el prestador vegi positivament la trajectòria de creixement de l’empresa. El deute entresòl s’utilitza normalment en una situació de compra apalancada, en què un inversor de capital privat compra una empresa amb el deute el més alt possible (en comparació amb el patrimoni net), per tal de maximitzar els seus rendiments sobre el patrimoni net.

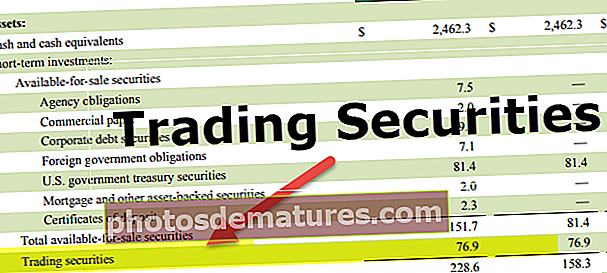

# 4 - Titulització

Aquest tipus de facilitat de crèdit és molt similar a la de factoring de comptes a cobrar esmentada anteriorment. L'única diferència és la liquiditat dels actius i de les institucions implicades. En el factoratge, una institució financera pot actuar com a "factor" i adquirir els comptes comercials de la companyia; no obstant això, en la titulització, hi pot haver diverses parts (o inversors) i implicacions a cobrar a llarg termini. Els exemples d’actius titulitzats podrien ser els deutes de targetes de crèdit, els deutes hipotecaris i els actius morosos d’una empresa financera.

# 5 - Préstec pont

Un altre tipus de facilitat de crèdit és una facilitat pont, que s’utilitza normalment per a fusions i adquisicions o propòsits de circulant. Un préstec pont sol tenir un caràcter a curt termini (fins a 6 mesos) i es pren prestat per a ús provisional, mentre l’empresa espera un finançament a llarg termini. El préstec pont es pot amortitzar, mitjançant préstecs bancaris, bitllets o fins i tot finançament de renda variable, quan els mercats resulten propicis per augmentar el capital.

En conclusió, cal que hi hagi un equilibri entre l’estructura del deute de l’empresa, el capital propi, el risc empresarial i les perspectives de creixement futur d’una empresa. Diverses facilitats de crèdit tenen com a objectiu unir aquests aspectes perquè una empresa funcioni bé.